Привет на связи Василий Жданов в статье рассмотрим отложенные налоговые обязательства. Содержание строки Бухгалтерского баланса 1420 “Отложенные налоговые обязательства” — один из наиболее трудных для понимания аспектов. Бухгалтеру потребуется хорошо понимать различия в бухгалтерском и налоговом учете. Если суммы отразить неверно, последуют штрафы, недоимки.

- Что такое отложенные налоговые обязательства и отложенные налоговые активы, как отразить в бухгалтерском учете

- Какие данные бухгалтерского учета понадобятся при заполнении строки 1420

- Как найти величину отложенных налоговых обязательств (общая формула)

- Причины возникновения налогооблагаемых временных разниц

- Пример того, как образуется отложенное налоговое обязательство

- Формирование показателя по строке 1420 “Отложенные налоговые обязательства” (формулы по балансу)

- Пример формирования строки 1420 “Отложенные налоговые обязательства”

- Как отразить обязательства в балансе (проводки)

- Изменение показателя отложенных обязательств (проводки)

- Пример списания отложенного обязательства (проводки)

- Ответы на часто задаваемые вопросы про отложенные налоговые обязательства (строка 1420)

Что такое отложенные налоговые обязательства и отложенные налоговые активы, как отразить в бухгалтерском учете

Важно! В бухгалтерском учете отложенные налоговые обязательства будут отражены по Кт счета 77. А по Дт счета 77 следует отразить суммы, на которые будут уменьшены (полностью погашены) отложенные налоговые обязательства в нынешнем отчетном периоде.

Отложенные налоговые активы — это часть отложенного налога на прибыль, которая в итоге должна привести к уменьшению суммы налога на прибыль, запланированного к перечислению в бюджет в будущем или последующем за ним периодах.

Согласно п. 15 ПБУ 18/02, отложенные налоговые обязательства — часть отложенного налога на прибыль, которая должна увеличить сумму налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным периоде или в более поздние годы.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Какие данные бухгалтерского учета понадобятся при заполнении строки 1420

Предприятия, занимаясь формированием бухгалтерской отчетности, имеют законное право отразить сальдированную (т.е. в свернутом виде) сумму отложенных активов/обязательств в своем бухгалтерском балансе. В любом случае, в строку заносится величина отложенных налоговых обязательств, которая актуальна по состоянию на отчетную дату, на 31.12.— прошлого и предшествовавшего прошлому периодов. Для внесения сведений в строку 1420 понадобится посмотреть:

- кредитовое сальдо по счету 77,

- дебетовое сальдо по счету 09.

Итак, в зависимости от того, какой способ отражения суммы отложенных обязательств выберет руководство организации, могут понадобиться дополнительные действия. Следует учесть пару моментов:

- В любом случае показатели по стр. 1420 переносятся из бухгалтерского баланса за предшествующий год на 31.12— прошлого и предшествовавшего прошлому периодов.

- Если в бухгалтерском балансе за отчетный год показатели на 31.12.— прошлого и предшествовавшего прошлому периодов суммы отложенных активов/обязательств были указаны в развернутом виде, а на предприятии принято отражать суммы отложенных налоговых активов/обязательств на отчетную дату в свернутой форме, показатели на 31.12.— тех периодов придется пересчитать, прежде чем отражать их в балансе за отчетный период — это позволит обеспечить сопоставимость отчетных данных. То же касается и обратной ситуации, когда сведения были отражены свернуто, а в отчетном периоде решено было указать показатели развернуто.

- Необходимо сравнить сальдо по счету 09 с сальдо по счету 77 — в зависимости от того, какая величина больше, показатель по строке 1420 может рассчитываться по-разному (формулы будут приведены ниже в статье).

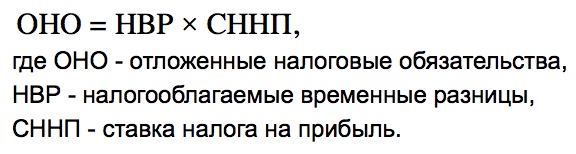

Как найти величину отложенных налоговых обязательств (общая формула)

Формирование отложенных налоговых обязательств наблюдается в случаях, когда возникают налогооблагаемые временные разницы. Это значит, что расходы в налоговом учете оказываются больше, чем в бухгалтерском учете. Теперь становится понятно, почему обобщенная формула расчета отложенных налоговых обязательств выглядит следующим образом:

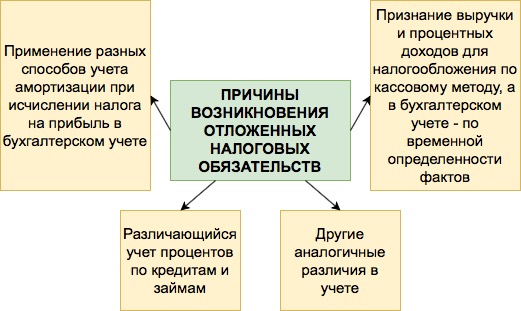

Причины возникновения налогооблагаемых временных разниц

Когда налогооблагаемые временные разницы образуют налогооблагаемую прибыль (убыток), это приводит к возникновению отложенного налога на прибыль, который, в свою очередь, изменит в большую сторону величину налога на прибыль, подлежащего перечислению в бюджет в следующем за отчетным периодом годом или в последующем году. Разберемся, по каким причинам могут появляться налогооблагаемые временные разницы:

- Применение бухгалтером предприятия разных порядков отражения процентов, которые выплачивает кредиторам компания за пользование заемными денежными средствами для целей налогообложения и бухучета.

- Признание в отчетном периоде доходов от реализации изготовленных изделий, товаров, услуг и работ в виде доходов от обычных видов деятельности.

- Применение различных методов начисления амортизации для исчисления налога на прибыль и целей бухучета.

- Признание для целей бухучета процентных доходов компании исходя из допущения временной определенности фактов хозяйственной деятельности, а для целей налогообложения — по кассовому методу.

- Другие похожие различия между бухгалтерским и налоговым учетом.

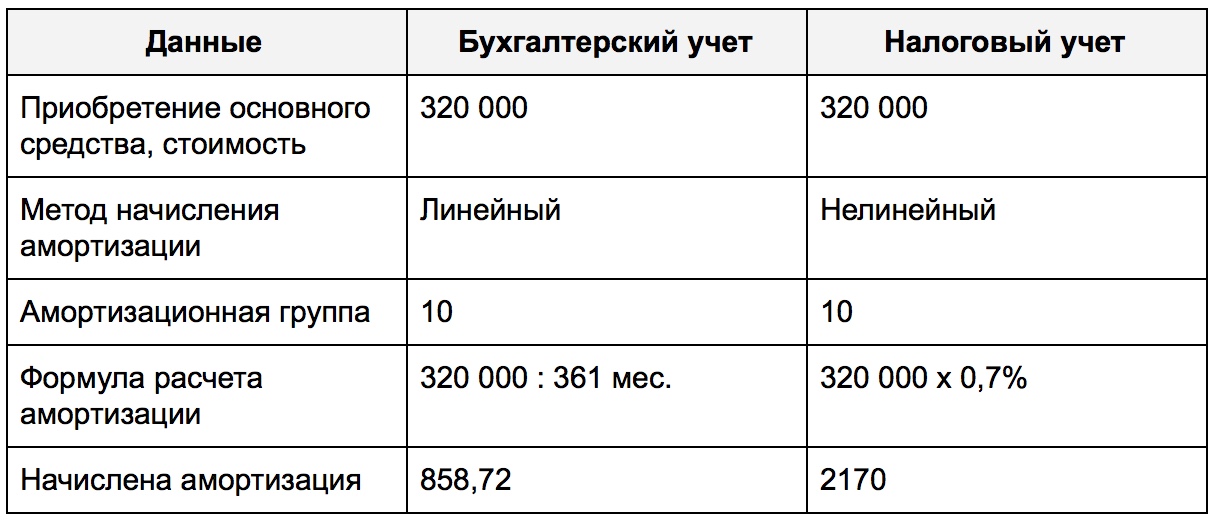

Пример того, как образуется отложенное налоговое обязательство

Важно! Ставка по налогу на прибыль и распределение по долям зависит от сферы деятельности и региона нахождения компании. В примере будут рассмотрены произвольно выбранные значения.

Представим гипотетическую фирму ООО “БухДух”. Работник бухгалтерии по решению начальства начисляет амортизацию в бухучете линейным методом. Однако, а налоговом учете используется нелинейный способ. Компания приобрела некий объект основных средств, который обошелся владельцам в 320 тысяч рублей. Поскольку стоимость его оказалась больше ста тысяч рублей, Налоговый кодекс требует от налогоплательщика амортизировать данное ОС в налоговом учете.

Бухгалтер отыскал срок амортизации для данного объекта ОС в Общероссийском классификаторе основных фондов, и оказалось, что он принадлежит к десятой группе (для ОС данной амортизационной группы утвержден срок полезного использования, равный 361 месяцу — 30 лет по 12 месяцев). Напомним, что бухгалтеру поручено применять линейный метод, а потому амортизация будет вычислена, как показано ниже:

310 000 р. : 361 мес. = 858,72 руб/мес.

Экономическая интерпретация полученного значения заключается в том, каждый месяц со стоимость нового ОС необходимо списывать 858 рублей 72 копейки амортизационных отчислений. Принадлежность данного объекта к десятой амортизационной группе предполагает норму ежемесячной амортизации 0,7%:

310 000 р. х 0,7% = 2170 руб.

Это означает, что в налоговом учете ежемесячно будут списываться амортизационные отчисления в сумме 2170 рублей.

Представим полученные значения в табличном виде для наглядности:

Вычислим размер временной налогооблагаемой разницы:

2170 р. — 858,72 р. = 1311,28 рублей.

Рассчитаем, какое значение отложенных налоговых обязательств будет перенесено на счет 77:

1311,28 р. х 20% = 262,25 рублей

(20% — налоговая ставка по налогу на прибыль с принятием во внимание региональной и федеральной долей).

Бухгалтер сделает следующую проводку:

Дт 68.4 “Расчеты по налогу на прибыль” Кт 77 — 262,25 рублей.

Формирование показателя по строке 1420 “Отложенные налоговые обязательства” (формулы по балансу)

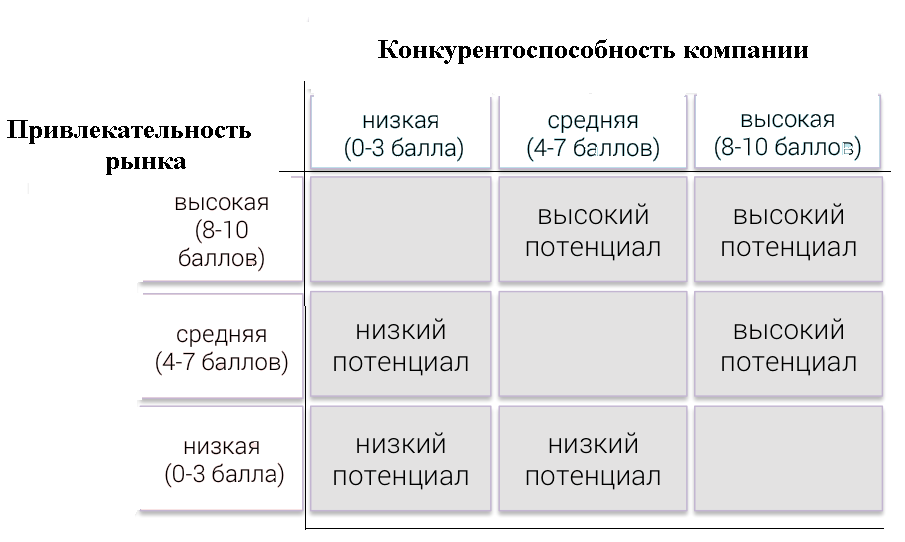

Формулы по балансу для заполнения строки 1420 выглядят следующим образом:

- Формула для предприятий, бухгалтера которых отражают суммы отложенных налоговых активов/обязательств свернуто:

, если сальдо по сч. 77 < сальдо по сч. 09.

, если сальдо по сч. 77 < сальдо по сч. 09. , если сальдо по сч. 77 > сальдо по сч. 09.

, если сальдо по сч. 77 > сальдо по сч. 09.

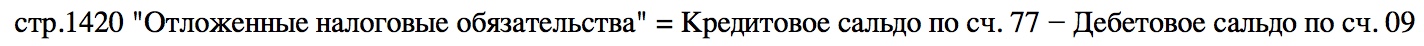

- Формула по балансу для компаний, в которых решено отразить суммы отложенных налоговых активов/обязательств в развернутом виде:

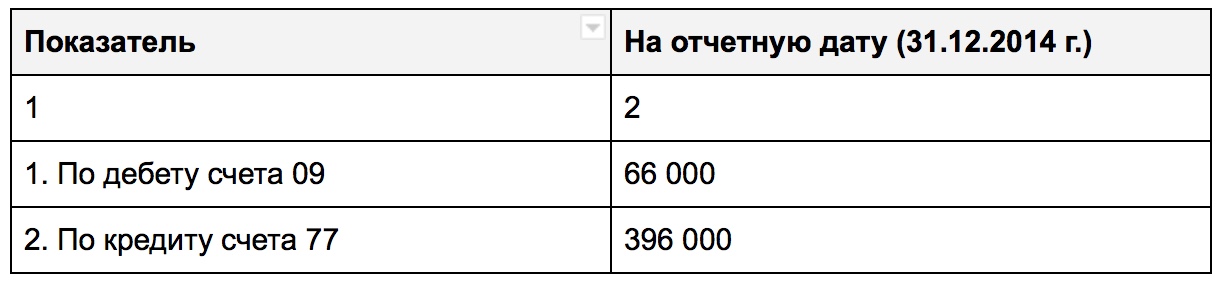

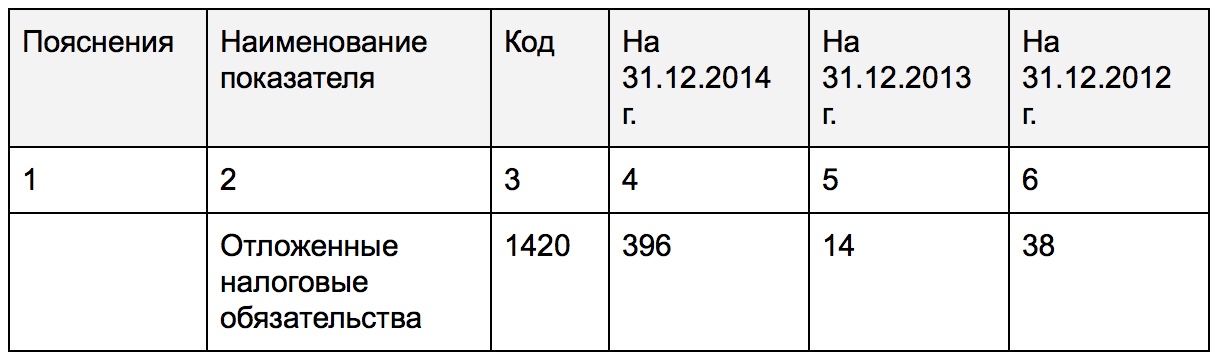

Пример формирования строки 1420 “Отложенные налоговые обязательства”

Разберем ситуацию с заполнением строки 1420 Бухгалтерского баланса на примере гипотетической коммерческой организации ООО “Умные финансы”. Известно, что руководством принято было решение об отражении суммы отложенных налоговых активов/обязательств в развернутой форме. Показатели по счетам 77 и 09 в бухучете фирмы следующие:

Фрагмент Бухгалтерского баланса за 2013 год:

Если бы решено было отражать величину отложенных налоговых обязательств/активов в свернутом виде:

Решение задачи.

- Если компания решит отразить свернутую сумму отложенных налоговых активов/обязательств в своем бухгалтерском балансе:

Сальдо отложенных налоговых активов/обязательств на 31.12.2014 года будет равным:

66 т.р. — 396 т.р. = -330 т.р.

Так как сумма отложенных налоговых активов оказалась меньше суммы отложенных налоговых обязательств, в графе 4 по стр. 1420 будет указана сумма превышения, а именно 330 т.р.

Фрагмент Бухгалтерского баланса для такого случая:

- Если фирма будет отражать размер отложенных налоговых активов (не станет сворачивать сальдо по счетам 77 и 09):

Сумма отложенных налоговых обязательств по состоянию на 31.12.2014 года будет равна 396 т.р.

Фрагмент Бухгалтерского баланса:

Как отразить обязательства в балансе (проводки)

В Бухгалтерском балансе компаний отложенные задолженности будут отражены в Пассиве раздела “Долгосрочные обязательства” по стр. 1420 (если сальдо по 77-ому счету кредитовое). Правила бухгалтерского баланса 18/02 позволяют:

- показывать сальдо по стр. 1420 в развернутом виде (нужно продемонстрировать остаток по Кт сч. 77 в стр. 1420 и остаток по Дт сч. 09 в Активе баланса по стр. 1180 раздела “Внеоборотные активы”);

- отражать сальдо в свернутой форме (нужно уменьшить кредитовое сальдо по сч. 77 на Дт сч. 09).

Изменение показателя отложенных обязательств (проводки)

Движения по сч. 77 совершаются в строго ограниченных рамках, операции могут быть проведены на уменьшение или увеличение показателя:

| Операция | ДЕБЕТ | КРЕДИТ |

| Уменьшение или полное погашение отложенных налоговых обязательств | 77 “Отложенные обязательства” | 68.4 “Расчеты по налогу на прибыль” |

| Увеличение стоимости долга в счет прибавки к сумме налога на прибыль | 68.4 | 77 |

| Выбытие отложенного налогового обязательства с баланса | 77 | 99 “Прибыли и убытки” |

Списанию подлежит не только сумма долга, но и временная разница.

Пример списания отложенного обязательства (проводки)

Компания решила продать партнеру свое основное средство. На дату продажи наблюдались следующие суммы амортизационных отчислений:

- в бухгалтерском учете — 295 тысяч рублей,

- в налоговом учете — 387 тысяч рублей.

Бухгалтер проверяет накопления на отложенные налоговые по счету 77:

- 387 000 р. — 295 000 р. = 92 000 рублей,

- 92 000 р. х 20% = 18400 рублей.

Производится списание с бухгалтерского баланса:

Дт 77 Кт 99 — 18400 рублей на сумму отложенного обязательства.

Ответы на часто задаваемые вопросы про отложенные налоговые обязательства (строка 1420)

Вопрос: Нужно ли производить перерасчет отложенных обязательств, если изменилась ставка налога на прибыль?

Ответ: Да, согласно ПБУ 18/02, если налоговая ставка менялась, отложенные обязательства должны быть пересчитаны снова. Изменение величины затем отражается в балансе в том году, который наступит после отчетного.