Сделаем анализ финансово-хозяйственной деятельности предприятия. Финансовый анализ Магнита будет состоять из двух шагов: сначала мы рассчитаем основные финансовые коэффициенты деятельности, потом посчитаем финансовые модели оценки платежеспособности/финансовой устойчивости. Начнем с коэффициентного анализа.

- 1 шаг. Финансовый анализ Магнита. Расчет основных коэффициентов

- Расчет коэффициентов ликвидности Магнита. Формула

- Расчет коэффициентов финансовой устойчивости Магнита. Формула

- Расчет коэффициентов рентабельности Магнита. Формула

- Расчет коэффициентов деловой активности (оборачиваемости) Магнита. Формула

- 2 шаг. Финансовый анализ Магнита. Расчет моделей оценки финансового состояния (mda/logit)

1 шаг. Финансовый анализ Магнита. Расчет основных коэффициентов

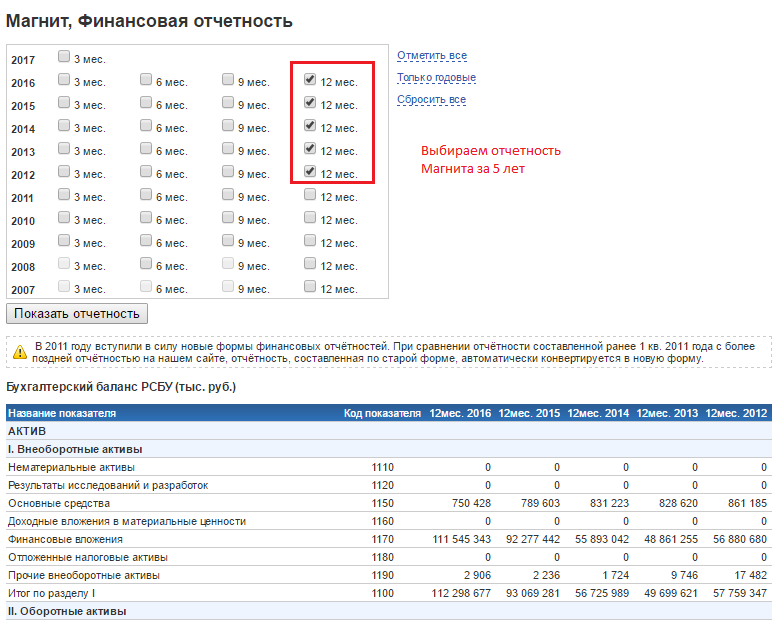

Начнем с первого шага – расчета основных финансовых коэффициентов деятельности предприятия, которые можно условно разделить на 4 группы (ликвидность, финансовая устойчивость, рентабельность, деловая активность). В группе будет по 3 самых важных коэффициента и всего их получится 12. Финансовых коэффициентов намного больше, но в принципе, уже этих коэффициентов достаточно. Все коэффициенты рассчитываются по публичной бухгалтерской отчетности, которую мы возьмем либо с сайта stocks.investfunds.ru либо с официального сайта предприятия Магнит. Нам потребуются две формы отчетности: бухгалтерский баланс и отчет о финансовых результатах за 5 лет.

| Платежеспособность предприятия | Эффективность предприятия | ||

| Ликвидность (краткосрочная платежеспособность) | Финансовая устойчивость (долгосрочная платежеспособность) | Рентабельность (финансовая эффективность) | Деловая активность (нефинансовая эффективность) |

⊕ Дополнительно посмотрите статью «16 основных коэффициентов СПАРК»

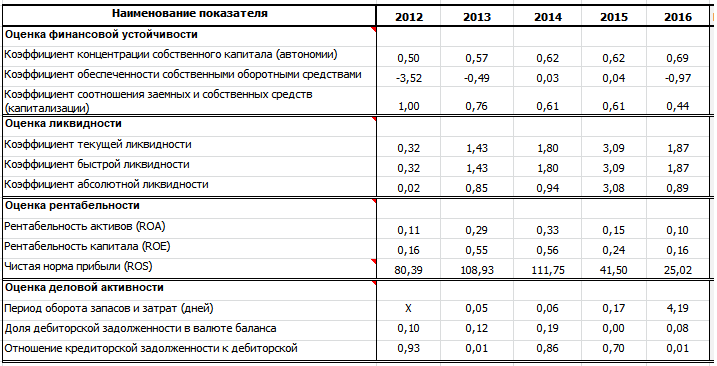

Мы посчитали все 12 коэффициентов для предприятия.

Расчет коэффициентов ликвидности Магнита. Формула

Формулы для расчета коэффициентов ликвидности деятельности Магнита представлены в таблице вместе с нормативными значениями. Мы рассчитали значения этих трех коэффициентов за 5 лет (с 2012 по 2016).

| Коэффициенты | Формула | Норматив |

| Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | >2 |

| Коэффициент быстрой ликвидности | Коэффициент быстрой ликвидности = (Оборотные активы-Запасы)/Краткосрочные обязательства | >1 |

| Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства | >2 |

Коэффициент текущей и быстрой ликвидности за 2016 год были в рамках норматива, а коэффициент абсолютной ликвидности не входил в нормативные значения. Можно отметить достаточное ровные значения всех коэффициентов за 5 лет (не было резких скачков).

Расчет коэффициентов финансовой устойчивости Магнита. Формула

Далее рассчитаем долгосрочную платежеспособность предприятия или другими словами финансовую устойчивость предприятия Магнит за 5 лет.

| Коэффициенты | Формула | Норматив |

| Коэффициент автономии | Коэффициент автономии =Собственный капитал/Активы | >0,5 |

| Коэффициент обеспеченности собственными оборотными средствами | Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал — Внеоборотные активы)/Оборотные активы | >0,5 |

| Коэффициент капитализации | Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал | <0,7 |

Коэффициент автономии и капитализации для Магнита находится в норме. Коэффициент обеспеченности собственными оборотными средствами не входил в нормативный диапазон.

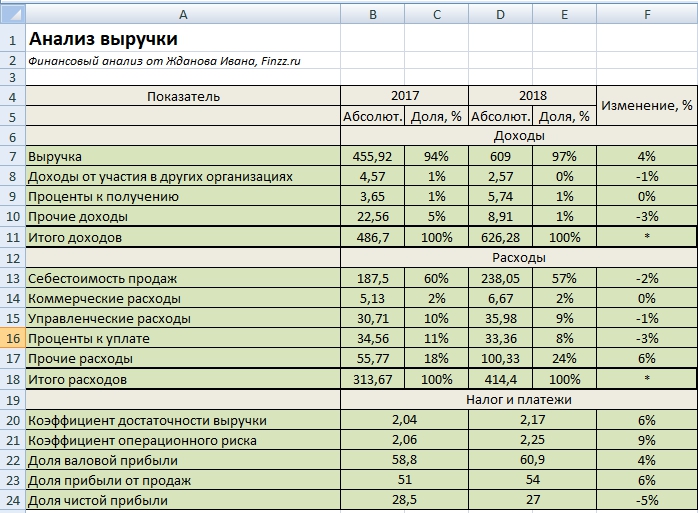

Расчет коэффициентов рентабельности Магнита. Формула

Перейдем к расчету показателей эффективности деятельности Магнита: рассчитаем коэффициенты рентабельности.

| Коэффициенты | Формула | Норматив |

| Рентабельность активов (ROA)

|

Коэффициент рентабельности активов = Чистая прибыль / Активы

|

>0 |

| Рентабельность собственного капитала (ROE) | Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

|

>0 |

| Рентабельность продаж (ROS)

|

Коэффициент рентабельности продаж = Чистая прибыль/ Выручка

|

>0 |

Из положительных тенденций можно выделить достаточно ровные изменения значений коэффициентов рентабельности за 5 лет.

Расчет коэффициентов деловой активности (оборачиваемости) Магнита. Формула

Рассчитаем значения группы деловой активности для Роснефти.

| Коэффициенты | Формула | Норматив |

| Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

|

динамика |

| Коэффициент оборачиваемости кредиторской задолженности | Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

|

динамика |

| Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов

|

динамика |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

2 шаг. Финансовый анализ Магнита. Расчет моделей оценки финансового состояния (mda/logit)

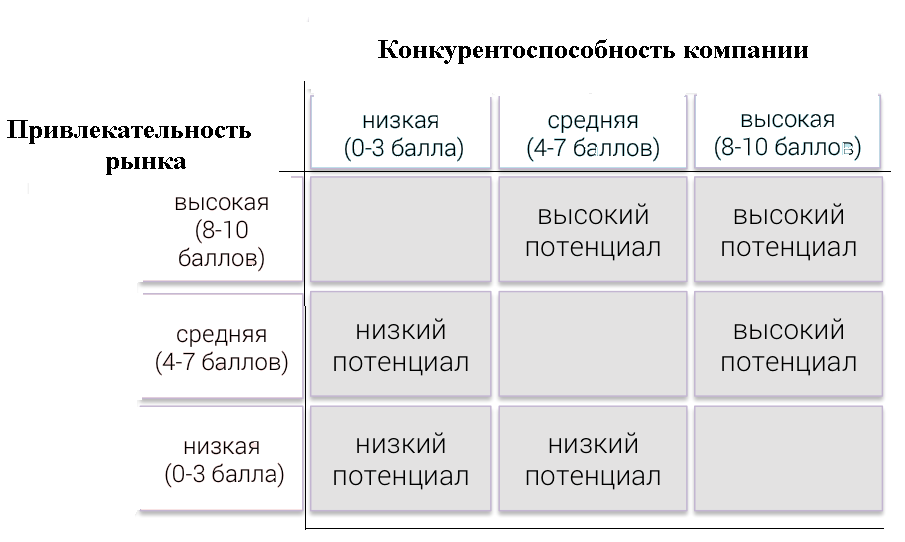

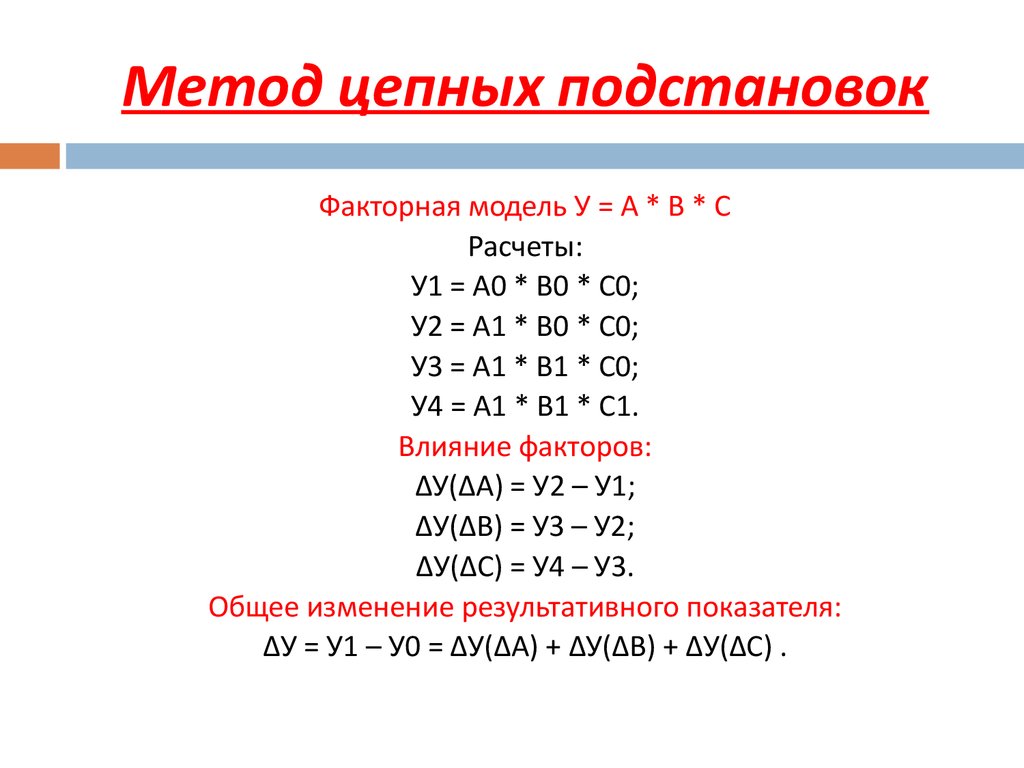

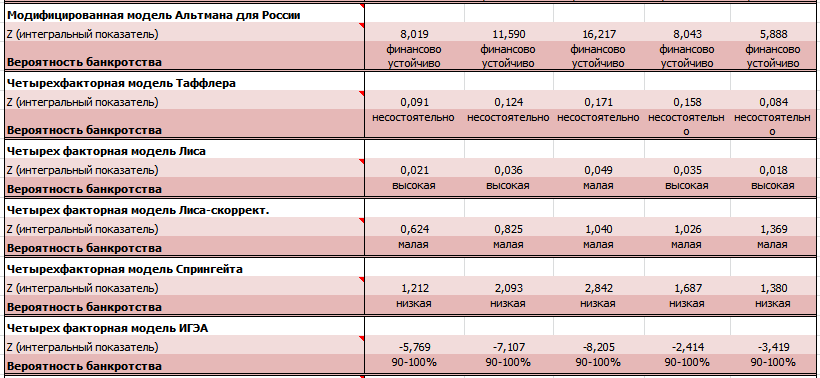

После того как мы посчитали основные финансовые коэффициенты – рассчитываем финансовые модели. Результатом расчета будет интегральный показатель, на основе которого делается вывод о финансовом состоянии компании/ее риске банкротства. Проведем оценку Магнита по mda-моделям Альтмана для российских компаний, Таффлера, Лиса, корректированного Лиса и Спрингейта, а также по отечественной модели ИГЭА з 5 лет.

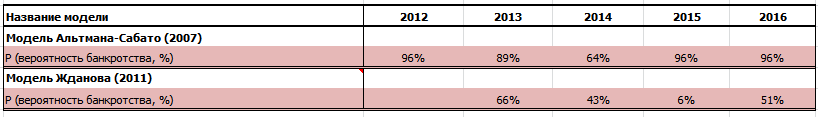

Модель ИГЭА, Лиса и Таффлера показали, что Магнит имеет финансовые проблемы. Далее мы рассчитаем вероятность банкротства по по двум logit-моделям оценки финансового состояния компании. Особенностью данных финансовых моделей заключается в том, что они показывают значение от 0 до 100%. Чем более высокий интегральный показатель, тем выше риск банкротства и, соответственно, ниже финансовая устойчивость.

⊕ Про logit-модель для отечественных предприятий читайте в этой статье.

Выводы

Финансовые коэффициенты Магнита находятся, в основном, в нормативных значениях. Тем не менее, финансовые модели показали некоторую финансовую нестабильность в деятельности предприятия.