Анализ финансовой устойчивости и финансово-хозяйственного состояния проводится с целью изучения эффективности деятельности предприятия. Пользователями информации являются специалисты, руководители, владельцы компании, потенциальные инвесторы, а также партнеры предприятия.

- Понятие финансовой устойчивости предприятия

- Анализ финансовой устойчивости компании

- KPI финансовой устойчивости предприятия

- Расчет ключевых показателей устойчивости фирмы

- Анализ вероятного банкротства предприятия

- Методы расчета вероятного банкротства компании

- Анализ надежности фирмы

- Порядок оценки надежности предприятия

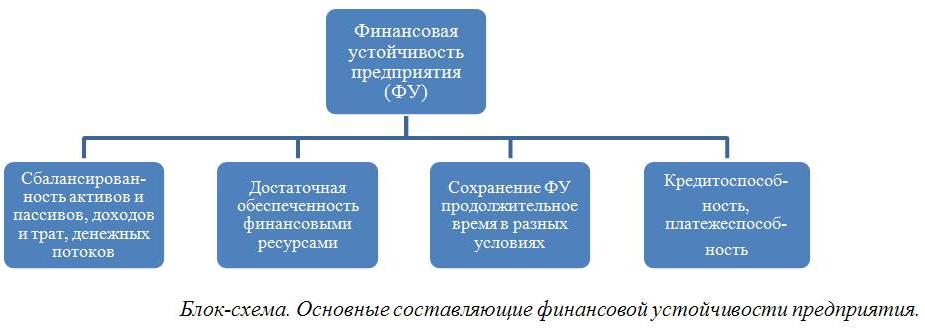

Понятие финансовой устойчивости предприятия

Финансовой устойчивостью предприятия называют его способность свободно распоряжаться денежными средствами. Если говорить простым языком, финансово устойчивой называют ту компанию, которая не испытывает проблем с исполнением обязательств, а также может в любой момент закрыть все долги. Анализ финансовой устойчивости предприятия служит своеобразным отчетом, характеризующим степень его экономической независимости.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Анализ финансовой устойчивости компании

В ходе анализа финансовой устойчивости компании исследуются ключевые показатели. Их делят на две группы:

- Относительные,

- Абсолютные.

К первым относят критерии оценки затрат фирмы, ее бюджет, а также баланс. Как правило, они служат основой для проведения исследования. Абсолютные показатели представляют собой все запасы предприятия в денежном и материалом выражении. К ним можно отнести и источники формирования ресурсов.

Важно! При проведении анализа KPI финансовой устойчивости предприятия необходимо опираться на принципы целенаправленности и реалистичной оценки.

То есть, исследование должно выполнять заданную цель, а также иметь реальную правдивую оценку ключевых показателей.

KPI финансовой устойчивости предприятия

В ходе анализа финансовой устойчивости предприятия принято рассчитывать KPI. Исследование включает в себя нахождение таких показателей, как коэффициенты:

- автономии;

- текущей ликвидности;

- собственных и заемных средств;

- краткосрочной и долгосрочной задолженности;

- уровня обеспеченности фирмы оборотными активами;

- платежеспособности предприятия;

- экономической стабильности;

- собственного капитала.

Каждый коэффициент характеризует отдельные факторы, влияющие на устойчивость и независимость фирмы. Например, показатель платежеспособности отражает возможность компании без затруднений исполнять финансовые обязательства.

Расчет ключевых показателей устойчивости фирмы

Ключевые показатели устойчивости фирмы рассчитываются при помощи специальных формул. Как правило, результаты анализа заносятся в таблицу, при помощи которой можно легко оценить общее экономическое положение компании:

| Коэффициент | Что показывает | Формула | Расшифровка формулы |

| Автономии | Уровень независимости фирмы | Ск / А | Ск – собственный капитал;

А — активы |

| Текущей ликвидности | Возможность погашения обязательств за счет имеющихся активов в любой момент | А / О | А – активы компании;

О – обязательства фирмы |

| Собственных и заемных средств | Доля собственных финансов | ЗдС / СдС | ЗдС, СдС – заемные и собственные денежные средства предприятия соответственно |

| Краткосрочной и долгосрочной задолженности | Доля краткосрочных и долгосрочных долгов | Ко / ОО, До / ОО | Ко, До – краткосрочные и долгосрочные обязательства соответственно;

ОО – общие обязательства фирмы |

| Уровня обеспеченности фирмы оборотными активами | Наличие достаточного объема собственных средств для ведения текущей деятельности | (Ск – ВнА) / ОбА | Ск – собственный капитал;

ВнА – внеоборотные активы; ОбА – оборотные активы предприятия |

| Платежеспособности предприятия | Способность без затруднений исполнять финансовые обязательства | О / Д | О – обязательства;

Д – доход фирмы |

| Собственного капитала | Ликвидность всего имущества предприятия | (Ск – ВнА) / Ск | Ск – собственный капитал;

ВнА – внеоборотные активы |

Зачастую, анализ финансовой устойчивости компании проводит финансовый отдел. Если предприятие небольшое и не имеет подобного структурного подразделения, исследованием может заняться сам руководитель или бухгалтер.

Анализ вероятного банкротства предприятия

Анализ вероятного банкротства компании проводится параллельно с исследованием его финансовой устойчивости. Результаты оценки помогают вовремя выявить факторы, которые могут оказать влияние на снижение уровня независимости фирмы и устранить их.

Методы расчета вероятного банкротства компании

Анализ вероятного банкротства фирмы проводится на основании данных бухгалтерского баланса и отчета о прибылях и убытках. Само исследование реализуется при помощи оптимального метода. Экономическая теория насчитывает 5 самых популярных приемов:

- Модель Таффлера чаще всего используют фирмы, которые занимаются эмиссией акций и их реализацией на фондовой бирже.

- Модель Альтмана является универсальным инструментом определения вероятного банкротства. При помощи нее можно с высокой точностью спрогнозировать будущую несостоятельность фирмы.

- Еще одним глобальным приемом выявления вероятности банкротства является Модель Чессера. Характерной особенностью схемы является тот факт, что вычисление показателя осуществляется в два этапа.

- Для торговых компаний лучше всего подойдет модель Иркутской государственной экономической академии.

- Модель Сайфулина-Кадыкова применяется для определения уровня вероятности банкротства коммерческий организаций.

Важно! Как правило, анализ банкротства предприятия проводится одним методом. Выбор приема напрямую зависит от отрасли и масштаба компании.

| Модель | Формула | Расшифровка формулы |

| Таффлера | 0,53 * (Ддн / ТО) + 0,13 * (ТА / О) + 0,18 * (ТО / СА) + 0,16 * (ЧП / СА) | Ддн – доход компании до уплаты налогов;

ТО – текущие обязательства; ТА – текущие активы; О – обязательства (общие); СА – совокупные активы; ЧП – чистая прибыль |

| Альтмана | 1,2 * (ОА / СА) + 1,4 * Рск + 3,3 * Да + 0,6 (Ск – ВнА) / Ск + 1,0 * ОбА

|

ОА – оборотные активы;

СА – совокупные активы; Рск – рентабельность собственного капитала; Да – доходность активов; Ск – собственный капитал; ВнА – внеоборотные активы; ОбА – оборачиваемость активов предприятия |

| Чессера | 1 / ( 1 + 2,71828)А | А – число Эйлера |

| Число Эйлера (А) | –2,0434 – 5,24 * (Ба / СА) + 0,0053 (ВД / СА) – 6,6507 9ЗК / СА) + 4,4009K4 – 0,07915 * (ОК * ЧА) + 0,102 * (ОбК / Дт) | Ба, СА — быстрореализуемые и совокупные активы соответственно;

ВД – валовой доход; ЗК – заемный капитал; ОК и ЧА – основной капитал и чистые активы соответственно; ОбК – оборотный капитал предприятия; Дт – доход от текущей деятельности |

| Иркутской государственной экономической академии | 8,38 * (ОбК / СА) + Р + 0,054 * Аоб + 0,63 * НП | ОбК – оборотный капитал;

СА – совокупные активы; Р – рентабельность; Аоб – оборачиваемость активов; НП – норма доходности |

| Сайфулина-Кадыкова | (2 * (Ск – ВнА) / ОбА) + 0,1 * А / О + 0,08 * ОАК + 0,45 * Дт / Пр + РСК | Ск – собственный капитал;

ВнА – внеоборотные активы; ОбА – оборотные активы предприятия; А – активы компании; О – обязательства фирмы; ОАК – оборот заемного капитала; Дт – доход от текущей деятельности; Пр – прибыль от реализации; РСК – рентабельность собственного капитала. |

Анализ вероятного банкротства предприятия проводится наиболее оптимальным методом. Важно поручить исследование специалисту. Только тогда можно рассчитывать на получение достоверных результатов.

Анализ надежности фирмы

Анализ надежности компании проводится с целью определения ее способности выполнять обязательства перед компаньонами. Оценка осуществляется по следующим направлениям:

- массовость;

- уклонение от исполнения налоговых обязательств;

- деловая репутация фирмы;

- общее экономическое состояние компании;

- честность предприятия с коллегами и компаньонами.

Важно! Источниками информации анализа надежности организации служат ее финансовая отчетность, судебные акты в отношении фирмы, информация о торгах, а также иные документы, указывающие на экономическое состояние предприятия и его стабильность.

Порядок оценки надежности предприятия

Анализ надежности предприятия строится на оценке его деятельности. По каждому из критериев выставляются баллы, которые в дальнейшем суммируются. Если компания получает отметку «-100», она считается ненадежной:

| Критерий | Признаки | Максимальное и минимальное значение оценки |

| Массовость | На юридический адрес учредителя или владельца бизнеса зарегистрировано много компаний | + 30; — 30 |

| Уклонение от исполнения налоговых обязательств | Неверные данные об учредителе или юридическом адресе | + 20; — 20 |

| Предприятие уклоняется от предоставления налоговой отчетности | ||

| Компания часто меняет налоговый орган | ||

| Расчетные счета фирмы заблокированы | ||

| Деловая репутация фирмы (отрицательные факторы) | Частая смена руководства | — 20 |

| Компания находится в списке недобросовестных предприятий | ||

| Фирма неактивна, а также не предоставляет данные в статистические органы | ||

| Деловая репутация компании (положительные факторы) | Наличие филиалов | |

| Большой период деятельности | ||

| Предприятие находится в списке надежных компаний | ||

| Руководство предпочитает открывать финансовую отчетность | ||

| Общее экономическое состояние компании | Наличие возможности исполнять текущие обязательства | + 15; — 15 |

| Честность предприятия с коллегами, компаньонами | Наличие или отсутствие долгов компании перед третьими лицами | + 5; — 5 |

Надо отметить, что, если на владельца бизнеса и учредителя предприятия или на юридический адрес зарегистрировано сразу более 100 организаций, фирма автоматически получает -100 баллов, что означает ее ненадежность.

Сомнения возникают и в том случае, если указанные данные не соответствуют информации, опубликованной в официальных источниках. Например, длительное отсутствие бухгалтерской отчетности, злостное уклонение от исполнения налоговых обязательств или несоответствие отраженных данных информации из ЕГРЮЛ.