Привет, на связи Василий Жданов в статье рассмотрим постоянные пассивы. Основной отчет организации – баланс. Любой пользователь, который умеет читать такую документацию, извлечет из показателей формы массу информации. Очень важными показателями являются те, что отражают источники извлечения средств. Здесь большую роль играют так называемые постоянные пассивы. Рассмотрим их подробнее.

- Что такое постоянные пассивы предприятия

- Раздел «Капитал и резервы» формы баланса

- Порядок определения величины постоянных пассивов

- Ликвидность баланса: что это и для чего нужно

- Коэффициенты ликвидности исходя из показателей баланса

- Причины несостоятельности организации в финансовом аспекте

- Ошибки и вопросы по рассматриваемой теме

Что такое постоянные пассивы предприятия

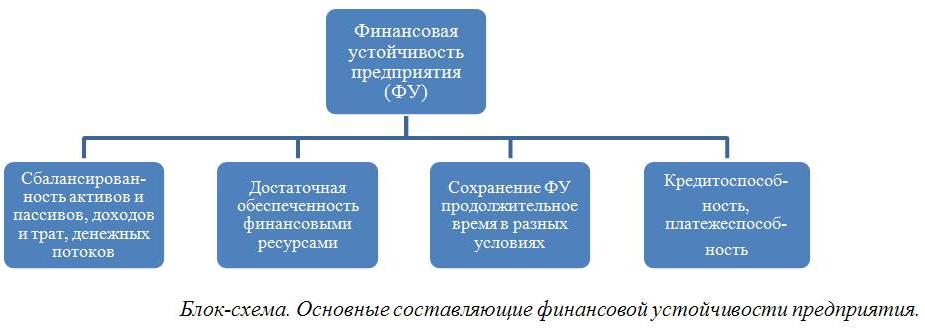

Любой компании очень важно иметь в своем распоряжении источники средств к существованию. Еще лучше, если такие источники будут собственными, а не привлеченными. Это обеспечит финансовую устойчивость и стабильность работы любой организации.

Вот такие, свои, не заемные источники финансирования и являются постоянными или устойчивыми пассивами.

Постоянные пассивы П4 должны обладать двумя свойствами:

- Они не должны являться обязательствами

- Это должны быть средства, которые впоследствии не придется выплачивать заинтересованным лицам

Показатели устойчивых пассивов не подлежат нормированию. Чем выше их величина, тем лучше для компании.

Показатели постоянных пассивов отражаются в разделе баланса «Капитал и резервы».

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Раздел «Капитал и резервы» формы баланса

Раздел «капитал и резервы» является третьим по счету и располагается в пассиве баланса, форма которого утверждена приказом Минфина №66н от 02.07.2010 года. Последнее изменение применяется в соответствии с приказом Минфина №61н от 19.04.2019 года с июня 2019 года.

Это небольшой, но очень важный раздел, в котором отражаются показатели собственных источников финансирования.

Организация может располагать тремя видами капитала:

- Уставным

- Добавочным

- Резервным

Уставный капитал формируется при образовании компании. Это то, с чего начинает функционировать любая фирма. Такой капитал может быть сформирован за счет денежных взносов или какого – либо имущества.

Добавочный капитал представляет собой прибыль, которая не заработана. Приведем пример. Организация имеет в своем распоряжении основное средство, которое полностью самортизировано, так как используется очень давно. При этом стоимость такого основного средства очень низкая, а имущество еще хорошее. В такой ситуации можно провести переоценку.

| ВАЖНО! Переоценка может быть как «в минус», так и «в плюс», поэтому добавочный капитал закроется и уменьшит чистую прибыль компании |

Резервный капитал появляется, если организация хочет создать себе «подушку безопасности». Для этого можно делать отчисления из чистой прибыли для покрытия убытков. Величина таких отчислений может составлять от 5 до 15% уставного капитала.

Можно провести переоценку имущества. Это доведение его стоимости до рыночного уровня. Переоценку проводят ежегодно, в конце года, либо не проводят вообще.

Прибыль (или убыток), которая не распределена, являются еще одним важным фактором, который говорит об устойчивом положении предприятия. Это вся та прибыль, которую можно распределить между собственниками бизнеса или оставить ее на развитие компании в дальнейшем.

Акции компании, которые организация выкупила у своих акционеров, также являются одним из постоянных пассивов.

Таким образом, постоянные пассивы П4 собираются по строкам пассива баланса с 1310 по 1370. Итоговая величина показателя П4 отражается в строке 1300.

Порядок определения величины постоянных пассивов

Как уже было сказано выше, устойчивые пассивы отражаются в разделе 3 пассива баланса.

По общему правилу величина постоянных пассивов составляет сумму всех показателей раздела, то есть значение по строке 1300, которая является итоговой для данного раздела.

Однако на практике в подавляющем большинстве компаний показатели присутствуют далеко не во всех строках раздела. Чаще всего заполняется величина уставного капитала и нераспределенной прибыли. Собственные акции, переоценка и другие виды капиталов встречаются в организациях действительно редко. Именно поэтому величина постоянных активов у большинства организаций складывается только из двух показателей.

Ликвидность баланса: что это и для чего нужно

Для любого предприятия ключевыми моментами являются его устойчивость и платежеспособность.

Для того, чтобы определить насколько крепко компания «стоит на ногах», необходимо провести анализ показателей баланса и определить его ликвидность.

У каждой организации есть определенные обязательства перед контрагентами. Способность оплатить обязательства собственными (активами) называется ликвидностью. Соответственно, чем выше показатель ликвидности, тем лучше. Низкие показатели являются предвестниками банкротства.

Самыми ликвидными активами являются деньги.

Приведем классификацию активов и обязательств по степени ликвидности в таблице.

| АКТИВ | ПАССИВ | ||

| Код актива | Время реализации | Код пассива | Срок погашения |

| А1 | Самые быстрореализуемые активы | П1 | Самый быстрый период погашения |

| А2 | Реализуются с высокой скоростью | П2 | Погашаются умеренно |

| А3 | Реализуются медленно | П3 | Погашаются с низкой скоростью |

| А4 | Такие активы реализовать трудно | П4 | Постоянные пассивы |

Быстрее всего реализовать (или превратить в деньги) денежные средства, тяжелее всего работать с внеоборотными средствами, которые попадают в группу А4.

В то же время, кредиторскую задолженность погасить проще и быстрее всего, а вот собственные пассивы организации не погашаются вовсе.

В связи с этим введены следующие критерии ликвидности баланса:

- Самая приемлемая ситуация, когда А1 больше П1. Это означает, что компания быстро и без особых проблем организация может погасить срочные обязательства

- Компания быстро может рассчитаться по своим долгам. При этом А2 больше П2

- Займы, которые компания берет на долгий срок, она может погасить кредиторам за счет активов, которые реализуются медленно. В этой ситуации А3 больше П3

- В том случае, когда предыдущие неравенства соблюдаются, автоматически получается, что А4 меньше или равняется П4. Такая ситуация говорит о том, что компания благонадежная, она может быстро и без особого труда расплатиться по всем своим обязательствам.

| ВАЖНО! В том случае, если показатели баланса удовлетворяют всем приведенным выше условиям, то он является абсолютно ликвидным |

Коэффициенты ликвидности исходя из показателей баланса

Существует три коэффициента, которые определяют ликвидность баланса.

Самым распространенным является коэффициент текущей ликвидности, который определяется отношением оборотных активов к величине краткосрочных обязательств. Такой коэффициент показывает, насколько организация способна платить по своим текущим долгам за счет оборотных активов. Его значение должно колебаться в пределах 2-3.

Еще одним показательным коэффициентом является коэффициент быстрой ликвидности. Он определяется как отношение текущих активов с высокой ликвидностью к краткосрочным пассивам. Его значение должно быть выше 1. Коэффициент показывает, сможет ли компания закрыть свои текущие долги при наличии трудностей с продажей продукции.

Коэффициент текущей ликвидности распространен меньше, чем два предыдущих коэффициента. Его значение должно превышать 0,2. Показатель рассчитывается делением величины денежных средств и финансовых вложений на краткосрочный срок к текущим пассивам. Коэффициент показывает, какую величину задолженности организация может закрыть немедленно.

Все показатели рассчитываются на основе данных баланса.

Причины несостоятельности организации в финансовом аспекте

В современном неспокойном мире не все компании могут удержаться на плаву. Финансовая несостоятельность организаций наступает по двум группам причин:

- Внешние аспекты. К ним относятся все факторы, которые извне влияют на положение компании. Такие причины бывают:

— экономические. Снижение темпов производства, стадия банкротства, кризис в экономике

— политические. Огрехи в законодательстве, нестабильность политической ситуации могут быть причиной разорения компаний

— степень развития науки и техники. Применение старых технологий, нежелание вкладываться в развитие науки, отсутствие модернизации приводит предприятия к упадку

- Внутренние факторы. Это все те причины, которые создаются в компании и на которые могут повлиять специалисты организации:

— нехватка собственного оборотного капитала

— увеличение задолженности, как дебиторской, так и кредиторской

— несовершенство системы ценообразования в организации

— некачественная договорная работа

Факторы могут влиять на положение предприятия в совокупности или поодиночке, в любом случае их влияние негативное.

Ошибки и вопросы по рассматриваемой теме

Вопрос 1

Можно ли исправлять ошибки, допущенные при составлении баланса?

Все зависит от того какая ошибка допущена – существенная или несущественная. Несущественные ошибки исправляются в текущем году и годовая отчетность сдается с учетом исправлений по отчетному году, прошлые периоды не затрагиваются. Существенные ошибки исправляются в зависимости от того, в какой момент времени они были обнаружены.

Вопрос 2

По какой статье баланса нужно показать величину резерва по сомнительным долгам?

Каждый бухгалтер работает, руководствуясь законом «О бухгалтерском учете» и другими нормативными актами. Формирование резервов по сомнительным долгам долгое время было правом организации, но с 2011 года компании должны создавать такой резерв в соответствии с Положением, утвержденным приказом Минфина №34н от 29.07.1998 года. Величина резерва отражается в составе дебиторской задолженности и уменьшает ее сумму.

Ошибка

На момент составления баланса оказалось, что по одному контрагенту по разным договорам образовалась как дебиторская, так и кредиторская задолженность. Бухгалтер при составлении годового отчета по — ошибке «зачла» эти суммы между собой и вывела общую сумму задолженности. Однако стоит помнить, что сведения в балансе должны быть показаны с разбивкой по аналитике. Зачет сумм между собой запрещен на законодательном уровне.

Баланс имеет огромное значение в жизни каждой организации. Годовая отчетность составляется в соответствии с ПБУ 4/99. Каждый бухгалтер фактически на протяжении всего года готовится к составлению этой отчетности. Важнейшее место в структуре баланса играет доля собственного капитала компании или постоянные пассивы. Они участвуют в расчете ликвидности баланса и помогают оценить устойчивость и платежеспособность организации.