Привет, на связи Василий Жданов в статье рассмотрим рейтинговую оценку финансового состояния предприятия. Для любой компании очень важным является измерение ее финансового состояния с помощью рейтингов. Такая методика чаще применяется для сравнительной характеристики компании в отрасли в сравнении конкурентами. Так как анализ оперирует относительными индикаторами, то эффективность такого способа максимальна.

- Концепция оценки финансового состояния

- Введение в анализ финансового рейтинга

- Преимущества применения рейтинговой методики

- Оценка финансового рейтинга

- Критериальные уровни рейтинговой методики

- Основные применяемые показатели в рейтинговой методике

- Итоговая рейтинговая таблица

- Ответы на часто задаваемые вопросы

Концепция оценки финансового состояния

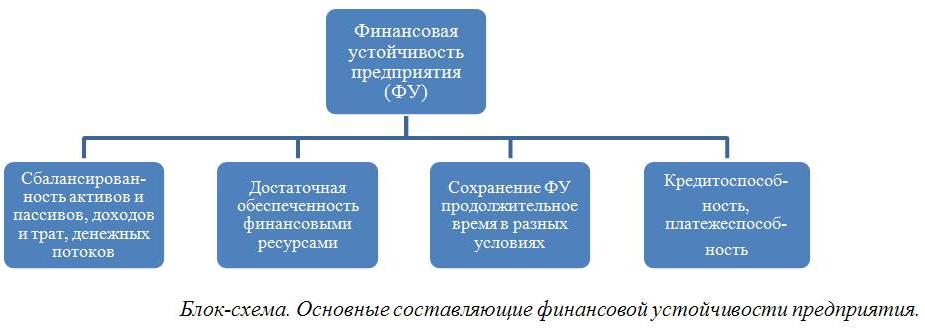

Финансовое состояние предприятия — это поток денежных потоков, которые обслуживают продажу и производство его продукции. Дело в том, что между развивающимися темпами производства и экономическим состоянием организации существует система взаимозависимостей. Рост объёмов производства улучшит состояние компании, но её падение, наоборот, ухудшится. Но финансовое благополучие, в свою очередь, повлияет на производство: оно замедлит или ускорит производство.

Финансовое состояние предприятия будет зависеть от ряда показателей оборотного капитала, имущества, расчетов и платежей. Трудности в организации возникают из-за недостатка средств, недоступности кредитов, сокращения сроков их предоставления, неправильного инвестирования, их необоснованного использования и т. д.

Существует специальная методика анализа финансового состояния предприятия. Ее содержание заключается в прогнозировании и оценке деятельности организации по данному вопросу в соответствии с данными бухгалтерского учета и отчетности.

Финансовое состояние предприятия в этом случае следует рассматривать со следующих позиций:

- необходимо оценивать организацию с точки зрения ее экономического содержания;

- рекомендуется определить, как система факторов (внешних и внутренних) влияет на основные и основные показатели, а также выявить имеющиеся отклонения от них;

- должен быть регулярный прогноз состояния компании;

- рекомендуется регулярно обосновывать, разрабатывать и готовить к принятию систему решений по улучшению ситуации в компании;

- внутренний анализ обязательно будет проведен сотрудниками этой организации в соответствии с утвержденным планом;

- аудит (внешний анализ) должен определяться интересами других пользователей и проводиться согласно официальным данным бухгалтерского учета.

Финансовое состояние предприятия будет успешным, если оно сможет существовать, развиваться, а также поддерживать баланс своих активов и пассивов в ситуации изменения внешней и внутренней реальности.

Финансовый анализ, таким образом, является попыткой разбить финансовую отчетность на компоненты на основе поставленной цели и установить отношения как между этими компонентами, с одной стороны, так и между отдельными компонентами и итогами этих статей, с другой.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Введение в анализ финансового рейтинга

Понятие «рейтинг» означает комплексную оценку объектов одного типа по единой и сопоставимой шкале значений, проводимую по единому алгоритму с использованием прозрачной и доступной методологии. Рейтинг позволяет объективно оценивать преимущества и недостатки определенного субъекта в конкурентной среде схожих субъектов либо на равных начальных условиях, либо на определенный период времени с использованием единой методики оценки.

Очень часто разные пользователи финансового анализа компании, такие как кредиторы, инвесторы, менеджеры фирмы нуждаются в получении краткой и четкой сводной информации о ее финансовом состоянии.

С помощью расчета многочисленных соотношений можно получить представление только о некоторых конкретных сферах деятельности компании. Учитывая это, была разработана специальная рейтинговая система для оценки финансового состояния компании.

Рейтинговая методика основана на теории финансового анализа с использованием различных рейтингов.

Цель применения: распределение фирм по уровню риска на рынке.

При этом надежность состояния компании характеризуется ее способностями удовлетворять требования кредиторов, гасить свои долги, возвращать взятые кредиты, платить налоги и зарплату.

Ее методология включает расчет наиболее важных показателей фирмы и, в зависимости от их значений, определение итогового финансового рейтинга компании.

Преимущества применения рейтинговой методики

Основная цель оценки — сориентировать всех потенциальных пользователей в ситуации, сложившейся в системе субъектов предпринимательства, определить местоположение или их положение в совокупности объектов.

Расположение бизнес-объекта в списке рейтинга не определяет абсолютную надежность конкретного участника, а только степень, уровень надежности по сравнению с другими. Одним из результатов оценки является формирование рейтинга хозяйствующих субъектов в соответствии с системой показателей их финансового состояния. Получение информации позволяет анализировать возможность принятия управленческих решений.

При разработке методологии оценки следует учитывать, что пользователи информации по-разному заинтересованы в оценке производительности бизнес-систем в зависимости от их отношений с ними. Для владельцев рейтинги дают возможность получить информацию о внешних условиях компании по отношению к существующим конкурентам, а оценка потенциальных инвесторов помогает в выборе объекта инвестирования.

Субъекты бизнеса должны регулярно отслеживать собственные рейтинги, чтобы определять свою позицию, сохранить свой имидж, оценивать эффективность и определять стратегию дальнейшего развития. Формирование рейтинга является необходимым инструментом для надежного определения своей позиции и степени устойчивости по сравнению с другими конкурентами.

Рейтинги могут использоваться внутренними и внешними субъектами управления. Используя внутренние рейтинги, можно определять место экономического субъекта в данной системе и оценивать его конкурентов. Внешними пользователями могут быть инвесторы, поставщики, сотрудники и другие партнеры бизнес-субъекта.

Среди достоинств данного метода можно выделить:

- в основе лежит общая оценка показателей состояния;

- проводится на базе данных отчетности фирмы;

- относится к сравнительным методикам среди конкурентов;

- применяется гибкий вычислительный механизм.

Оценка финансового рейтинга

Итоговая оценка рейтинга учитывает важные параметры деятельности компании в целом. Ее построение основано на информации о мощностях фирмы, состоянии средств и т.д.

Важно! Обоснование выбранных показателей для оценки происходит в соответствии с теоретическими основами финансового анализа.

После всех вычислений показатели сравниваются с нормативными значениями. В зависимости от результатов этого сравнения каждое из соотношений получает оценку 1, 0 или -1. Они взвешиваются по коэффициентам, тщательно отбираются для каждого соотношения в соответствии с его важностью и влиянием, далее суммируются. Конечным результатом расчета является финансовый рейтинг компании. Окончательное заключение о финансовом состоянии компании делается в зависимости от значения этого финансового рейтинга.

Критериальные уровни рейтинговой методики

При проведении рейтинговой методики в таблице ниже представлены классы критериального уровня показателей финансового состояния. Основные классы по показателям можно скачать тут.

Далее проводим расчеты по каждому из перечисленных в таблице 1 показателей. Расчет показателей будет проводиться на материалах условного предприятия ООО «Аллюр» за 2016-2018гг.

Финансовая отчетность компании за 2016-2018гг представлена ниже.

Основные применяемые показатели в рейтинговой методике

Методика подразумевает исчисление ряда показателей, представленных ниже.

- Эффект финансового рычага. Организации, которые используют долговые обязательства в своей структуре капитала, сталкиваются с большим деловым риском. Поскольку такие компании обязаны выплачивать кредиторам регулярные процентные платежи, они также приобретают возможности их более оперативного использования.

Важно! Финансовый леверидж означает степень, в которой компания финансирует свою деятельность с использованием финансовых обязательств с фиксированной стоимостью, таких как задолженность и привилегированный капитал. Чем больше долгового финансирования компания использует, тем выше ее финансовый рычаг и подверженность финансовому риску.

Пример № 1. В таблице ниже представлен расчет эффекта финансового рычага.

Расчет эффекта финансового рычага ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р. | — | 17533 | 13374 | 3954 |

| 2 | Заемный капитал | т.р. | — | 20619 | 38636 | 35182 |

| 3 | ИТОГО капитал | т.р. | стр.1+стр.2 | 38152 | 52010 | 39136 |

| 4 | Операционная прибыль | т.р. | — | 3186 | -3461 | -765 |

| 5 | Ставка процента по заемному капиталу | % | — | 12,5 | 12,5 | 12,5 |

| 6 | Сумма процентов по заемному капиталу | т.р. | стр.2*стр.5/100 | 2577,38 | 4829,5 | 4397,75 |

| 7 | Ставка налога на прибыль | % | — | 20 | 20 | 20 |

| 8 | Налогооблагаемая прибыль | т.р. | — | 1816 | -5143 | -11663 |

| 9 | Сумма налога на прибыль | т.р. | стр.7*стр.8/100 | 363,2 | -1028,6 | -2332,6 |

| 10 | Чистая прибыль | т.р. | — | 1369 | -4160 | -9420 |

| 11 | Рентабельность собственного капитала | % | стр.10*100/стр.1 | 7,80813 | -31,105 | -238,24 |

| 12 | Эффект финансового рычага | % | — | 7,22836 | -72,176 | -1696,7 |

| 13 | Класс в рейтинге | — | — | 5 | 1 | 1 |

2.Расчет финансовой устойчивости.

Пример № 2. В таблице ниже представлен расчет финансовой устойчивости компании.

Расчет финансовой устойчивости компании ООО «Аллюр» за 2016-2018гг, т.р.

| № п/п | Показатель | Расчет | 2016г. | 2017г. | 2018г. |

| Исходные данные | |||||

| 1 | Капитал и резервы | — | 17533 | 13374 | 3954 |

| 2 | Внеоборотные активы (за исключением финансовых вложений) | — | 10840 | 11259 | 13559 |

| 3 | Собственные оборотные средства | стр.1-стр.2 | 6693 | 2115 | -9605 |

| 4 | Долгосрочные кредиты | — | 12 | 34 | 63 |

| 5 | Наличие собственных и долгосрочных источников | стр.3+стр.4 | 6705 | 2149 | -9542 |

| 6 | Краткосрочные кредиты | — | 20607 | 38602 | 35119 |

| 7 | Наличие основных источников | стр.5+стр.6 | 27312 | 40751 | 25577 |

| 8 | Запасы | — | 7890 | 11170 | 3595 |

| 9 | Излишек (+) дефицит (-) собственных оборотных средств для формирования запасов СОС | стр.3-стр.8 | -1197 | -9055 | -13200 |

| 10 | Излишек (+) дефицит (-) собственных и долгосрочных источников для формирования запасов СДИ | стр.5-стр.8 | -1185 | -9021 | -13137 |

| 11 | Излишек (+) дефицит (-) основных источников для формирования запасов ОИ | стр.7-стр.8 | 19422 | 29581 | 21982 |

| 12 | Трехкомпонентный показатель типа финансовой устойчивости | 0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 | ΔСОС<0; ΔСДИ<0; ΔОИ<0 |

| 13 | Тип финансовой устойчивости | — | кризисное | кризисное | кризисное |

| 14 | Класс в рейтинге | — | 2 | 2 | 2 |

3.Коэффициент автономии.

Пример № 3. В таблице представлен расчет коэффициента автономии.

Расчет коэффициента автономии ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р | — | 17533 | 13374 | 3954 |

| 2 | Активы | т.р | — | 38152 | 52011 | 39136 |

| 3 | Коэффициент автономии | — | стр.1/стр.2 | 0,460 | 0,257 | 0,101 |

| 4 | Класс в рейтинге | — | — | 3 | 1 | 1 |

4.Коэффициент обеспеченности оборотных активов собственными средствами. В некотором смысле, отношение капитала к активам — это просто упрощенный способ взглянуть на баланс и подвести его вниз, чтобы ответить на один вопрос: какой процент активов компании принадлежит инвесторам?

Пример № 4. В таблице представлен расчет индикатора.

Расчет коэффициента обеспеченности оборотных активов собственными средствами ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Собственный капитал | т.р. | — | 17533 | 13374 | 3954 |

| 2 | Внеоборотные активы | т.р. | — | 11196 | 11593 | 13559 |

| 3 | Оборотные активы | т.р. | — | 26956 | 40418 | 25577 |

| 4 | Коэффициент обеспеченности оборотных активов собственными средствами | — | (стр.1-стр.2)/стр.3 | 0,23509 | 0,04406 | -0,3755 |

| 5 | Класс в рейтинге | — | — | 3 | 1 | 1 |

5.Коэффициент абсолютной ликвидности. Это соотношение, которое говорит о способности компании погасить свой долг по мере наступления срока платежа. Другими словами, мы можем сказать, что это соотношение говорит о том, как быстро компания может конвертировать свои текущие активы в денежные средства, чтобы она могла своевременно погасить свои обязательства.

Пример № 5. В таблице ниже представлен расчет коэффициента абсолютной ликвидности.

Расчет коэффициента абсолютной ликвидности ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Денежные средства | т.р. | — | 1348 | 1226 | 372 |

| 2 | Краткосрочные финансовые вложения | т.р. | — | 0 | 0 | 0 |

| 3 | Краткосрочные обязательства | т.р. | — | 20607 | 38602 | 35119 |

| 4 | Коэффициент абсолютной ликвидности | — | (стр.1+стр.2)/стр.3 | 0,07 | 0,03 | 0,01 |

| 5 | Класс в рейтинге | — | — | 1 | 1 | 1 |

6. Промежуточный коэффициент ликвидности

Пример № 6. В таблице ниже представлен расчет промежуточного коэффициента покрытия.

Расчет промежуточного коэффициента покрытия ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Дебиторская задолженность | т.р. | — | 17545 | 27929 | 21553 |

| 2 | Краткосрочные финансовые вложения | т.р. | — | 0 | 0 | 0 |

| 3 | Денежные средства | т.р. | — | 1348 | 1226 | 372 |

| 4 | Текущие обязательства | т.р. | — | 19553 | 38211 | 34740 |

| 5 | Промежуточный коэффициент покрытия | — | (стр.1+стр.2+стр.3)/стр.4 | 0,97 | 0,76 | 0,63 |

| 6 | Класс в рейтинге | — | — | 5 | 4 | 3 |

7. Коэффициент текущей ликвидности. Это коэффициент, который измеряет способность компании оплачивать краткосрочные обязательства в течение одного года. Он сообщает инвесторам и аналитикам, как компания может максимизировать текущие активы на своем балансе, чтобы удовлетворить свою текущую задолженность и прочую кредиторскую задолженность.

Пример № 7. В таблице ниже представлен расчет индикатора.

Расчет коэффициента текущей ликвидности ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Оборотные активы | т.р. | — | 26956 | 40418 | 25577 |

| 2 | Краткосрочные обязательства | т.р. | — | 20607 | 38602 | 35119 |

| 3 | Коэффициент текущей ликвидности | т.р. | — | 1,31 | 1,05 | 0,73 |

| 4 | Класс в рейтинге | — | — | 2 | 2 | 1 |

- Рентабельность продаж. Рентабельность продаж — это коэффициент, используемый для оценки операционной эффективности компании. Эта мера дает представление о том, сколько прибыли получают на рубль продаж. Увеличение показателя указывает, что компания растет более эффективно, в то время как снижение может сигнализировать о надвигающихся финансовых проблемах.

Пример № 8. В таблице ниже представлен расчет индикатора.

Расчет рентабельности продаж ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Прибыль от реализации | т.р. | — | 3186 | -3461 | -765 |

| 2 | Выручка | т.р. | — | 260534 | 276751 | 60123 |

| 3 | Рентабельность продаж, % | % | стр.1/стр.2*100 | 1,22 | -1,25 | -1,27 |

| 4 | Класс в рейтинге | — | — | 2 | 1 | 1 |

9. Рентабельность капитала. Это показатель финансовых результатов, рассчитываемый путем деления чистого дохода на капитал.

Пример № 9. В таблице ниже представлен расчет рентабельности капитала.

Расчет рентабельности капитала ООО «Аллюр» в 2016-2018гг

| № п/п | Критерий | Единица измерения | Расчет | 2016г. | 2017г. | 2018г. |

| 1 | Чистая прибыль | т.р. | — | 1369 | -4160 | -9420 |

| 2 | Капитал | т.р. | — | 20619 | 38636 | 35182 |

| 3 | Рентабельность капитала, % | % | стр.1/стр.2*100 | 6,64 | -10,77 | -26,78 |

| 4 | Класс в рейтинге | — | — | 3 | 1 | 1 |

Итоговая рейтинговая таблица

После расчета всех указанных выше коэффициентов составляем сводную итоговую таблицу по рейтинговой методике.

Пример № 10. В таблице ниже представлена сводная таблица по методике.

Рейтинговая оценка финансового состояния ООО «Аллюр» в 2016-2018гг

| № п/п | Показатель | Значение | Класс | Вес показателя, % | Баллы | ||||||

| 2016г. | 2017г. | 2018г. | 2016г. | 2017г. | 2018г. | 2016г. | 2017г. | 2018г. | |||

| 1 | Эффект финансового рычага | 7,22836 | -72,176 | -1696,7 | 5 | 1 | 1 | 10 | 50 | 10 | 10 |

| 2 | Тип устойчивости по методике Ковалева | (0,0,0) | (0,0,0) | (0,0,0) | 2 | 2 | 2 | 10 | 20 | 20 | 20 |

| 3 | Индикатор автономии | 0,460 | 0,257 | 0,101 | 3 | 1 | 1 | 10 | 30 | 10 | 10 |

| 4 | Индикатор обеспеченности оборотных активов собственными средствами | 0,23509 | 0,04406 | -0,3755 | 3 | 1 | 1 | 10 | 30 | 10 | 10 |

| 5 | Индикатор абсолютной ликвидности | 0,06541 | 0,03176 | 0,01059 | 1 | 1 | 1 | 10 | 10 | 10 | 10 |

| 6 | Промежуточный индикатор покрытия | 0,96625 | 0,763 | 0,63112 | 5 | 4 | 3 | 10 | 50 | 40 | 30 |

| 7 | Индикатор текущей ликвидности | 1,31 | 1,05 | 0,73 | 2 | 2 | 1 | 10 | 20 | 20 | 10 |

| 8 | Рентабельность продаж, % | 1,22287 | -1,2506 | -1,2724 | 2 | 1 | 1 | 15 | 30 | 15 | 15 |

| 9 | Рентабельность капитала, % | 6,63951 | -10,767 | -26,775 | 3 | 1 | 1 | 15 | 45 | 15 | 15 |

| 10 | ИТОГО | — | — | — | — | — | — | 100 | 285 | 150 | 130 |

| 11 | ВЫВОД | — | — | — | — | — | — | — | средний | низкий | низкий |

Данные таблицы позволяют сделать вывод о том, что финансовая ситуация в компании самой благоприятной была в 2016г., так как компания была отнесена к категории недостаточного финансового потенциала. В 2018 и 2018г.ах данная ситуация ухудшилась, а компания перешла в категорию низкого финансового потенциала.

Отчет о финансовых результатах 2017 год

Отчет о финансовых результатах 2018 год

Ответы на часто задаваемые вопросы

Вопрос № 1. В каких целях применяется рейтинговая оценка?

Ответ: Она используется в целях классификации предприятий по финансовым рискам.

Вопрос № 2. Каковы недостатки методики?

Ответ: Среди недостатков следует отметить:

- не учитывает специфические особенности отрасли;

- громоздкий способ в расчетах при учете большого количества показателей.

Подведем итоги. Система финансового рейтинга полезна для всех пользователей финансового анализа, которые нуждаются в краткой и четкой оценке состояния фирмы. Основываясь на наиболее распространенных и важных деловых показателях, расчет финансового рейтинга компании представляет собой процесс, который дает возможность подтвердить хорошее или плохое состояние компании путем вычисления взвешенного показателя и его анализа. Рейтинговая методика позволяет обнажить болевые точки компании в процессе ее функционирования.