Проблема финансовой стабильности (устойчивости) предприятия в силу своей актуальности всегда стоит в центре внимания экономистов, занимающихся исследованиями. На сегодня существует несколько разных подходов к толкованию этого термина. Наиболее распространенные определения приведены в таблице.

| Основные определения термина «финансовая стабильность» (ФС) предприятия | ||

|

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс "Оценка инвестиционных проектов с нуля в Excel" от Ждановых. Получить доступ

По словарю Ушакова, ФС – это такое состояние, при котором предприятие эффективно функционирует, поддерживая равновесие и сохраняя структуру |

Общепринятое определение: ФС – стабильное, константное состояние предприятия, которое подразумевает способность финансировать собственную деятельность |

Как утверждают С. Д. Трохина, Т. Ф. Морозова, В. А. Ильина, ФС – это способность предприятия вовремя платить по счетам, полностью финансировать свою деятельность, выдерживать кризисные ситуации, сохранять платежеспособность в критических обстоятельствах |

Слова «стабильность» и «устойчивость» являются синонимами, что говорит об их равнозначности. Посему, характеризуя финансовое состояние предприятия как экономическую категорию, употребляют в равной степени как одно, так и второе понятие.

Таким образом, предприятие в финансовом плане может быть стабильным либо нет. Чтобы выяснить это, как принято, проводится всестороннее исследование, результаты которого подвергаются анализу.

Если в итоге стабильность предприятия окажется недостаточной, то это может привести к неплатежеспособности предприятия и, как минимум, к замедлению развития темпов производства. Избыточная стабильность также не является положительным итогом, т. к. она тормозит нововведения, затрудняет развитие, отягощает деятельность предприятия лишними запасами и резервами.

- Типы финансового состояния и их краткая характеристика

- Какие показатели характеризуют финансовую стабильность предприятия

- Описание коэффициента финансовой устойчивости предприятия

- Пример 1. Анализ КФУ для ООО «Контент» за 2018 г.

- Распространенные ошибки при определении финансовой стабильности предприятия

- Ответы на часто задаваемые вопросы

Типы финансового состояния и их краткая характеристика

Большинство экономистов–исследователей, характеризуя степень финансовой стабильности предприятия, склонны выделять три типа такого состояния. Этот момент особенно важен не только при проведении экономического анализа и подведении итогов, но и для принятия необходимых мер по улучшению, стабилизации ситуации. Таким образом, финансовое состояние предприятия может быть:

- Стабильно устойчивым. Данный тип состояния финансов говорит о полной платежеспособности. Как правило, такие предприятия кредитуются на любых условиях и даже без залога.

- Нормальным. Полностью стабильным его не назовешь, т. к. отмечается некоторый недостаток своих оборотных средств, т. е. по факту стабильная устойчивость отсутствует. Но предприятие все равно может гарантировать исполнение долговых обязательств. Посему кредитуют его обычно на условиях поручительства и под залог имущества.

- Неустойчивым (неудовлетворительным). В данной ситуации отмечается дестабилизация положения, малая рентабельность, не способность вовремя и полностью загашать долги.

Многие экономисты выделят отдельно еще один тип финансового состояния предприятия – кризисный. Он свидетельствует о полном отсутствии платежеспособности и пребывании предприятия на грани банкротства.

Наиболее оптимальным результатом анализа является первый и второй тип финансового состояния предприятия (стабильный либо нормальный). Если действительное состояние предприятия характеризуется как неустойчивое (тип 3), то это тревожный сигнал, который требует принятия неотложных мер.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Какие показатели характеризуют финансовую стабильность предприятия

Следует заметить, что на практике экономисты используют разные подходы к оценке финансовой стабильности предприятия. В частности, в процессе проведения экономического анализа применяется оценка:

- абсолютных и относительных показателей ФС;

- структуры имущества и финансовых источников;

- управления рисками.

Чаще всего анализ финансового состояния предприятия осуществляется путем калькуляции и изучения значения показателя ликвидности, платежеспособности, рентабельности, деловой активности и т. д. В рассматриваемой ситуации анализу подлежат коэффициенты, которые характеризуют структуру капитала.

Схема анализа проста: сначала производятся расчеты соответствующих коэффициентов, а затем изучаются их результаты и делаются необходимые выводы. На практике при анализе используют порядка 9 видов коэффициентов. Для предметного рассмотрения далее представлены лишь основные из них.

| Коэффициенты для анализа ФС предприятия | ||||

|

Автономии (независимости): отображает степень автономности предприятия, т. е. какую долю активов оно может покрыть своими средствами |

Финансовой устойчивости: показывает степень эффективности использования вложенного в активы капитала |

Финансовой зависимости:

отображает степень зависимости от внешних финансовых источников, точнее, сколько заемных средств привлечено на 1 рос. руб. своего капитала |

Концентрации своего капитала: определяет долю активов, покрываемых за счет своих средств |

Концентрации заемного капитала: показывает степень зависимости от сторонних источников финансирования (долю долговой нагрузки) |

Калькуляция перечисленных показателей производится по формулам, приведенным далее.

Расчет коэффициента автономии (КА):

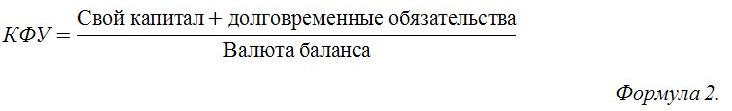

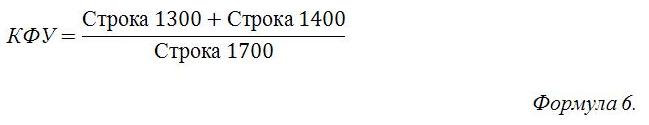

Расчет коэффициента финансовой устойчивости (КФУ):

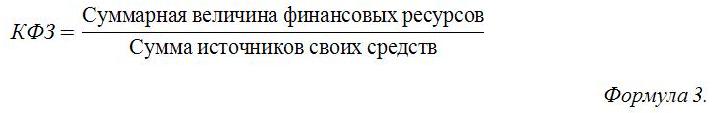

Расчет коэффициента финансовой зависимости (КФЗ):

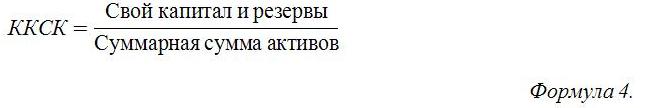

Расчет коэффициента концентрации своего капитала (ККСК):

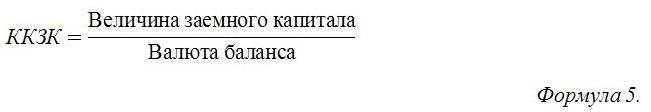

Расчет коэффициента концентрации заемного капитала (ККЗК):

Пояснения по формулам. Заемный капитал – это долговременные и кратковременные обязательства. Валюта баланса – суммарная величина активов либо пассивов. Все необходимые для калькуляции исходные данные следует брать из бух. баланса. Расчет производится за конкретный период и для оценки разных составляющих. Например, операций с заемными либо своими средствами и т. д.

Описание коэффициента финансовой устойчивости предприятия

КФУ – не совсем типичный показатель, рассчитывается при финансовом анализе для того, чтобы определить долю активов, которая профинансирована за счет стабильных, устойчивых источников. Речь идет о той доле первичных источников, которая использовалась предприятием больше года.

Важно! Зачастую данный показатель (КФУ) называют также коэффициентом устойчивого финансирования.

Его калькуляция производится по базовой формуле № 2, приведенной выше. Расчет КФУ по новому бух. балансу будет следующим:

В общем случае принято считать, что если по результатам калькуляции КФУ равен 0,8 либо 0,9, то финансовое положение предприятия можно назвать устойчивым (стабильным). Предприятие в финансовом плане автономно, самостоятельно, является платежеспособным продолжительный период.

Отрицательным признается значение, меньше 0,75. Т. е. КФУ = 0,75, является еще допустимым, а уже все, что меньше его, говорит о появлении дисбаланса.

Рассчитать значение КФУ можно посредством программы ФинЭкАнализ. Калькуляция производится непосредственно в блоке «Анализ рыночной устойчивости» в режиме онлайн либо через локальную сеть. Для автоматического расчета достаточно ввести требуемые данные из бухгалтерской отчетности. Сделать это можно посредством импорта, а не вручную. Программа поддерживает формы отчетности №1, №2, №3, №4, в том числе Приложение к бух. балансу № 5. Результаты выдаются в виде графиков и текста вместе с выводами и рекомендациями.

С описанием работы в сервисе ФинЭкАнализ можно ознакомиться через ссылку http://online.1-fin.ru/Описание_работы. На сайте приводится пример детального анализа рыночной устойчивости одного из заводов. Анализу подвергнуты: показатели, характеризующие состояние оборотных, основных средств завода, показатели структуры капитала (в том числе и КФУ), а также показатели, которые отображают долю задолженности в источниках средств завода.

Расчет названых показателей производится по периодам (за 2 года). В процессе анализа исследуется их динамика, показаны выявленные изменения, на основе полученных результатов сделаны соответствующие выводы. Данный пример анализа можно найти по ссылке http://online.1-fin.ru/Пример_финансового_анализа.

Пример 1. Анализ КФУ для ООО «Контент» за 2018 г.

Калькуляция коэффициента финансовой устойчивости произведена на основе данных из бух. баланса ООО «Контент» за 2018 г. По ее итогам получены следующие результаты: КФУ на начало 2018 г. = 0,30511, а на конец 2018 г.: 0,35111. Данные значения не соответствуют общему нормативу.

Результаты калькуляции свидетельствуют о том, что на нач. 2018 г. 30,511 % было профинансировано за счет устойчивых источников. К концу 2018 г. значение КФУ повысилось, соответственно, величина активов составляла уже 35,111 %. До нормы он не дотянул, но можно говорить о положительной динамике увеличения КФУ к концу года.

Распространенные ошибки при определении финансовой стабильности предприятия

Ошибка 1. Следует понимать, что глубокий анализ финансовой стабильности предприятия проводится путем калькуляции и исследования нескольких коэффициентов, характеризующих его устойчивость. Рассчитать и проанализировать динамику одного из них, допустим, только КФУ, будет недостаточно.

Как правило, для полноценного изучения состояния, помимо КФУ, калькулируют и другие коэффициенты, а именно: автономности, концентрации заемного капитала, капитализации, финансирования, соотношения мобильных и иммобилизованных средств.

Ответы на часто задаваемые вопросы

Вопрос №1: Что обеспечивает финансовую стабильность (ФС) предприятия? Как она достигается?

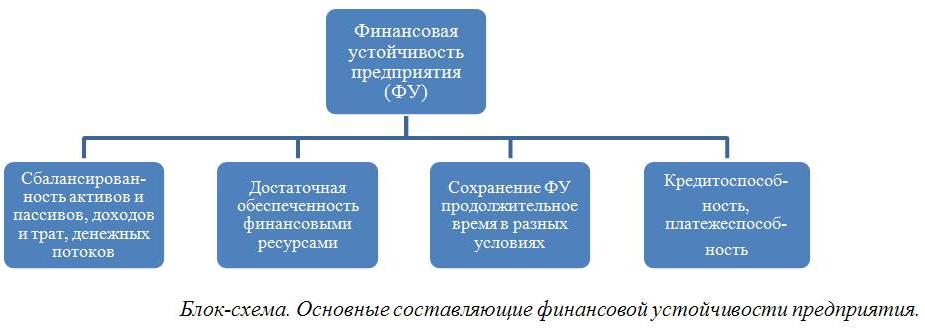

ФС тесно связана с состоянием финансов и определяется их устойчивостью, которая сохраняется продолжительное время. Схематично данное стабильное состояние предприятия можно отобразить так:

Отсюда следует, что для финансовой стабилизации необходимо грамотно выстраивать, организовывать внутреннюю систему производственно-экономической деятельности. Данная система должна целиком и полностью обеспечивать стабильность предприятия. В основе ее должно лежать эффективное, сбалансированное управление активами, грамотное использование своих и привлеченных источников финансирования.

Т. е. предприятие должно вести непрерывную деятельность, при этом быть кредитоспособным, платежеспособным, выполнять все поставленные операционные цели.

Вопрос №2: Как определить тип финансовой устойчивости предприятия? Какие расчеты для этого необходимы?

Для этого нужно определить значения следующих ключевых показателей (допустим, на начало и конец года, а также их изменения):

- наличие (излишки, недостаток) своих средств;

- величину (излишки, недостаток) «работающего», действующего капитала;

- суммарную величину запасов;

- совокупную величину (а также ее излишки и недостаток) финансовых источников;

- трехкомпонентный показатель типа финанс. устойчивости.

По результатам расчетов выясняют, менялась на протяжении года финансовое положение предприятия либо нет. Определяют степень его зависимости от заемных средств. Находят ответы на стандартные вопросы: за счет чего пополняются запасы, хватает ли своих средств, а также кредитов, займов и т. д. Таким путем выясняется, критическое положение у предприятия либо нет, т. е. принадлежность к тому либо иному типу.