Чистый денежный поток (далее ДП) является одним из показателей деятельности предприятия. Он отражает, насколько эффективно компания распределяет имеющиеся в ее распоряжении финансы. Зачастую об экономическом положении предприятия судят по объему прибыли. Но вместе с этим показателем рассчитывают и денежный поток. Именно на него чаще всего обращают внимание потенциальные и реальные инвесторы.

- Понятие чистого денежного потока

- Назначение показателя денежного потока

- Классификация денежного потока

- Чистый денежный поток

- Показатели кэш-фло

- Дисконтированный денежный поток

- Расчет денежного потока

- Формулы для определения чистого денежного потока

- Формулы для вычисления показателей кэш-фло

- Порядок вычисления денежного потока: пример

- Пример вычисления показателей кэш-фло

Понятие чистого денежного потока

Чистый денежный поток – это финансовый оборот компании (притоки и оттоки). Если говорить простыми словами, то денежный поток представляет собой все поступления и затраты компании за определенный промежуток времени.

Зарубежные фирмы применяют такое понятие, как CF. Он делится на несколько видов: чистый ДП, финансовый оборот для собственников и акционеров. В России показатель в данной форме рассчитывают редко. Чаще всего, его вычисляют для проведения презентаций, призванных продемонстрировать результаты деятельности компании.

Финансовая отчетность российских предприятий включает в себя чистый денежный поток. Его можно найти в отчете о движении денежных средств. Документ показывает, насколько компания обеспечена финансами для выполнения основной и дополнительной деятельности.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Назначение показателя денежного потока

Денежный поток рассчитывается с целью выявления эффективности распределения компанией финансов. Он помогает оценить объем притоков и оттоков за отчетный период. Коэффициент CF определяют и с целью проведения презентации деятельности компании перед потенциальными и реальными инвесторами. При этом рассчитывают фактический, причинный и плановый показатель.

Таким образом, расчет денежного потока преследует следующие цели:

- дать оценку финансовому положению предприятия;

- проанализировать объем оттоков и притоков;

- исследовать эффективность распределения ресурсов;

- показать реальное положение фирмы.

Важно! Российские компании в обязательном порядке рассчитывают лишь чистый денежный поток от основной, финансовой и инвестиционной деятельности, который отражают в отчете об обороте финансов.

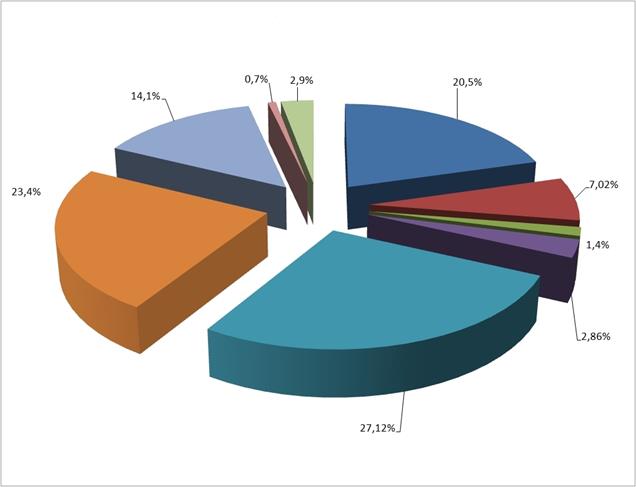

Классификация денежного потока

Прежде чем классифицировать денежные потоки, финансовый оборот необходимо поделить на отрицательный и положительный. Ни в коем случае нельзя путать эти понятия. Отрицательный и положительный денежный поток представляет собой оттоки и притоки фирмы за определенный период. А финансовый оборот обозначает стоимостное выражение деятельности предприятия, в состав которого входят доходы и расходы компании.

| Классификационный признак денежных потоков | Вид финансового оборота | Описание |

| От деятельности предприятия | Операционный | Финансовый оборот от основной деятельности фирмы |

| Финансовый | Притоки и оттоки компании, связанные с осуществлением финансовой работы | |

| Инвестиционный | Расходы и доходы предприятия от инвестиционной деятельности | |

| По целостности | Общий | Финансовый оборот всей компании за определенный цикл |

| Цеховой | Денежные притоки и оттоки по отделам, цехам, подразделениям | |

| По отношению к фирме | Внутренний | Финансы для удовлетворения внутренних потребностей компании, например, для приобретения активов |

| Внешний | Денежные средства для осуществления внешних обязательств. Например, на расчеты с поставщиками и подрядчиками. | |

| По варианту определения | Чистый | Денежный поток, очищенный от расходов |

| Совокупный | Все финансовые обороты компании | |

| Дисконтированный | Финансовый поток будущего периода | |

| По объему | Избыточный | Денежный поток, достаточный для осуществления деятельности предприятия |

| Дефицитный | Отрицательное значение конечного результата деятельности компании | |

| По периоду | Краткосрочный | Финансовый оборот, рассчитанный за короткий промежуток времени |

| Долгосрочный | Денежный поток, определенный за продолжительное время | |

| По времени | Текущий | Финансовый оборот, существующий сегодня |

| Будущий (плановый) | Денежный поток будущего периода |

Важно! Для определения финансового положения компании оценивают чистый и свободный денежный поток.

Чистый денежный поток

Чистый денежный поток представляет собой финансовый оборот компании, очищенный от затрат. Он показывает, сколько средств предприятие может направить на развитие, выплату дивидендов, на хранение или на осуществление иных нужд.

Показатели кэш-фло

Показатели кэш-фло делятся на два вида: чистый и свободный денежный поток, их также именуют Net Cash Flow, Free Cash Flow соответственно. Второй коэффициент также подразделяют на финансовый оборот для собственников фирмы и акционеров. Денежный поток для владельцев предприятия рассчитывают тремя методами, каждый из которых показывает разное значение коэффициента, имеющего собственное назначение:

- Определение финансового оборота первичным методом помогает оценить общий финансовый цикл компании.

- Расчет денежного потока причинным вариантом отражает факторы, повлиявшие на динамику израсходованных и полученных средств.

- Вычисление финансового оборота прогнозным методом помогает установить показатель будущего периода.

FCFE (денежный поток для акционеров) определяется как разница между первичным финансовым оборотом и обязательствами фирмы по уплате кредитов, а также процентов по ним.

Дисконтированный денежный поток

Дисконтированный денежный поток представляет собой финансовый оборот будущего периода. Он определяется с учетом ставки дисконтирования.

Важно! Дисконтированный финансовый оборот и прогнозный кэш-фло – это разные показатели.

Расчет денежного потока

Для определения денежного потока используют формулы. Показатели чистого финансового оборота отражают в отчете о движении денежных средств, а коэффициенты кэш-фло используют для проведения презентаций об экономической деятельности предприятия.

Формулы для определения чистого денежного потока

Чистый денежный поток, подлежащий отражению в отчете о финансовых оборотах, классифицируется в зависимости от вида деятельности предприятия: основной, финансовый, инвестиционный. Расчет каждого показателя заключается в очистке доходов от расходов. Для этого используют общую формулу:

Д – Р, где

Д – доходы от одного из видов деятельности предприятия;

Р – расходы от одного из видов деятельности компании.

Арифметическое выражение для определения чистого денежного потока считается универсальным. Все дело в том, что оно адаптируется для вычисления разных показателей. Например, чтобы найти чистый денежный поток от основной деятельности, в расчетах принимают во внимание поступления и затраты от производства продукции. А если есть необходимость посчитать инвестиционный финансовый оборот, из поступлений, связанных с инвестиционной деятельностью, отнимают одноименные затраты.

Формулы для вычисления показателей кэш-фло

Показатель кэш-фло – это разновидности денежного потока, определяемые для дополнительной оценки конечных результатов деятельности предприятия. Для их вычисления используют формулы:

| Показатель | Формула | Расшифровка формулы |

| Net Cash Flow (чистый ДП) | Сд — Сз | Сд – сумма доходов компании;

Сз – сумма затрат фирмы |

| FCFF (свободный ДП для собственников) | ЧДП — Кз | ЧДП – чистый ДП;

Кз – капитальные затраты |

| FCFE (свободный денежный поток для акционеров | FCFF – Пу – ЗП – ЗВ | FCFF – первичный денежный поток;

Пу – проценты по кредитам (уплаченные); ЗП – погашенная задолженность; ЗВ – выпущенная задолженность. |

| Причинный ДП (FCFF) | П – СН – Кз – Док | П – поступления;

СН – сумма налогов; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Плановый ДП (FCFF) | П *(1 – НССр) + СА – Кз – Док | П – поступления (до вычета амортизации, процентов по кредитам, налогов);

НССр – налоговая ставка (усредненная); СА – сумма амортизации; Кз – капитальные затраты; Док – динамика оборотного капитала |

| Дисконтированный ДП | 1 / (1 + ДС) * ПВ | ДС – дисконтированная ставка;

ПВ – промежуток времени |

Важно! Для оценки результатов деятельности компании рассчитывают первичный, причинный FCFF, FCFE и NCF.

Порядок вычисления денежного потока: пример

Для лучшего понимания порядка определения денежного потока, определим показатели на примере компании ООО «СтартСервис», которая имеет следующие результаты деятельности:

- Чистый операционный ДП – 7,8 млн. руб.

- Капитальные затраты – 0,8 млн. руб.

- Поступления фирмы до вычета амортизации, процентов пор кредитам, налогов – 12,6 млн. руб.

- Сумма налогов – 1,8 млн. руб.

- Динамика оборотного капитала – 4,1 млн. руб.

- Усредненная налоговая ставка – 0,171.

- Проценты уплаченные – 0,2 млн. руб.

- Задолженность погашенная и выпущенная 0,9 млн. руб. и 1,1 млн. руб. соответственно.

- Амортизация – 0,65 млн. руб.

- Общие доходы и расходы компании – 12,6 млн.руб. и 4,2 млн. руб. соответственно.

Для вычисления ДП от инвестиционной, основной и финансовой деятельности используют данные отчета о движении денежных средств. Расчет производят по строкам документа.

Пример вычисления показателей кэш-фло

Определим показатели кэш-фло на основании предложенных выше результатов деятельности компании:

| № п.п. | Показатель | Расчет, в млн. руб. |

| 1 | Net Cash Flow (чистый ДП) | 12,6. – 4,2 = 8,4 |

| 2 | FCFF (свободный ДП для собственников) | 8,4 – 0,8 = 7,6 |

| 3 | FCFE (свободный ДП для акционеров) | 7,6 – 0,2 – 0,9 – 1,1 = 5,4 |

| 4 | Причинный FCFF | П – СН – Кз – Док

12,6 – 1,8 – 0,8 – 4,1 = 5,3 |

| 5 | Плановый FCFF | П *(1 – НССр) + СА – Кз – Док

12,6 (1 – 0,171) + 0,65 – 0,8 – 4,1 = 6,195 |

Для вычисления чистого денежного потока от основной, финансовой и инвестиционной деятельности, достаточно уменьшить сумму доходов от вида финансовых результатов работы компании на расходы по нему.