Как правило, эффективную процентную ставку обязаны рассчитывать банки при предоставлении кредитного продукта. Но данное понятие применяется не только при выдаче займов, но и инвесторами для определения доходности вложений.

- Что такое эффективная процентная ставка

- Где применяется понятие эффективной процентной ставки

- Расчет эффективной процентной ставки

- Порядок расчета эффективной процентной ставки

- Формула для вычисления эффективной процентной ставки

- Пример расчета эффективной процентной ставки по кредиту

- Пример расчета эффективной процентной ставки при покупке векселя

- Расчет эффективной процентной ставки в EXCEL

- Заключение

Что такое эффективная процентная ставка

Эффективной называют процентную ставку за весь период пользования финансовым инструментом, рассчитанную путем приведения всех платежей к процентному выражению. В ходе определения показателя применяется специальная формула, утвержденная правилами Центрального Банка РФ.

В процессе вычисления эффективной процентной ставки используются абсолютно все платежи, предусмотренные договором. Их перечень напрямую зависит от соглашения. Зачастую используются следующие взносы:

- страховая премия по договору займа или иному финансовому соглашению;

- сложные проценты;

- капитализация процентов по депозитам;

- комиссии по кредитам и займам, например, за выдачу кредита или его перечисление;

- штрафы, пени;

- суммы за поручительство и гарантию;

- услуги по оценке залога;

- иные платежи, предусмотренные договором.

Важно! При определении эффективной процентной ставки важно учитывать все суммы, которые уплатит заемщик или инвестор.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Где применяется понятие эффективной процентной ставки

Понятие «эффективная процентная ставка» применяется не только в отношении заемных средств, но и по депозитам и другим финансовым инструментам. Чтобы лучше понять, в отношении чего рассчитывается эффективная процентная ставка, нужно подробнее разобрать термин «финансовый инструмент».

Финансовым инструментом принято называть соглашение между двумя организациями, согласно которому одна компания получает денежные средства, а у второй появляются обязательства. Таким образом, эффективная процентная ставка применяется по договорам кредитования и размещения средств на банковском депозите, а также по любым видам инвестиций.

Расчет эффективной процентной ставки

Расчет эффективной процентной ставки производится в следующих случаях:

- при выдаче заемных средств;

- при заключении договора по размещению финансов на вклад или депозит;

- при определении доходности от вложений;

- при формировании отчетности по международным стандартам.

Для вычисления показателя применяется порядок, утвержденный Центробанком России. Рекомендации по его определению содержатся в методических НПА «О порядке расчета амортизированной стоимости финансовых активов и финансовых обязательств с применением метода эффективной ставки процента».

Порядок расчета эффективной процентной ставки

В ходе расчета эффективной процентной ставки Центробанк рекомендуется использовать следующий порядок:

- В первую очередь, необходимо определить сумму процентов, подлежащих к уплате за весь период использования финансового актива. Для этого можно использовать график платежей.

- Далее, рекомендуется определить все платежи, в том числе, скрытые. К ним могут относиться страховые суммы, комиссии, плата за оценку залога и/или поручительство и иные взносы, производимые пользователем финансового инструмента.

- Проценты, подлежащие к уплате, и дополнительные расходы комбинируются путем простого арифметического приема – сложения.

- На следующем этапе необходимо найти дату первого и последнего платежа, а затем определить количество дней пользования активом без учета периода его предоставления.

- В ходе расчета показателя принимает участие эффективная процентная ставка, определенная компанией. Зачастую, это первичная ставка, которая отражается в договоре.

- После того, как все показатели найдены, можно приступать к вычислению эффективной процентной ставки с использованием формулы. Просто заменяем буквенные выражения полученными значениями и производим математические действия.

Важно! Чтобы облегчить процесс определения эффективной процентной ставки, можно воспользоваться специальными программами либо стандартным сервисом MS Excel.

Формула для вычисления эффективной процентной ставки

Для вычисления эффективной процентной ставки применяется следующая формула:

(СП / ((1 + ПС)) ((Дкдп – Дндп) / 365)), где

СП – сумма всех платежей;

ПС – процентная ставка по финансовому инструменту;

Дкдп – дата конечного денежного потока;

Дндп – дата первого финансового оборота.

В ходе вычисления эффективной процентной ставки часто применяются и другие арифметические выражения. Так, например, для определения доходности финансового актива, срок которого не превышает одного года, применяется следующая формула:

(1 + (ПС / СД)) СД – 1, где

ПС – процентная ставка;

СД – срок использования актива по договору.

Арифметическое выражение для вычисления дисконтированной ставки по краткосрочному финансовому активу можно представить следующим образом:

(ПУ + ДЗ) / (СПД – ПУ – КО), где

ПУ – проценты, подлежащие к уплате по договору;

ДЗ – дополнительные затраты, отраженные в соглашении;

СПД – сумма финансового актива по договору;

КО – компенсационный остаток.

Важно! Зачастую, для определения эффективной процентной ставки используется первая формула, которая приведена в методических рекомендация Центробанка РФ.

Пример расчета эффективной процентной ставки по кредиту

Приведем пример расчета эффективной процентной ставки. Допустим, компания ООО «АгроИнвест» приобрела кредит в сумме 1 млн. рублей под 9% годовых сроком на 1 год под залог производственного помещения. По договору предусмотрено страхование займа в размере 2% и услуги по оценке залогового имущества в размере 56 тыс. рублей.

В первую очередь, рассчитаем проценты, подлежащие к уплате за весь период кредитования:

1 млн. руб. * 9% = 90 тыс. рублей.

Теперь найдем сумму дополнительных затрат:

(1 млн. руб. * 2%) + 56 тыс. руб. = 76 тыс. рублей.

Комбинируем все платежи, предусмотренные договором:

90 тыс. руб. + 76 тыс. руб. = 166 тыс. руб.

Согласно соглашению, кредит предоставлен сроком на 12 месяцев. При этом в первый месяц внесение платежей не предусмотрено, поэтому этот месяц нужно исключить из расчетов:

12 – 1 = 11 месяцев.

Теперь приступим к определению эффективной процентной ставки с использованием арифметического выражения, рекомендованного Центробанком РФ:

(166 тыс. руб. / (1 млн. руб. – 90 тыс. руб.)) * 100 = 18,24%.

Таким образом, эффективная процентная ставка по кредиту с учетом всех платежей для компании ООО «АгроИнвест» составила 18,24%.

Пример расчета эффективной процентной ставки при покупке векселя

Инвестор решил приобрести вексель стоимостью 150 тыс. рублей со сроком погашения 6 месяцев. Номинал векселя составляет 165 тыс. рублей. В первую очередь, рассчитаем проценты, подлежавшие получению. Для этого из номинала векселя отнимем его стоимость:

165 тыс. руб. – 150 тыс. руб. = 15 тыс. руб.

Далее, найдем процентную ставку за полгода:

15 тыс. руб. / 150 тыс. руб. = 0,1 или 10%.

Теперь можно приступать к определению эффективной или дисконтированной процентной ставки:

(1 + 0,1) 12/6 – 1 = 21%.

В заключение, определим доходность инвестора от покупки векселя:

150 тыс. руб. * 21% = 31500 руб.

Таким образом, от приобретения векселя инвестор получит доход в размере 21% или в денежном выражении — 31,5 рублей.

Расчет эффективной процентной ставки в EXCEL

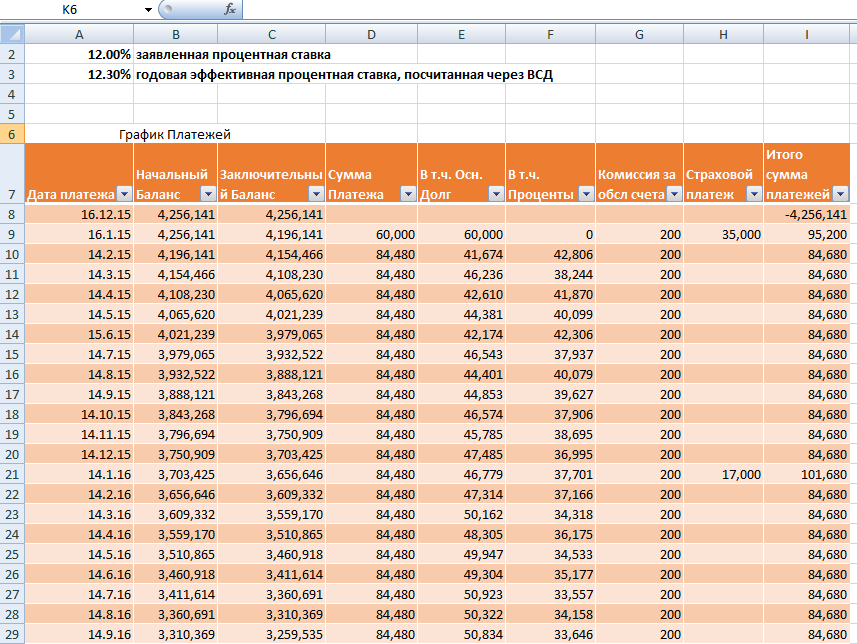

Для облегчения вычисления эффективной процентной ставки компании используют специализированные программы. Зачастую в этом помогает стандартный сервис Microsoft Office – Microsoft Excel. Для того, чтобы рассчитать эффективную процентную ставку при помощи Microsoft Excel, рекомендуется использовать следующую пошаговую инструкцию:

- Запускаем Ms Excel, даем название новому файлу. Это необходимо для того, чтобы не перепутать расчеты с другими вычислениями при помощи программы.

- Формируем таблицу, которая будет включать в себя такие столбцы, как дата платежа, начальная и конечная сумма, объем ежемесячного взноса, сумма основного долга и процентов к уплате, а также дополнительные платежи. Заключительный столбец посвящается итоговой сумме платежа. Таблицу рекомендуется разместить, начиная с 6-й – 8-й строки.

- Далее, заносим все данные, необходимые для расчета, то есть, даты и суммы по строкам: платеж, основной долг, проценты и дополнительные взносы.

- Чтобы столбцы, в которых отражается начальная и заключительная суммы, рассчитывались автоматически, вводим формулы.

- Вычисление итоговой суммы по строкам и столбцам также рекомендуется сделать автоматическим путем привязки арифметического выражения.

- Чуть выше таблицы необходимо указать значение заявленной и эффективной процентной ставки.

В ходе расчетов при помощи Excel необходимо использовать формулы. Конечные значения буквенных выражений напрямую зависят от расположения таблицы.

Вычисление начального баланса:

СНБпз – СП, где

СНБпз – строка начального баланса по предыдущей дате платежа;

СП – сумма платежа предыдущего периода.

Определение итоговой суммы платежа за период:

СП + ДП, где

СП – сумма ежемесячного платежа, в том числе, процентов, подлежащих к уплате;

ДП – объем дополнительных взносов.

Расчет конечного баланса за период:

СНБ – СП, где

СНБ – начальный баланс;

СП – сумма платежа за рассчитываемый период.

Итоговые значения по столбцам:

А1 + А2 + …Ан, где

А1, А2, Ан – суммы по строкам столбца.

Заключение

Эффективная процентная ставка рассчитывается при использовании практически всех финансовых инструментов, например, таких, как кредит, депозит, инвестирование в бизнес, покупка ценных бумаг. Показатель вычисляют также при создании финансовой отчетности предприятия по международным стандартам.

В ходе расчетов принимают участие все легальные платежи по активу. Дополнительные сборы, не предусмотренные законодательством, например, такие, как плата за выдачу кредита или комиссия за ускорение рассмотрения заявки, не могут быть учтены при определении эффективной процентной ставки.