Умение рассчитать реальную и номинальную ставку процента может пригодиться как при получении кредита, так и в случае предоставления ссуды или инвестирования. Всего экономическая теория насчитывает 11 видов процентных ставок, которые отличаются друг от друга методикой расчета и случаями применения.

- Классификация и виды процентных ставок

- Понятие реальной и номинальной ставки процента

- Отличие реальной процентной ставки от номинальной

- Взаимосвязь между реальной и номинальной ставкой процента

- Эффект Фишера

- Расчет реальной и номинальной ставки процента

- Формула для расчета реальной и номинальной ставки процента

- Пример расчета реальной и номинальной ставки процента

- Пример расчета номинальной ставки процента

- Пример расчета номинальной ставки процента

Классификация и виды процентных ставок

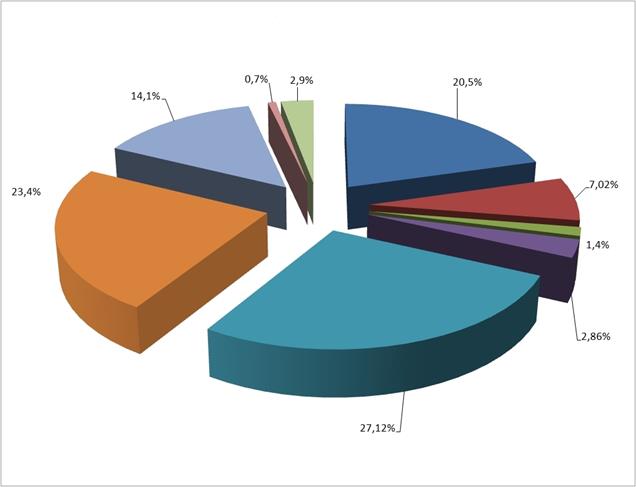

Процентные ставки принято классифицировать по трем признакам: изменяемость во времени, период выплаты дивидендов, уровень инфляции.

- Фиксированная процентная ставка устанавливается один раз в определенном размере и со временем не может изменяться.

- Плавающая процентная ставка отличается тем, что не остается на одном уровне и постоянно меняется. Как правило, ее размер связывают с уровнем инфляции или межбанковской ставкой.

- Декурсивной называют процентную ставку, которая устанавливается в том случае, если проценты по кредиту выплачиваются в конце срока действия договора.

- Антисипативная ставка является полным аналогом декурсивной. Все дело в том, что ее устанавливают при выплате дивидендов в начале срока кредитования. То есть заемщик, сначала выплачивает проценты по займу, а только потом основную сумму долга.

- Уровень инфляции оказывает большое влияние на фактическую стоимость финансового инструмента. Именно для определения предполагаемой доходности рассчитывают реальную ставку.

- Номинальная ставка рассчитывается с учетом капитализации процентов. Однако при ее вычислении исключается уровень инфляции.

Экономическая теория различает и иные виды процентных ставок, такие как безрисковую, форвардную, межбанковскую, эффективную и процентную ставку овернайт.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Понятие реальной и номинальной ставки процента

Реальная ставка процента представляет собой номинальную ставку с учетом предполагаемого уровня инфляции.

Номинальная ставка – это обратное значение реальному выражению. Она не включает в себя уровень инфляции и рассчитывается исключительно с учетом капитализации.

Важно обратить внимание на то, что реальная ставка значительно отличается от полной. Если первое выражение – это рыночная ставка, которая уменьшена на процент инфляции, то полной называют ставку, включающую все платежи по финансовому инструменту.

Важно! Как правило, реальную и номинальную ставку процента не рассчитывают по кредитам. Ее применяют в случае инвестирования или определения доходности по вкладам.

Отличие реальной процентной ставки от номинальной

Единственное отличие реальной процентной ставки от номинальной в том, что при расчете первого значения учитывается уровень инфляции.

Номинальная ставка применяется при определении доходности по финансовому инструменту, а реальная отражает уровень покупательской способности будущей прибыли.

Например, если сегодня инвестор положил на вклад 1 млн. рублей под 10% годовых на 5 лет, то в конце срока действия договора он получит 1,5 млн. рублей. В данном случае 10% — это и есть номинальная ставка. Но, как правило, с течением времени покупательская способность денег уменьшается. И то, что можно приобрести на 1,5 млн. сегодня, нельзя купить завтра. Для определения данного показателя и рассчитывается реальная ставка, которая вычисляется как разница между номинальной ставкой и процентом инфляции.

Допустим, что за 5 лет действия договора уровень инфляции составил 4%. 10% — 4% = 6% — это и есть реальная ставка, а фактическая доходность инвестора уже составит не 1,5 млн. рублей, а 1,2 млн. рублей. То есть, на руки он получит 1,5 млн. рублей, а сможет купить на них товаров только на 1,2 млн. руб., так как их стоимость со временем увеличилась.

Взаимосвязь между реальной и номинальной ставкой процента

Реальная и номинальная процентные ставки взаимосвязаны между собой. Соотношение четко прослеживается через уравнения, приведенные экономистом Ирвингом Фишером.

Так, для того, чтобы вычислить номинальную процентную ставку, к реальному значению прибавляют процент инфляции. А для расчета реальной ставки используют следующую формулу:

(1 + НС) / (1 + ПИ) — 1, или (НС – ПИ) / (1 – ПИ), где

НС – номинальная ставка;

ПИ – процент инфляции.

То есть первое арифметическое выражение будет равно второму.

Эффект Фишера

Взаимосвязь между реальной и номинальной процентной ставкой можно увидеть, ознакомившись с количественной теорией денег. Ирвинг Фишер предположил, что для избегания инфляции государство обязано контролировать объем денежной массы в экономике страны. Именно из-за недостатка регулирования возникает инфляция.

Важно! Номинальная ставка процента увеличивается пропорционально темпам инфляции.

Эффектом Фишера называют ситуацию, когда реальная ставка процента остается неизменной из-за соответствующего уровня инфляции. Более наглядно данное явление можно просмотреть на простом примере.

Допустим, что инвестор вложил 1 млн. рублей в перспективный проект под 10% годовых на 5 лет. Ожидаемый уровень инфляции составлял 5%. В таком случае номинальной ставкой будет 10%, а реальной – 5%. Но, фактическая инфляция составила 10%. Тогда и реальная ставка уменьшилась, а ее значение равно 0. То есть, получив прибыль от проекта в 10% годовых, покупательская способность дохода осталась неизменной. Инвестор мог бы приобрести такой же объем товаров 5 лет назад, что и сегодня.

Расчет реальной и номинальной ставки процента

Расчет реальной и номинальной ставки процента напрямую зависит от определения первого и второго показателя. Ведь, как говорит экономическая теория, реальная и номинальная ставки прямо взаимосвязаны между собой.

При вычислениях не стоит забывать и об уровне инфляции. Именно он оказывает влияние на конечное значение.

Расчет показателей рекомендуется начинать с вычисления эффективной процентной ставки. Для ее определения используется специальная формула. Она понадобиться для выявления номинальной ставки процента. С целью исключения ошибок рекомендуется использовать следующий алгоритм:

- рассчитать эффективную процентную ставку;

- найти число начислений за год;

- вычислить номинальную ставку, используя формулу.

С другой стороны, если известна реальная ставка процента, то найти номинальную можно иным путем. Для этого реальное значение уменьшают на уровень инфляции.

Расчет реальной ставки процента основан на применении теории Фишера. В таком случае она определяется по формуле, приведенной экономистом.

Формула для расчета реальной и номинальной ставки процента

Для расчета реальной и номинальной ставки процента понадобиться знать одно из значений. Каждый показатель вычисляют с применением формул.

| Показатель | Формула | Расшифровка формулы |

| Номинальная ставка | РС + ПИ | РС – реальная ставка;

ПИ – процент инфляции |

| ЧН * ((1 + ЭС)1 / ЧН — 1 | ЧН – число начислений за год;

ЭС – эффективная ставка;

|

|

| Эффективная ставка | (Зкп / Знп – 1) * 100 | Зкп, Знп – значения на конец и начало периода соответственно |

| Реальная ставка | НС — ПИ | НС – номинальная ставка;

ПИ – процент инфляции |

| (НС – ПИ) / (1 + ПИ) | ПИ – процент инфляции;

НС – номинальная ставка |

Важно! Найти реальную ставку без предварительного вычисления номинальной невозможно.

Пример расчета реальной и номинальной ставки процента

Для того чтобы понять алгоритм вычисления реальной и номинальной ставки процента, произведем расчет показателей на примере по следующим условиям.

Инвестор вложил в проект 1 млн. рублей на 3 года под 10% годовых. Выплата дивидендов осуществляется каждый квартал, то есть за год вложенная сумма увеличиться 4 раза. Процент инфляции за 3 года составит 4%. Надо отметить, что в конце инвестирования предполагается получение дохода в размере 1,3 млн. рублей.

Вычисления начнем с определения номинальной ставки. Для ее нахождения используем формулу расчета эффективной ставки.

Пример расчета номинальной ставки процента

Номинальная ставка процента находится по формуле РС + ПИ, где РС – реальная ставка, ПИ – процент инфляции.

В связи с тем, что в данный момент реальная ставка неизвестна, в ходе вычисления показателя используем другое арифметическое выражение:

ЧН * ((1 + ЭС)1 / ЧН – 1, где

ЧН – число начислений за год;

ЭС – эффективная ставка.

Эффективную ставку процента найдем по формуле (Зкп / Знп – 1) * 100, где Зкп, Знп – значения суммы инвестиций на конец и начало периода соответственно.

1,3 млн. руб. / 1 млн. руб. * 100 = 30%.

То есть, в год инвестор будет получать по 10% номинального дохода в размере 100 тыс. рублей.

Теперь можно найти номинальную ставку:

4 * ((1 + 0,3) 1 / 12 – 1 = 0,12 или 12%.

Таким образом, номинальная ставка процента с учетом капитализации составила 12%.

Пример расчета номинальной ставки процента

После того, как номинальная ставка процента найдена, можно приступать к расчету реальной. Для этого достаточно уменьшить первый показатель на процент инфляции, который по условиям задачи равен 4%.

12% — 4% = 8%.

Реальную ставку можно найти и другим путем, используя формулу (НС – ПИ) / (1 + ПИ), где ПИ – процент инфляции, а НС – номинальная ставка.

(12% — 4%) / (1 + 4%) = (0,12 – 0,04) / (1 + 0,04) = 0,077 или 7,7%.

Таким образом, реальная ставка составит 8%. Второй результат немного отличается от первого расчета. Все дело в том, что в ходе вычисления было использовано больше факторов, влияющих на реальную ставку, а ее значение получается более точное.

Проанализировав расчеты номинальной и реальной ставки можно сделать вывод о том, что фактическая доходность от инвестирования в проект средняя. Несмотря на то, что к окончанию срока договора покупательская способность прибыли снизится, инвестор получит доход, так как процент инфляции составит 4%, а реальная ставка 7,7%.