В международной финансовой отчетности часто можно встретить такой актив, как гудвилл. Его находят при слиянии двух и более организаций. В России расчет гудвилла производят довольно редко. Кроме того, его анализ не входит в обязательный стандарт российской отчетности.

- Понятие Гудвилл

- Когда требуется оценить гудвилл

- Критерии оценки гудвила в России

- Критерии оценки гудвила по МСФО

- Методы оценки гудвилла

- Метод стоимостной разницы компании и активов

- Сравнительный метод оценки гудвилла

- По продажам

- Пропорциональный метод определения гудвила

- Полный расчет гудвилла по МСФО

- Обесценение гудвилла

- Пример расчета гудвилла

Понятие Гудвилл

Понятие «гудвилл» можно рассматривать с двух сторон. Так называют стоимостное выражение имиджа предприятия, его деловой репутации. Другое определение гудвилла связано с рыночной стоимостью фирмы за вычетом активов и обязательств. Соединяя два определения, получаем следующее понятие. Гудвилл – это стоимостное выражение деловой репутации фирмы и ее имиджа, рассчитанное путем уменьшения цены компании на совокупную сумму обязательств и активов.

Если говорить простыми словами, чтобы найти гудвилл, нужно определить стоимость «несуществующих» активов: цену бренда или названия. Например, есть предприятие. Его полная цена составляет 5 млн. рублей. Компания располагает активами и обязательствами на сумму 4 млн. рублей. В таком случае, гудвилл составит 1 млн. рублей. Причем это цена не какого-то существенного предмета. Это стоимостное выражение компании без офисов, цехов, основных средств, запасов, денежных счетов и прочих материальных ценностей.

Несмотря на то, что учет гудвилла в прямом его понятии является не обязательным для российских компаний, его оценка осуществляется и включается в бухгалтерский баланс. Все дело в том, что, согласно российским стандартам учета, гудвилл представляет собой нематериальный актив, требуемый обязательного включения в бухгалтерскую отчетность.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Когда требуется оценить гудвилл

Оценка гудвилла производится на основании МСФО, зачастую его рассчитывают в следующих случаях:

- при объединении двух и более предприятий;

- при поглощении компанией другой фирмы;

- в случае купли-продажи бизнеса;

- в случае изменений в составе высшего руководства.

Важно! Чаще всего гудвилл рассчитывают при выставлении компании на торги. Он объясняет завышенную стоимость, когда цена реализации намного превосходит объем активов.

Критерии оценки гудвила в России

В России оценку гудвилла производят довольно редко. Его стоимостное выражение, отраженное в бухгалтерском балансе, не показывает реальной цены фирмы. Все дело в том, что РСУ не предполагают проведения регулярного анализа показателя и сдачи отчетности. В связи с этим, в реестре невозможно найти данных о цене реализации компаний схожих отраслей, а на основании этого как раз и должна осуществляться оценка гудвилла. Также РСУ не устанавливает четких критериев, необходимых для расчета показателя.

Важно! В Российском законодательстве нет такого понятия, как «гудвилл». Наиболее близкое к нему по значению определение — деловая репутация, которое содержится в ГК РФ.

Если же российская компания все же решила оценить гудвилл, препятствовать этому никто не будет. Однако расчеты придется производить с применением МСФО.

Критерии оценки гудвила по МСФО

МСФО устанавливает четкие критерии для оценки гудвилла. Расчет производится на основании:

- Качества производимой продукции. Чем оно выше, тем больше стоимостное выражение гудвилла.

- Квалификации сотрудников, участвующих в процессе производства. Если товары изготавливают профессиональные работники, то и ценность продукции будет выше.

- Объема целевой аудитории, спроса, потенциальных потребителей. Продажи в большей степени зависят от спроса на продукцию. Потенциальные покупатели могут быть заинтересованы покупкой товаров определенного бренда. Например, если на полке магазина лежат два одинаковых товара разных производителей, скорее всего, потребитель выберет продукцию известного бренда.

- Ценности нематериальных активов, таких как бренд или деловая репутация. Этот критерий тесно связан с потенциальными потребителями, целевой аудиторией и спросом. Его отличие заключается в том, что предыдущий фактор оценивается в объеме, а рассматриваемый – в стоимостном выражении.

Таким образом, чтобы найти гудвилл, нужно увеличить стоимость активов и обязательств на размер оценки бренда, аудитории и деловой репутации, а затем полученный результат уменьшить на сумму материальных активов и обязательств.

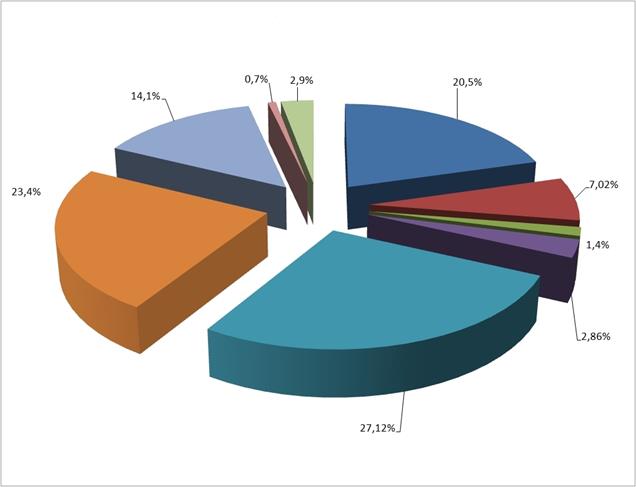

Методы оценки гудвилла

Оценка гудвилла по МСФО осуществляется в следующем порядке:

- определяется балансовая стоимость активов и обязательств;

- производится рыночная оценка активов;

- находится разница между рыночной и балансовой оценкой гудвилла;

- отражается результат в бухгалтерской отчетности.

Важно! Случается так, что гудвилл получается отрицательным. В такой ситуации значение считают доходом будущих периодов.

Расчет гудвилла производится несколькими методами. Каждый из них может показать совершенно разное стоимостное выражение компании.

Метод стоимостной разницы компании и активов

Метод стоимостной разницы является самым простым и часто используемым вариантом. Проведение оценки заключается в нахождении общей суммы активов и обязательств по балансу, а также их рыночной цены.

Если для нахождения балансовой стоимости компании не нужно прилагать больших усилий, то определить рыночную цену довольно сложно. Для этого можно воспользоваться данными о проведенных сделках по реализации похожих компаний. Также существует вариант, предполагающий анализ доходности фирмы.

После того, как оба показателя найдены, из рыночной стоимости компании отнимают ее балансовую оценку. Результат является гудвиллом.

Сравнительный метод оценки гудвилла

Сравнительный метод оценки гудвила заключается в соотнесении доходности нескольких компаний, отобранных для анализа. В таком случае гудвиллом называют разницу между стоимостью оцениваемого и аналогичного бизнеса.

Для проведения исследования гудвилла сравнительным методом нужно внимательно отнестись к критериям отбора схожих предприятий. Сравниваемая компания должна отвечать следующим требованиям:

- находиться в той же географической точке, что и оцениваемая фирма;

- производить аналогичные товары и услуги;

- располагать схожим объемом основных средств, запасов, трудовых ресурсов и других мощностей.

Отбирая компании для сравнительного анализа гудвилла, аналитики могут использовать и другие критерии.

По продажам

Расчет гудвилла по продажам считается малоэффективным методом. Все дело в том, что он не может дать достоверной оценки стоимости бренда или деловой репутации фирмы. Вычисления производятся при помощи формулы:

(ДК – СП * НП) / НК,

где ДК – доход компании;

СП – стоимостное выражение продаж;

НП – норма продаж по отрасли;

НК – норма капитализации НМА.

Данный метод отражает гудвилл в наименьшем его объеме и используется в том случае, если не могут быть применены другие приемы стоимостной разницы компании и активов или сравнительный вариант.

Пропорциональный метод определения гудвила

Пропорциональный метод определения гудвилла представляет собой оценку части его стоимости, приходящийся на контролирующего акционера. Расчет показателя производится с использованием формулы:

СИ – АДП – ДБ,

где СИ – объем вложений;

АДП – активы дочернего предприятия;

ДБ – доля бизнеса контрольного акционера, выражаемая в процентах.

Полный расчет гудвилла по МСФО

Как и пропорциональный прием, полный метод расчета гудвилла применяется в случае присоединения к компании дочернего предприятия. Вычисления производятся согласно утвержденным правилам МСФО по формуле:

(СИга + НКД) — ЧА,

где СИга – сумма инвестиций главного акционера;

НКД – неконтролируемая доля;

ЧА – чистые активы.

Если говорить простым языком, для определения гудвилла полным методом из суммы инвестиций и НКА отнимают справедливую стоимость активов.

Обесценение гудвилла

Согласно международным стандартам финансовой отчетности, компании обязаны каждый год проводить тест на обесценение гудвилла. Иными словами, предприятия должны определить реальный размер показателя и понять, снизилась стоимость фирмы, или нет.

Как правило, уменьшение цены компании случается довольно редко. Но, несмотря на это, данный вид анализа проводится ежегодно. Для определения коэффициента обесценения гудвилла используют следующую формулу:

БДП * КД,

где БДП – будущие денежные потоки;

КД – коэффициент дисконтирования, который находится по формуле:

1 / (1 + СД)чм,

где Сд – ставка дисконтирования;

ЧМ – число месяцев (лет).

Обесценение гудвилла можно найти и по другой формуле:

БЧАдп + Гдп – Всдп,

где БЧАдп – балансовая стоимость активов дочернего предприятия;

Гдп – гудвилл при покупке дочерней организации;

Всдп – возмещаемая стоимость.

Важно! Чтобы избежать отрицательного значения, зачастую компании стремятся привести гудвилл к практически не изменяющемуся показателю.

Пример расчета гудвилла

Произведем расчет гудвилла на примере слияния компаний при следующих показателях:

| № п.п. | Показатель | Сумма |

| 1 | Инвестиции | 12 млн. руб. |

| 2 | Чистые активы приобретаемой фирмы | 7,3 млн. руб. |

| 3 | Доля главного акционера | 85% |

| 4 | НД | 15% |

| 5 | Будущие денежные потоки (по плану) | 3,7 млн. руб. |

| 6. | Ставка дисконтирования | 20% |

| 7 | Период дисконтирования | 6 мес. |

Рассчитаем гудвилл полным методом. Для этого используем формулу (СИга + НКД) — ЧА:

(12 млн. руб. + (12 млн. руб. * 15%)) – 7,3 млн. руб. = 6,5 млн. руб.

Определим гудвилл пропорциональным методом по формуле СИ – АДП – ДБ:

12 млн. руб. – 7,3 млн. руб. – (15% * 7,3 млн. руб.) = 3,605 млн. руб. – гудвилл, приходящийся на главного акционера.

Проведем тест на обесценение гудвилла. Для этого сначала определим коэффициент дисконтирования:

1 / (1 + СД)чм = 1 / (1 + 0,2)6 = 0,33

Теперь можно переходить к исследованию обесценивания гудвилла, используя формулу БДП * КД:

3,7 млн. руб. * 0,33 = 1,221 млн. руб.

На основании проведенного исследования можно сделать вывод о том, что гудвилл составил 6,5 млн. рублей. Доля главного акционера – 3,605 млн. рублей. Тест на обесценение показал, что гудвилл является положительным.