Стоимость собственного капитала рассчитывают с целью определения доходности компании. При помощи нее можно определить норму выручки от вложений в тот или иной инвестиционный проект. Как правило, для оценки показателя применяют методику анализа средневзвешенного капитала, утвержденную международным стандартом финансовой отчетности.

- Понятие и структура стоимости собственного капитала

- Назначения показателя стоимости собственного капитала

- Применение расчета стоимости собственного капитала

- Сложности оценки стоимости собственного капитала

- Вычисление показателя стоимости СК

- Формула расчета стоимости собственного капитала

- Оценка доходности собственного капитала

- Особенности применения модели расчета собственного капитала на практике

- Пример 1: расчет стоимости собственного капитала

- Пример 2: вычисление стоимости СК

Понятие и структура стоимости собственного капитала

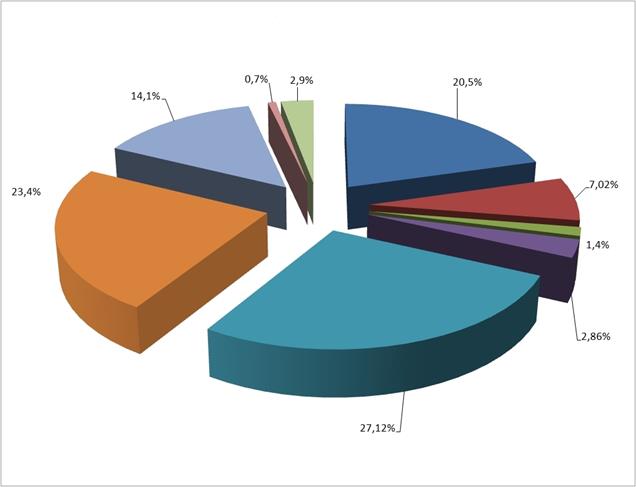

Стоимостью собственного капитала (далее СК) называют экономический показатель, отражающий доходность вложений в предприятие. Для развития фирмы руководство может использовать собственные или привлеченные средства. Именно они и составляют основную часть собственного капитала. Структура стоимости СК складывается из суммы других капиталов фирмы:

- уставного;

- добавочного;

- нераспределенной прибыли;

- резервного;

- заемного.

Каждый капитал формируется и расходуется в порядке, установленном на законодательном уровне:

| Капитал | Порядок формирования | Порядок использования |

| Уставный (УК) | Вклады участников | На осуществление хозяйственной деятельности |

| Добавочный (РК) | Финансы, образуемые в результате переоценки активов | Увеличение УК, распределение между учредителями, погашение стоимости ВНА (внеоборотных активов) |

| Нераспределенной прибыли (КНП) | Доход компании, образуемый после уплаты налогов и исполнения иных обязательств | На развитие предприятия |

| Резервный (РК) | Взносы участников, прочие доходы | На осуществление деятельности предприятия в сложной экономической ситуации |

| Заемный (ЗК) | Кредиты, займы, инвестиции | На развитие предприятия, покрытие долгов и убытков |

Важно! Стоимость собственного капитала представляет собой совокупность всех резервов компании, в том числе, и заемного.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Назначения показателя стоимости собственного капитала

Зачастую стоимость собственного капитала определяют с целью оценки доходности вложений в какой-либо инвестиционный проект. На основании анализа принимают решение об эффективности инвестиций, а также об объеме прибыли от вложений. Оценка показателя стоимости собственного капитала преследует несколько целей:

- переоценка цены инвестиционного проекта;

- централизация сроков окупаемости программы;

- дисконтирование денежных потоков и иных финансовых показателей;

- исследование цены фирмы.

Главной задачей расчета стоимости собственного капитала является определение минимальной прибыли и сопоставление ее с другими экономическими показателями.

Применение расчета стоимости собственного капитала

Расчет стоимости собственного капитала производится в следующих случаях:

- Оценка минимального дохода от инвестиций. Инвестор должен понимать, насколько выгодно ему вкладывать собственные средства именно в данный проект.

- Анализ выручки акционеров фирмы после исполнения обязательств. На основании расчета корректируется стоимость акций и размер дивидендов.

- Сравнение показателей при изменяющихся условиях. Такое может произойти, например, при слиянии двух компаний или при отторжении дочернего предприятия.

Надо отметить, что расчет стоимости собственного капитала не входит в обязательный перечень финансовой отчетности для российских компаний.

Сложности оценки стоимости собственного капитала

Расчет стоимости собственного капитала имеет свои сложности:

- Во-первых, для проведения анализа требуется оценить будущий доход, что сделать достаточно трудно. Все дело в том, что анализ прогнозируемой выручки производится при помощи разных методов, отличающихся друг от друга результатами.

- Во-вторых, определить стоимость собственного капитала компаний, которые подвержены банкротству или располагают убытками, невозможно.

- Непросто оценить показатель и для новых проектов, так как прогноз их доходности — достаточно абстрактное понятие, которое редко обозначает реальные цифры.

Вычисление показателя стоимости СК

Определение стоимости СК производится при помощи модели CAPM, утвержденной МСФО. Согласно данной схеме, показатель находится в прямой зависимости от следующих факторов:

- рискованности рынка, где работает компания;

- устойчивости компании к рынку;

- уровня дохода, получаемого при минимальных рисках;

- прочих возможных опасностей.

Согласно международному стандарту, стоимость собственного капитала определяется при помощи формулы, разработанной специально для этих целей.

Формула расчета стоимости собственного капитала

Для оценки показателя собственного капитала используется формула, имеющая следующий вид:

Дск (Ск / (Ск + Зк) + Дзк (1 – СН) * (Зк / (Зк+Ск),

где Дск – плановая доходность собственного капитала;

Ск – собственный капитал (совокупность всех капиталов, кроме заемного);

Зк – заемный капитал (кредиты, займы, инвестиции);

СН – налоговая ставка.

Важно! Для облегчения оценки стоимости собственного капитала расчет производят, предварительно поделив арифметическое выражение на отдельные части.

Надо отметить, что формула для расчета показателя компаний, выпускающих привилегированные и обыкновенные акции, немного другая и имеет следующий вид:

((ОК / (ОК + Зк + Доа) * Да) + ((Па / (Ск + Зк + Па) * Дпа) + ((Зк / (ОК + Зк + Па) * (1 – СН) * ДЗк,

где Зк – заемный капитал (кредиты, займы, инвестиции);

СН – налоговая ставка;

Па – привилегированные акции;

Да – акции (обыкновенные);

Доа – прибыльность акций (обыкновенных);

ДЗк – прибыльность Зк;

Дпа – прибыльность акций (привилегированных).

Оценка доходности собственного капитала

Для проведения анализа стоимости собственного капитала необходимо найти его доходность. Существует несколько методов определения показателя:

| № п.п. | Модель | Для каких компаний применяется |

| 1 | CAPM | Для компаний, выпускающих обыкновенные акции |

| 2 | Дивидендов постоянного роста | Для предприятий с эмиссией обыкновенных акций с выплатой дивидендов |

| 3 | Метод рентабельности капитала | Для фирм, которые не выпускают акции |

| 4 | Метод премирования за рискованность | Для проектов нового бизнеса (стартапов) |

Важно! Оценивая стоимость собственного капитала, компания имеет возможность самостоятельно выбирать модель определения его доходности.

Особенности применения модели расчета собственного капитала на практике

Расчет стоимости собственного капитала имеет некоторые особенности. В первую очередь, стоит отметить тот факт, что вычисление может производиться как на основании финансовой отчетности предприятия, так и на плановых показателях, например, можно отталкиваться от рыночной стоимости активов. Существуют и иные отличительные черты:

- расчет показателя планируемых проектов не может быть достоверным и отражает лишь приблизительную стоимость;

- чтобы оценить будущий доход, нужно отталкиваться не только от выручки прошлых периодов, но и от показателей компаний аналогичной отрасли;

- для того, чтобы уменьшить показатель стоимости собственного капитала, необходимо снизить объем заемного;

- результат расчета показателя ни в коем случае не может быть отрицательным.

Главная особенность расчета заключается в том, что нормативных значений стоимости собственного капитала не существует. Однако, чем он ниже, тем лучше для предприятия.

Пример 1: расчет стоимости собственного капитала

Проведем оценку стоимости капитала на примере компании, не выпускающей акции и имеющей следующие показатели:

- Собственный капитал (резервный, уставный, добавочный, нераспределенной прибыли) – 12 млн. руб.

- Заемный капитал (кредиты, займы, инвестиции) – 6 млн. руб.

- Ставка по налогу – 20%.

- Доходность ЗК – 2,8 млн. руб.

- Доходность СК – 4,2 млн. руб. Проведена оценка методом рентабельности капитала.

Для расчета стоимости собственного капитала используем формулу :

Дск (Ск / (Ск + Зк) + Дзк (1 – СН) * (Зк / (Зк+Ск).

Получаем следующее арифметическое выражение:

4,2 млн. руб. * ((12 млн. руб. / (12 млн. руб. + 6 млн. руб.) + 2,8 млн. руб. * (1 – 0,2) * (6 млн. руб. / (12 млн. руб. + 6 млн. руб.)) = 4,2 млн. руб. * 0,67 млн. руб. + 2,24 млн. руб. * 0,33 млн. руб. = 2,814 + 0,7392 = 3,5532 млн. руб.

Таким образом, стоимость собственного капитала компании составила 3,5532 млн. рублей, что является отличным показателем доходности инвестиций.

Пример 2: вычисление стоимости СК

Проведем анализ стоимости капитала компании, выпускающей обыкновенные и привилегированные акции. Учитываем, что доходность собственного капитала определялась по модели CAPM. Для облегчения оценки, формулу для вычисления показателя раздробим на несколько составляющих.

- ОК (обыкновенные акции) – 14 млн. руб.;

- Зк (заемный капитал) – 9 млн. руб.;

- СН (налоговая ставка) – 20%;

- Па (привилегированные акции) – 3,2 млн. руб.;

- Доа (доходность обыкновенных акций) – 4,4 млн. руб.;

- ДЗк – доходность заемного капитала – 4,3 млн. руб;

- Дпа (доходность привилегированных акций) – 2,8 млн. руб.

Общая формула для определения исследуемого параметра имеет следующий вид:

((ОК / (ОК + Зк + Доа) * Да) + ((Па / (ОК + Зк + Па) * Дпа) + ((Зк / (ОК + Зк + Па) * (1 – СН) * Зк).

Раздробим выражение на три части, относящиеся к исследованию доходности:

- обыкновенных акций — (ОК / (ОК + Зк + Доа) * Да;

- привилегированных акций — (Па / (Ск + Зк + Па) * Дпа;

- заемного капитала — (Зк / (Ск + Зк + Па) * (1 – СН) * Зк.

После вычисления данных показателей останется лишь сложить их.

В первую очередь, найдем доходность обыкновенных акций компании:

(14 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * 4,4 млн. руб. = 2,3509 млн. руб.;

Далее оценим прибыльность привилегированных акций:

(3,2 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * 3,2 млн. руб. = 0,3907 млн. руб.

На следующем этапе найдем показатель доходности заемного капитала:

(9 млн. руб. / (14 млн. руб. + 9 млн. руб. + 3,2 млн. руб.) * (1 – 0,2) * 4,3 млн. руб. = 0,3435 * 3,44 = 1,1817 млн. руб.

Теперь сложим результаты и получим стоимость собственного капитала:

2,3509 млн. руб. + 0,3907 млн. руб. + 1,1817 млн. руб. = 3,9233 млн. руб.