Чистую приведенную стоимость рассчитывают с целью определения эффективности проекта. Она помогает понять, какой из предложенных вариантов инвестирования выбрать, какой из них менее рискованный и обеспечит большую отдачу.

- Понятие чистой приведенной стоимости

- Назначение показателя чистой приведенной стоимости

- Анализ чистой приведенной стоимости

- Формула для расчета чистой приведенной стоимости

- Пошаговая инструкция расчета чистой приведенной стоимости

- Пример анализа ЧПС

- Пример расчета ЧПС первого проекта

- Пример расчета ЧПС второго проекта

- Анализ ЧПС двух проектов

- Выводы

Понятие чистой приведенной стоимости

Чистой приведенной стоимостью (далее ЧПС) называют объем денежных потоков от реализации инвестиционного проекта. Финансовый оборот переводят в стоимость на дату проведения расчета. Таким образом, анализ помогает понять, насколько рентабельна данная программа.

ЧПС также называют дисконтированным доходом и чистой текущей стоимостью. Все дело в том, что при расчете показателя денежные потоки дисконтируются, то есть приводятся к показателю сегодняшнего дня, а затем суммируются.

ЧПС можно рассчитывать за любой промежуток времени. Конечный результат показывает объем прибыли компании после вложений в инвестиционный проект за рассчитываемый период за вычетом из дохода всех затрат не его реализацию.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Назначение показателя чистой приведенной стоимости

Зачастую для сравнения инвестиционных проектов аналитики используют три метода:

- Расчет внутренней нормы доходности.

- Определение максимального периода окупаемости вложений.

- Анализ чистой приведенной стоимости.

Последний вариант считают наиболее эффективным. Все дело в том, что он реально показывает, хватит ли компании будущего дохода для покрытия затрат, связанных с реализацией новой программы. Существует несколько причин, по которым для оценки привлекательности инвестиционного проекта эксперты выбирают именно метод оценки ЧПС:

- Показатель способен отразить стоимость будущих денежных потоков в оценке на момент проведения анализа. То есть, будущая прибыль пересчитывается в деньги на сегодняшний момент.

- ЧПС отражает конкретную сумму, которую можно применять для сравнения с будущей отдачей от вложений.

Важно! Показатель срока окупаемости отличается от ЧПС тем, что он не способен отразить прибыль компании от вложений в переоценочной стоимости на дату анализа.

Анализ чистой приведенной стоимости

Анализ чистой приведенной стоимости производится в следующем порядке:

- В первую очередь оцениваются будущие денежные потоки. Компании нужно сравнить сумму вложений в проект со стоимостным выражением отдачи.

- Вторым шагом будет определение капитала. Именно на основании него рассчитывается ставка дисконтирования, применяемая для переоценки будущей прибыли.

- Третий этап – дисконтирование денежных потоков. Планируемые финансы переводятся в стоимость на дату оценки.

- Суммирование денежных потоков. Результат четвертого этапа считается показателем ЧПС.

Важно! Нулевое значение ЧПС означает ликвидность проекта. То есть, доходов от его реализации хватит для того, чтобы покрыть вложения.

Формула для расчета чистой приведенной стоимости

Для расчета ЧПС используют формулу, которая помогает не только оценить доходность, но и привести показатель прибыли к стоимости на дату проведения анализа:

ЧПС = ПИ — ОЧД / (1 + РСД) Т,

где ПИ – первоначальные инвестиции компании в проект;

ЧМ – число месяцев, за которые определяется исследуемый показатель;

ОЧД – предполагаемый чистый финансовый оборот за ранее принятое время;

Т – период, за который рассчитывается показатель;

РСД – ставка дисконтирования.

Таким образом, чтобы вычислить ЧПС, необходимо суммировать первоначальные вложения с будущими денежными потоками за все годы, переоцененными на момент проведения анализа по ставке дисконтирования.

Для перевода финансового оборота в стоимость, актуальную на сегодняшний день, необходимо понять принцип определения коэффициента дисконтирования. Он находится путем сложения единицы со ставкой дисконтирования и возведения полученного результата в степень, равную числу месяцев или лет рассчитываемого периода.

Пошаговая инструкция расчета чистой приведенной стоимости

Для того, чтобы избежать ошибок при расчете ЧПД, рекомендуется использовать пошаговую инструкцию:

- На первом этапе компания определяет, за какой промежуток времени нужно провести вычисления. Единицей измерения может быть месяц или год. Как правило, за исследуемый период принимают срок службы продукции, которая будет выпускаться согласно проекту. Однако могут использоваться и другие значения.

- Далее нужно рассчитать денежные потоки за каждый исследуемый год. К учету чаще всего принимаются плановые показатели доходности. Вычисления данного значения производятся на основании анализа бизнес-проекта.

- Третий этап посвящен определению ставки дисконтирования. Нет единого его значения. Она вычисляется аналитиками компании самостоятельно по принятой методике. Зачастую выбирают значение, которое могло бы принести прибыль при ином принятом решении инвестирования. Например, если бы компания решила положить средства на сберегательный счет под 4%, ставка дисконтирования составила бы 0,04. Если инвестированные средства в фондовую биржу могли бы принести 20%, то в качестве ставки дисконтирования приняли бы значение, равное 0,2.

- На следующем этапе все денежные потоки переоцениваются. Для этого ранее полученный результат умножают на коэффициент дисконтирования.

- Далее достаточно сложить полученные после переоценки суммы финансового оборота с первоначальными инвестициями. Определенный результат – это и есть ЧПС.

После того, как ЧПС найден, его необходимо проанализировать. Положительное или нулевое значение говорит об эффективности вложений.

Пример анализа ЧПС

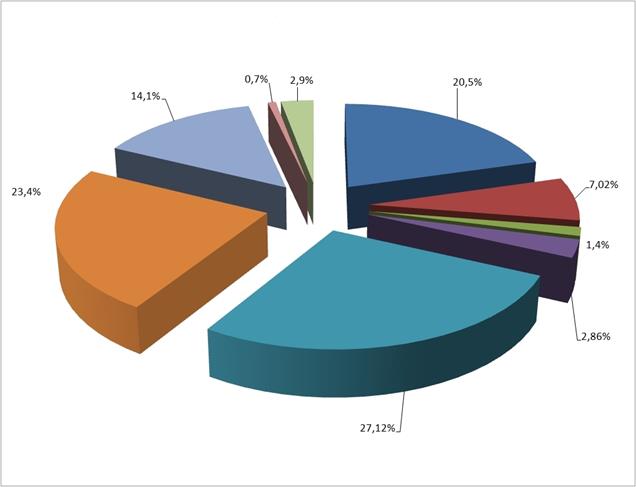

Предприятие оценивает два проекта. В первый необходимо вложить 1,2 млн. рублей, а во второй – 1,4 млн. рублей. Согласно плану, денежные потоки от будущего бизнеса составят:

- 2022 год: 0,3 млн. руб. по первому проекту, 0,35 млн. руб. – по второму;

- 2023 год: 0,41 млн. руб. – первый; 0,51 – второй;

- 2024 год: 0,5 млн. руб. – первый; 0,6 млн. руб. – второй;

- 2025 год: 0,65 млн. руб. – первый, 0,63 млн. руб. – второй.

Компании нужно оценить ЧПС за 4 года и проанализировать показатели. На основании итогов исследования будет сделан выбор в пользу того или иного варианта. Известно, что ставка дисконтирования равна 25%.

Пример расчета ЧПС первого проекта

Исследуемый период равен 4 годам. В качестве денежного потока за каждый промежуток времени принимаются плановые показатели. Теперь необходимо их переоценить с применением коэффициента дисконтирования. Для его определения используем сокращенную формулу ЧПС:

(1 + РСД) Т,

где Т – период, за который рассчитывается показатель;

РСД – ставка дисконтирования.

Так как ставка дисконтирования указана в процентах, ее необходимо перевести в десятичное число: 25 / 100 = 0,25.

(1 + 0,25)4 = 2,44 – коэффициент дисконтирования.

Далее достаточно перемножить денежные потоки по годам с коэффициентом дисконтирования:

- 2022 год: 0,3 млн. руб. / 2,44 = 0,123 млн. руб.;

- 2023 год: 0,41 млн. руб. / 2,44 = 0,168 млн. руб.;

- 2024 год: 0,5 млн. руб. / 2,44 = 0,205 млн. руб.;

- 2025 год: 0,65 млн. руб. / 2,44 = 0,266 млн. руб.

Теперь можно найти ЧПС:

0,123 млн. руб. + 0,168 млн. руб. + 0,205 млн. руб. + 0,266 млн. руб. = 0,762 млн. руб.

Чтобы понять, покроют ли будущие денежные притоки вложения, из суммы инвестиций отнимем рассчитанное выше значение:

1,2 млн. руб. — 0,762 млн. руб. = 0,438 – положительное значение показывает, что доходность от реализации проекта не покроет расходы в полном объеме.

Можно пойти более легким путем и рассчитать показатель путем подстановки данных в общую формулу:

1,2 – (0,3 + 0,41 + 0,5 + 0,65) * (1 + 0,25)4 = 0,438

Пример расчета ЧПС второго проекта

Ранее мы уже рассчитали коэффициент дисконтирования и определили временной промежуток, равный 4 годам. Теперь нужно переоценить финансовые потоки второго проекта:

- 2022 год: 0,35 млн. руб. / 2,44 = 0,143 млн. руб.;

- 2023 год: 0,51 млн. руб. / 2,44 = 0,21 млн. руб.;

- 2024 год: 0,6 млн. руб. / 2,44 = 0,245 млн. руб.;

- 2025 год: 0,63 млн. руб. / 2,44 = 0,258 млн. руб.

Теперь можно найти ЧПС путем сложения переоцененных денежных потоков:

0,143 млн. руб. + 0,21 млн. руб. + 0,245 млн. руб. + 0,258 млн. руб. = 0,856 млн. рублей.

Сравним доходность с вложениями:

1,4 млн. руб. – 0,856 млн. руб. = 0,544 млн. руб.

Анализ ЧПС двух проектов

Расчет ЧПС показал, что по первому проекту показатель будет равен 0,438 млн. руб., а по второму — 0,544 млн. руб. Получается, что обе программы не окупят вложения в полном объеме. Однако по первому проекту остаток непогашенных вложений гораздо меньше, чем по второму. Поэтому компания будет инвестировать средства в развитие первой программы.

Выводы

ЧПС – это инструмент, который помогает определить объем денежных потоков и доходности компании от вложений в какой-либо проект. Он используется для оценки будущего бизнеса и оказывает неоспоримую помощь в выборе того или иного вида бизнеса.

ЧПС считается наиболее точным показателем из всех существующих финансовых инструментов, предназначенных для отражения будущей доходности. Все дело в том, что он показывает планируемую прибыль фирмы по стоимости, определенной на дату проведения исследования.

Надо отметить, что компании уже давно не определяют ЧПС по классическому методу, то есть вручную. Для этого существуют специализированные программы. Даже в стандартном сервисе Microsoft Excel есть формула, которая отвечает за определение показателя. Чтобы определить ЧПС при помощи программы, достаточно распределить денежные потоки по годам и указать в формуле ставку дисконтирования. Само арифметическое выражение выбирают на рабочей панели сервиса.

Таким образом, ЧПС – это важный показатель, который отражает доходность от финансовых вложений в инвестиционные проекты.