Ковенанты представляют собой условия, с которыми соглашается заемщик при подписании кредитного договора. Для банка они служат некой гарантией возврата заемных средств. Прежде чем подписать соглашение с кредитной организацией, рекомендуется тщательно ознакомиться с полным перечнем обязательств по нему.

- Понятие и назначение ковенанта кредитного договора

- Классификация ковенантов

- Порядок использования ковенантов кредитного договора

- ТОП 15: финансовые ковенанты кредитного договора

- Определение финансового ковенанта кредитного договора

- Пример расчета финансового ковенанта

- Пример отчета прогнозируемого соблюдения ковенанта

- Ответственность за невыполнение ковенанта кредитного договора

Понятие и назначение ковенанта кредитного договора

Для снижения кредитных рисков многие банки вводят дополнительные условия для заемщиков, согласно которым при неисполнении обязательств компанию ожидают санкции. Именно эти требования называют ковенантами. Их основная цель – предупреждение действий заемщика, влекущих отрицательные последствия в части возврата кредита.

Надо отметить, что нарушение кредитных обязательств и ковенанта – разные понятия. Первое просто констатирует факт уклонения заемщика от условий договора, а второе предполагает наличие возможности введения ответственности за несвоевременное или ненадлежащее исполнение кредитного контракта.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Классификация ковенантов

Ковенанты делят на три основные группы: активные, пассивные и финансовые. Первые условия – это обязательство компании своевременно и в полном объеме исполнять прописанные в договоре действия, например, ежемесячно вносить определенную сумму.

К пассивным ковенантам относят установленные соглашением ситуации, когда заемщик берет на себя ответственность за несовершение каких-либо действий. Например, при подписании кредитного договора компания пообещала не менять форму организации предприятия до конца срока действия контракта.

Финансовыми ковенантами называют обязательства фирмы по неизменности определенных показателей на протяжении конкретного промежутка времени. Например, поддержание на прописанном в договоре уровне объема собственного капитала.

К трем основным группам ковенантов причисляют еще два редко используемых вида. Право вето, которое представляет собой возможность банка или заемщика отказаться от условий, прописанных в плане. Ограничительные условия очень похожи на пассивные, однако отличаются от них тем, что вводятся при совершении сделок слияния, реорганизации, поглощения при прямом инвестировании или ликвидации фирмы.

Порядок использования ковенантов кредитного договора

При установлении ковенантов кредитные организации обязаны придерживаться следующего порядка:

- Рассмотреть перечень условий для конкретной компании. Законодательством запрещено устанавливать одни и те же ковенанты для всех заемщиков.

- Отразить все требования в кредитном договоре. Заемщик не обязан исполнять устные обязательства.

- При определении ковенантов важно прописать предельные сроки его выполнения. Иначе невозможно определить дату нарушения условий.

- Отразить ответственность на неисполнение ковенантов. В противном случае, теряется их смысл.

Важно! Все условия, предъявляемые банком, не могут быть двусмысленными. Каждый ковенант должен четко регламентировать конкретное требование.

ТОП 15: финансовые ковенанты кредитного договора

Банки имеют право прописывать в договоре любые ковенанты, не противоречащие действующему российскому законодательству, которые способны снизить кредитный риск. Если заемщик соглашается с ними, он подписывает конктрат. Различают 15 часто используемых финансовых условий:

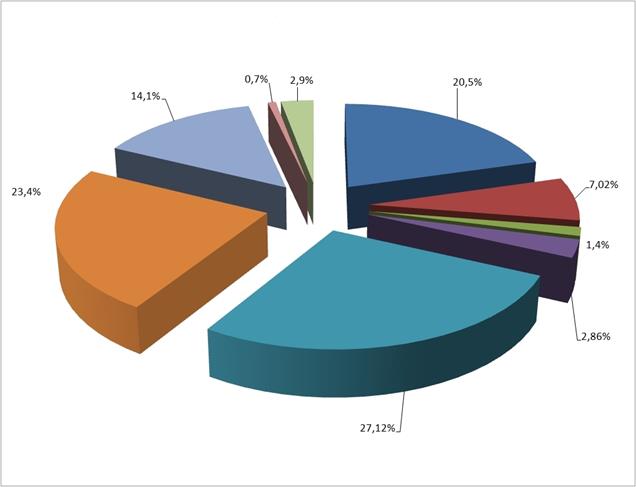

| Ковенант | Описание | Процент применения |

| Выдерживание соотношения совокупной задолженности к выручке до вычета налогов, процентов по займам и амортизации | При введении данного показателя в кредитном договоре прописывается порядок его определения и минимальное значение. Зачастую он применяется лишь для крупных компаний. | 86 |

| Уровень обязательств по кредиту | Установка предельного значения закредитованности фирмы. Используется в качестве альтернативы предыдущему ковенанту, применяется для малого и среднего бизнеса. | 84 |

| Предоставление залога | С целью снижения кредитного риска банк вправе просить предоставить залоговое имущество | 36 |

| Пользование кредитными услугами иных банков | Введение ограничений на взятие кредитов и займов в иных кредитных организациях | 24 |

| Запрет на использование счетов в иных банках | При наличии таковых кредитная организация, выдающая займ, требует закрыть их и не открывать новые до полного исполнения обязательств | 14 |

| Установка минимального денежного потока, проводимого с использованием банка | Это необходимо для своевременного предупреждения образования задолженности. При наличии доступных кредитной организации средств компании, банк имеет право списать их в качестве долга | 58 |

| Согласие компании на списание средств со счета фирмы без ее участия | Подобный ковенант вводится с целью исполнения предыдущего условия, когда банк имеет возможность списать средства компании в счет задолженности | 64 |

| Поддержание объема НМА | Банк запрещает фирме совершать действия с НМА, которые влекут их переоценку или отчуждение, так как данные действия могут привести к существенному снижению уровня экономического состояния компании. | 26 |

| Неизменность обычного вида деятельности фирмы | С целью предупреждения падения ликвидности и платежеспособности предприятия из-за необдуманной трансформации компании, банки устанавливают запрет на смену обычного вида деятельности. | 35 |

| Право на досрочное истребование исполнения кредитных обязательств | Данное условие применятся в том случае, если компания нарушает сроки или объем, прописанные в договоре | 82 |

| Требование к сохранению конкретного состава отдела менеджмента | Вводится в том случае, если конечный результат деятельности компании напрямую зависит от управленческих решений конкретных лиц | 14 |

| Право банка на истребование информации о судных процессах в отношении компании | Согласно данному условию, руководство фирмы обязано в определенный период времени предоставить кредитной организации данные о судебных процессах | 8 |

| Право банка на истребование лицензий | Ковенант схож с прочим условием. Единственное отличие — в том, что вместо информации о судебных процессах предоставляются лицензии на осуществление деятельности. | 12 |

| Предоставление финансовой отчетности | С целью контроля финансового состояния предприятия, банк исследует его отчетность | 28 |

| Соответствие работы компании действующему российскому законодательству | Банк оставляет за собой возможность прекратить сотрудничество с заемщиком в том случае, если тот нарушает закон | 69 |

Важно! Кредитные организации вправе прописывать и иные условия. При подписании договора руководство компании знакомится с ковенантами.

Определение финансового ковенанта кредитного договора

Для расчета финансового ковенанта используют формулу, утвержденную приказом Министерства экономического развития РФ:

ЧЗ / Пк, где

ЧЗ – общая сумма задолженности компании, уменьшенная на остаток денежных средств;

Пк – выручка компании до вычета из нее суммы налогов, амортизации и процентов по кредитам.

Пример расчета финансового ковенанта

Рассчитаем ковенант компании ООО «МегаЛенд», которая имеет следующие показатели:

- выручка предприятия после вычета налогов, амортизации и процентов по кредитам – 1200 тыс. руб. (ВП);

- остаток денежных средств – 126 тыс. руб. (ОД);

- общая сумма задолженности фирмы – 230 тыс. руб. (ЗК);

- налоговые обязательства – 120 тыс. руб. (НО);

- амортизация – 45 тыс. руб. (А);

- проценты по кредитам – 28 тыс. руб. (Пкр).

Для вычисления ковенанта используем формулу, утвержденную приказом Минэкономразвития, модифицированную в связи с введением дополнительных компонентов. Таким образом, арифметическая комбинация примет следующий вид:

(ЗК – ОД) / (ВП + НО + А + Пкр)

Ковенант составит: (230 тыс. руб. – 126 тыс. руб.) / (1200 тыс. руб. + 120 тыс. руб. + 28 тыс. руб.) = 0,26.

По общепринятым правилам, коэффициент ковенанта более 3 говорит о нарушении установленных требований. В нашем случае ковенант равен 0,26, что не является признаком неисполнения договорных обязательств.

Пример отчета прогнозируемого соблюдения ковенанта

Для того, чтобы отследить надлежащий уровень исполнения кредитных обязательств, крупные компании, имеющие задолженности перед несколькими банками, составляют отчет прогнозируемого соблюдения ковенанта:

| Банк | № договора | Ковенант | Значение ковенанта согласно договору | Прогноз (по сравнению с прошлым периодом) | Факт | Статус прогноза ковенанта | Статус факта ковенанта |

| ОАО Сбербанк | 124587 | Отношение долга к выручке до вычета процентов, налога и амортизации | 3 | 2,34 | 3,31 | Нет нарушений | Есть нарушения |

| Отношение собственных средств к задолженности | Больше 0,3 | 0,8 | 0,3 | Нет нарушений | Нет нарушений | ||

| Покупка оборудования | Менее 500 | 234 | 511 | Нет нарушений | Есть нарушения | ||

| ПАО «Банк Москвы» | 9547886 | Отношение долга к выручке до вычета процентов, налога и амортизации | 4 и менее | 4,1 | 2,65 | Есть нарушения | Нет нарушений |

Важно! Форма отчета о прогнозируемом соблюдении ковенанта не утверждена на законодательном уровне. Сам документ составляется для удобства отслеживания исполнения компанией кредитных обязательств.

Ответственность за невыполнение ковенанта кредитного договора

Ответственность за невыполнение ковенанта прописывают в кредитном договоре. В противном случае, при нарушении компанией условий банк не сможет наложить на нее санкции.

Виды наказаний прорабатываются на этапе составления кредитного договора. К ним могут относиться:

- штрафы за нарушение сроков исполнения кредитных обязательств;

- повышение кредитной ставки до момента исполнения компанией условий;

- перерасчет кредита по повышенной ставке;

- отказ в выдаче нового займа (при наличии условной договоренности);

- обращение к компании с требованием досрочного погашения долга.

Чаще всего, банки прибегают к штрафам, но если компания в течение длительного периода времени уклоняется от исполнения ковенанта, кредитная организация применяет и другие санкции.

Здравствуйте. Подскажите, пожалуйста, на основе каких исследований состоялся ТОП-15 наиболее часто встречающихся ковенантов и какой регион использовался в качестве анализа. Заранее спасибо за ответ:)