Проведем анализ финансовой деятельности компании Лукойл. В основе нашего анализа будет лежать расчет финансовых коэффициентов четырех различных групп (рентабельности, ликвидности, финансовой устойчивости и деловой активности), которые всесторонне характеризую деятельность предприятия, а также расчет интегральных моделей определения финансовой устойчивости. Начнем с коэффициентного анализа.

- Финансовый анализ ПАО «Лукойл»

- Анализ финансовой деятельности Лукойла

- Расчет коэффициентов ликвидности Лукойла

- Расчет коэффициентов финансовой устойчивости Лукойла

- Расчет коэффициентов рентабельности Лукойла

- Расчет коэффициентов деловой активности Лукойла

- Расчет моделей оценки финансового состояния Лукойла

Финансовый анализ ПАО «Лукойл»

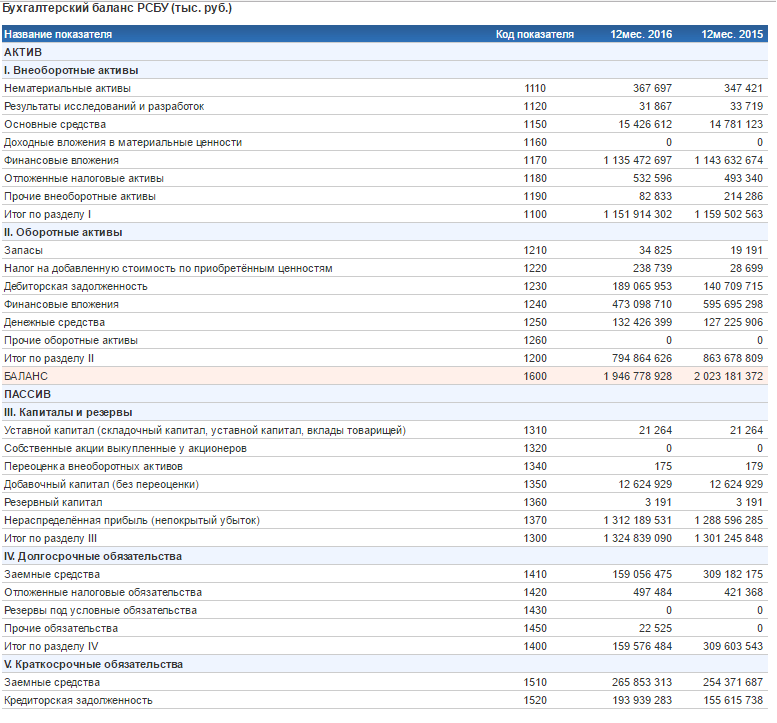

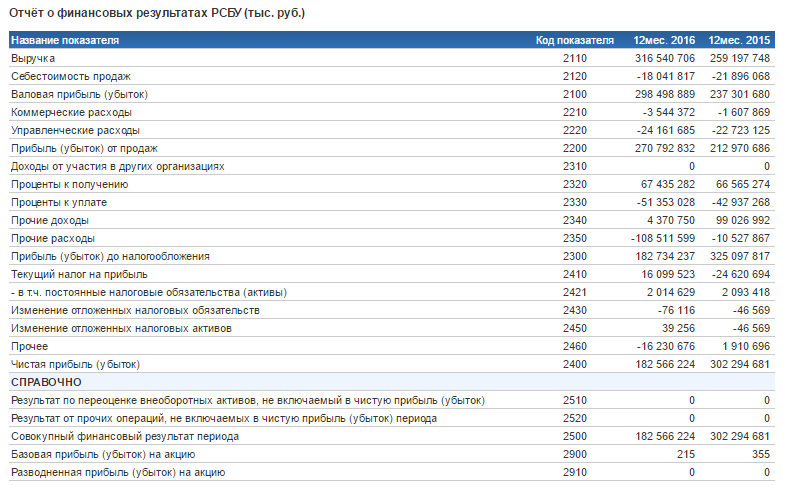

Основой анализа будет расчет 12 финансовых коэффициентов. Данные для расчета мы возьмем с сайта stocks.investfunds.ru (значения также можно взять с официального сайта компании Лукойл). Ниже в таблице представлено деление на четыре группы в рамках, которых мы будем рассчитывать коэффициенты. В каждой группы будут рассчитаны по 3 коэффициента. Более подробно про их расчет читайте в этой статье, а также дополнительно можете посмотреть статью «16 основных коэффициентов СПАРК».

Основой анализа будет расчет 12 финансовых коэффициентов. Данные для расчета мы возьмем с сайта stocks.investfunds.ru (значения также можно взять с официального сайта компании Лукойл). Ниже в таблице представлено деление на четыре группы в рамках, которых мы будем рассчитывать коэффициенты. В каждой группы будут рассчитаны по 3 коэффициента. Более подробно про их расчет читайте в этой статье, а также дополнительно можете посмотреть статью «16 основных коэффициентов СПАРК».

| Платежеспособность предприятия | Эффективность предприятия | ||

| Ликвидность (краткосрочная платежеспособность) | Финансовая устойчивость (долгосрочная платежеспособность) | Рентабельность (финансовая эффективность) | Деловая активность (нефинансовая эффективность) |

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Анализ финансовой деятельности Лукойла

Анализ финансовой деятельности компании будет заключаться в расчете 12 финансовых коэффициентах, которые потом будут сравниваться с нормативными значениями

Расчет коэффициентов ликвидности Лукойла

| Коэффициенты | Формула | Расчет | Норматив |

| Коэффициент текущей ликвидности | Коэффициент текущей ликвидности = Оборотные активы/Краткосрочные обязательства | Ктл= стр.1200/ (стр.1510+стр.1520) =794864626/(265853313+193939283) =1.7 |

>2 |

| Коэффициент абсолютной ликвидности | Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) /Краткосрочные обязательства

|

Кабл= стр.1250/ (стр.1510+стр1520) = 132426399/(265853313+193939283) =0.28 |

>0,2 |

| Коэффициент быстрой ликвидности | Коэффициент быстрой ликвидности = (Оборотные активы-Запасы)/Краткосрочные обязательства | Кбл= (стр.1250+стр.1240)/(стр.1510+ стр.1520) =(132426399+473098710)/(265853313+193939283) =1.3 |

>1 |

Почти все коэффициенты ликвидности Лукойла находятся в нормальных значениях. Только коэффициент текущей ликвидности чуть ниже норматива.

Расчет коэффициентов финансовой устойчивости Лукойла

Далее рассчитаем долгосрочную ликвидность или другими словами финансовую устойчивость компании.

| Коэффициенты | Формула | Расчет | Норматив |

| Коэффициент автономии | Коэффициент автономии =Собственный капитал/Активы | Кавт = стр.1300/ стр.1600= 1324839090/1946778928 =0.68 |

>0,5 |

| Коэффициент капитализации | Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства)/Собственный капитал | Ккап= (стр.1400+стр.1500)/ стр.1300 =159576484+462363354)/1324839090 =0.47 |

<0,7 |

| Коэффициент обеспеченности собственными оборотными средствами | Коэффициент обеспеченности собственными оборотными средствами = (Собственный капитал — Внеоборотные активы)/Оборотные активы

|

Косос=(стр.1300-стр.1100)/стр.1200 =(1324839090-1151914302)/794864626 =0.21 |

>0,5 |

Из трех коэффициентов финансовой устойчивости только коэффициент обеспеченности собственными заемными средствами не укладывается в норматив. Остальные коэффициенты финансовой устойчивости удовлетворяют нормативам.

Расчет коэффициентов рентабельности Лукойла

Перейдем к расчету показателей эффективности деятельности компании и рассчитаем ее финансовую эффективность (рентабельность).

| Коэффициенты | Формула | Расчет | Норматив |

| Рентабельность активов (ROA)

|

Коэффициент рентабельности активов = Чистая прибыль / Активы

|

ROA = стр.2400/стр.1600 =182566224/1946778928 =0.09 |

>0 |

| Рентабельность собственного капитала (ROE) | Коэффициент рентабельности собственного капитала = Чистая прибыль/Собственный капитал

|

ROE = стр.2400/стр.1300 =182566224/1324839090 =0.13 |

>0 |

| Рентабельность продаж (ROS)

|

Коэффициент рентабельности продаж = Чистая прибыль/ Выручка

|

ROS = стр.2400/стр.2110 =182566224/316540706 =0.57 |

>0 |

Рентабельность лучше оценивать в сравнении с предприятиями схожей отрасли. Мы уже проводили финансовый анализ для ПАО «Газпром» и рассчитывали для него рентабельность за 2016 год. В таблице приведено сравнение эффективности функционирования двух компаний.

| Коэффициенты | ПАО «Газпром» | ПАО «Лукойл» |

| Рентабельность активов (ROA) | 3% | 9% |

| Рентабельность собственного капитала (ROE) | 4% | 13% |

| Рентабельность продаж (ROS) | 10% | 57% |

Как видно Лукойл имеет более высокие показатели рентабельности за 2016 год по сравнению с Газпромом.

Расчет коэффициентов деловой активности Лукойла

Рассчитаем значения группы деловой активности (оборачиваемости) для Лукойла

| Коэффициенты | Формула | Расчет | Норматив |

| Коэффициент оборачиваемости дебиторской задолженности | Коэффициент оборачиваемости дебиторской задолженности = Выручка от продаж/Средняя сумма дебиторской задолженности

|

Кодз= стр.2110/(стр.1230нп.+стр.1230кп.)*0,5 =316540706/(189065953+140709715)*0.5 =1.9 |

динамика |

| Коэффициент оборачиваемости кредиторской задолженности | Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

|

Кокз= стр.2110/(стр.1520нп.+стр.1520кп.)*0,5 =316540706/ (193939283+155615738)*0.5 =1.8 |

динамика |

| Коэффициент оборачиваемости запасов | Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов

|

Коз= стр.2110/(стр.1210нп.+стр.1210кп.)*0,5 =316540706/ (34825+19191)*0.5 =11720 |

динамика |

Определенного норматива у коэффициентов оборачиваемости нет. У каждой отрасли будут свои средние значения.

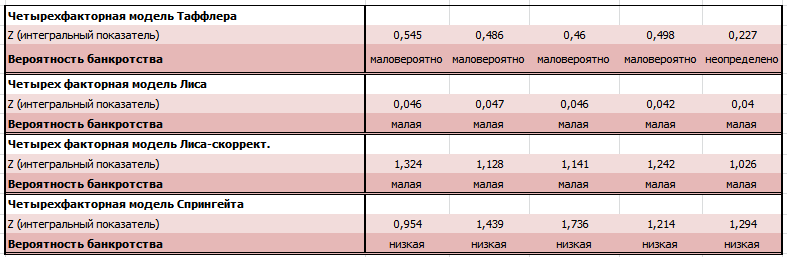

Расчет моделей оценки финансового состояния Лукойла

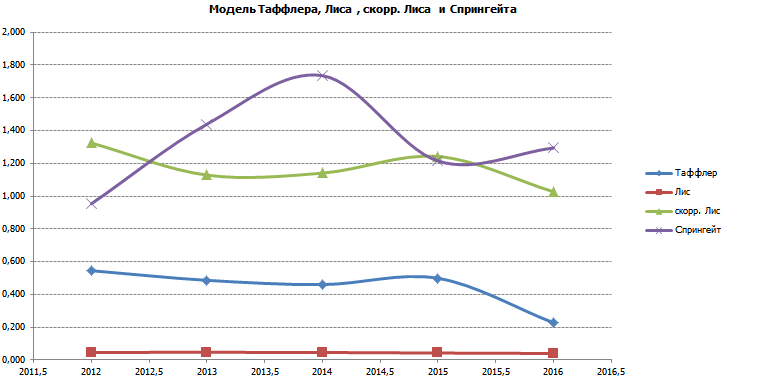

Еще один способ определить финансовое состояние предприятия – расчет финансовых моделей. Результатом расчета будет интегральный показатель, на основе которого делается вывод о риске банкротства. Если вероятность риска банкротства минимальна, то финансовое состояние хорошее. Проведем оценку Лукойла по mda-моделям Таффлера, Лиса, корректированного Лиса и Спрингейта з 5 лет.

На рисунке показано изменение интегральных показателей оценки финансового состояния Лукойла за 5 лет (с 2012 по 2016).

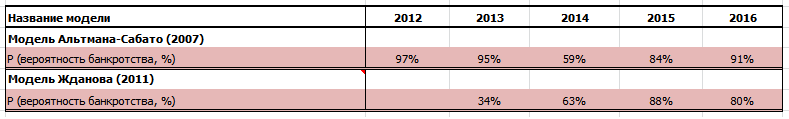

Далее рассчитаем вероятность банкротства по двум logit-моделям оценки финансового состояния компании Альтмана-Сабато и Жданова (читайте подробнее о ней в этой статье). Данные модели показывают значение от 0 до 100%. Чем более высокий интегральный показатель, тем выше риск банкротства и, соответственно, ниже финансовая устойчивость.

Данные модели определили снижение финансовой устойчивости во времени.

Выводы

Итак, мы рассчитали основные финансовые показатели для Лукойла и сравнили его рентабельность с рентабельностью Газпрома. Можно сделать вывод, что Лукойл более эффективен с точки зрения рентабельности по сравнению с Газпромом, а также финансово устойчив и ликвиден (коэффициенты находятся в пределах нормативов).

Добрый день! Пишу дипломную работу, очень спасает Ваш сайт и Ваши уроки. Большое спасибо!

Столкнулась с проблемой…и никак не могу закончить писать заключительную главу. Пожалуйста, помогиите

Анализировала деятельность ПАО «ЛУКОЙЛ», нужно решить проблему с падающим коэффициентом общей ликвидности, с оборотными активами и набирающей обороты дебиторской задолженностью. Проошу Вас, помогиите ))

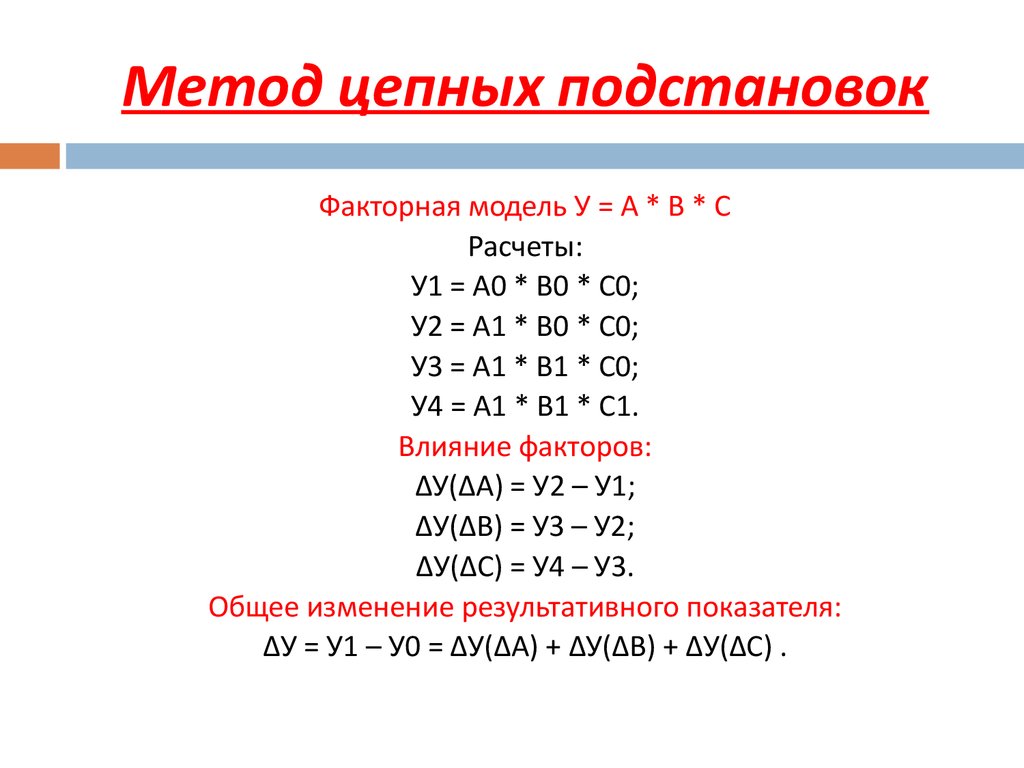

Можно посмотреть более детально какие строки баланса, которые формируют эти коэффициенты снижаются (сделать факторный анализ этих коэффициентов). Возможно растут пассивы, которые формируют знаменатель у коэффициентов.