Коэффициент кэш-фло рассчитывают для более широкого раскрытия информации о финансово-хозяйственной деятельности предприятия. Его обязательное вычисление не входит в стандартный перечень отчетности организации. Зачастую данные представляют в виде презентации конечных или промежуточных результатов работы компании.

- Понятие кэш-фло

- Назначение показателя свободного денежного потока (кэш-фло)

- Разновидности кэш-фло

- Факторы, оказывающие влияние на показатель

- Методы расчета кэш-фло

- Первичный анализ

- Причинный

- Прогнозный

- Отличие расчета чистого и свободного денежного потока

- Пример расчета кэш-фло

- Пример расчета кэш-фло: метод 1

- Пример расчета кэш-фло: метод 2

- Пример расчета кэш-фло: метод 3

- Пример расчета FCFE

- Достоинства и недостатки показателя

Понятие кэш-фло

Free Cash Flow в переводе с английского означает «свободный денежный поток». Именно его отражает коэффициент кэш-фло. В экономике FCF называют показатель, который отражает финансовый оборот компании, включающий как доходы, так и расходы за определенный промежуток времени.

Важно! Если коэффициент FCF отражать в финансовой отчетности российских компаний нет необходимости, тогда включать в нее показатель денежного потока нужно в обязательном порядке.

Различают два вида кэш-фло: FCFF и FCFE. Первый рассчитывается для собственников компании, а второй — для акционеров фирмы. Каждый из них определятся при помощи формул и показывает свободный финансовый цикл.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Назначение показателя свободного денежного потока (кэш-фло)

В России немногие предприятия занимаются вычислением коэффициента кэш-фло. Зачастую, данный показатель находят западные компании. Многие из них привязывают к нему дивидендные выплаты.

В классическом виде, кэш-фло отражает доходность фирмы от основной деятельности. Он отражает уровень создания компанией финансового оборота, средства которого направляются на осуществление следующих целей:

- уплату дивидендов;

- приобретение ценных бумаг;

- внесение части задолженности;

- проведение сделок поглощения, объединения или купли-продажи бизнеса;

- приобретение непрофильных финансовых инструментов.

Кроме того, полученную выручку компания имеет возможность отправить на хранение или накопление.

Важно! Чем выше показатель FCF, тем ценнее акции фирмы.

Таким образом, назначение коэффициента кэш-фло заключается в презентации потенциальным инвесторам результатов деятельности компании для получения от них вложений.

Разновидности кэш-фло

Как уже было сказано ранее, кэш-фло делится на два вида: FCFF и FCFE, для собственников и акционеров компании соответственно. Если FCFF показывает совокупный денежный поток фирмы, то FCFE отражает финансовый оборот, от которого рассчитываются дивиденды.

FCFE находится путем вычитания из общего денежного потока суммы, которая направляется в виде уплаты процентов по кредитам, и задолженности за погашенный, а также за выпущенный периоды.

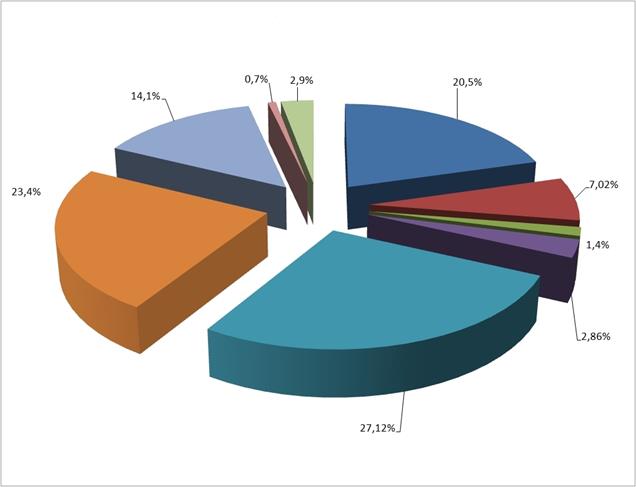

Чистый денежный поток делится на 3 вида: от основной, финансовой и инвестиционной деятельности фирмы. Однако расчет показателя производится по одной формуле. Для вычисления разновидностей коэффициента арифметическое выражение видоизменяют под определяемый параметр.

Факторы, оказывающие влияние на показатель

Различают внутренние и внешние факторы, которые оказывают влияние на формирование показателя кэш-фло. К первым относят моменты, которые происходят в компании, а ко вторым – обстоятельства, возникающие в стране и мире, например, обострение политической ситуации:

| № п.п. | Факторы, оказывающие влияние на показатель кэш-фло | |

| Внутренние | Внешние | |

| 1 | Операционный цикл | Ситуация, происходящая на рынке |

| 2 | Длительность операционного оборота | Изменения в налоговом законодательстве |

| 3 | Разработка и реализация инвестиционных проектов | Особенности привлечения денежных средств извне, например, кредитование или безвозмездное инвестирование |

| 4 | Методика определения амортизации | |

| 5 | Объем вложений в ценные бумаги | |

| 6 | Методика управления предприятием | |

| 7 | Вид применяемой системы налогообложения | |

В целом, на формирование показателя денежного потока могут оказывать влияние и другие факторы, например, при динамике курса валют меняется и финансовый оборот.

Методы расчета кэш-фло

Различают 3 варианта расчета показателя кэш-фло: первичный, причинный и прогнозный. Первый метод показывает общее значение коэффициента. Второй помогает выяснить причины динамики свободного денежного потока, а прогнозный способ рассчитывается с целью планирования будущего финансового оборота.

Первичный анализ

Первичный метод расчета показателя кэш-фло заключается в очистке финансового потока от капитальных затрат и расходов на расширение производства. Этот вариант применяют для общей оценки конечных или промежуточных результатов деятельности предприятия.

Показатель FCF по первичному методу рассчитывается при помощи формулы:

ЧФБод – КР,

где ЧФБод – чистый финансовый оборот от основной деятельности компании;

КР – капитальные расходы.

Причинный

Причинный метод расчета кэш-фло более сложный в вычислении. С помощью него можно определить факторы, которые повлияли на динамику показателя. Расчет заключается в очистке финансового потока от изменений, которые произошли в капитале. Он рассчитывается по следующей формуле:

Д – Н – КР – ДОК,

где Д – доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

Н – сумма налоговых обязательств;

ДОК – динамика оборотного капитала.

Прогнозный

Последний метод вычисления показателя применяется для планирования будущих финансовых потоков. Методика его определения схожа с порядком расчета причинного кэш-фло и отличается от него только порядком определения суммы налога. В связи с тем, что их объем неизвестен, применяется средняя ставка по налоговым обязательствам.

Прогнозный показатель рассчитывают по формуле:

Д * (1 – ССН) + А – КР – ДОК,

где Д — доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

ССН – средняя ставка по налогам;

А – сумма амортизации;

КР – капитальные расходы;

ДОК – динамика оборотного капитала.

Отличие расчета чистого и свободного денежного потока

Свободный и чистый денежный поток отличаются друг от друга тем, что из первого отнимаются все затраты фирмы, произведенные в отчетном периоде. Он определяется по формуле:

Д – Р,

где Д – совокупный доход предприятия;

Р – общие расходы фирмы.

Пример расчета кэш-фло

Кэш-фло определяется при помощи установленных формул. Его расчет производится для проведения презентаций о результатах деятельности компании. Для лучшего понимания порядка определения коэффициента кэш-фло, проведем расчеты на основании следующих результатов деятельности компании:

- чистый финансовый оборот от основной деятельности компании – 4,6 млн. рублей;

- капитальные расходы – 0,2 млн. рублей;

- доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов – 6,3 млн. рублей;

- сумма налоговых обязательств – 1,06;

- динамика оборотного капитала – 3,6 млн. руб.;

- средняя ставка по налогам – 0,156%;

- уплаченные проценты – 0,2 млн. руб.;

- задолженность погашенная и выпущенная 0,6 млн. руб. и 0,8 млн. руб. соответсвенно;

- сумма амортизации – 0,4 млн. руб.

Найдем кэш-фло тремя методами: первичным, причинным и прогнозным.

Пример расчета кэш-фло: метод 1

Кэш-фло по первичному методу рассчитывается по формуле ЧФБод – КР, где

ЧФБод – чистый финансовый оборот от основной деятельности компании;

КР – капитальные расходы.

4,6 млн. рублей – 0,2 млн. рублей = 4,4 млн. рублей.

Показатель кэш-фло составил 4,4 млн. рублей. Именно эта сумма отражается в отчетных документах компании.

Пример расчета кэш-фло: метод 2

Причинный показатель кэш-фло определяется при помощи формулы Д – Н – КР – ДОК, где

Д – доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

Н – сумма налоговых обязательств;

ДОК – динамика оборотного капитала.

6,3 млн. руб. – 1,06 млн. руб. — 0,2 млн. руб. – 3,6 млн. руб. = 1,44 млн. руб.

Свободный денежный поток, рассчитанный вторым методом, составил 1,44 млн. рублей.

Пример расчета кэш-фло: метод 3

Третий метод определения коэффициента кэш-фло определяется при помощи формулы Д *(1 – ССН) + А – КР – ДОК, где

Д — доход компании до вычета из него затрат на амортизацию, выплату процентов, уплату налогов;

ССН – средняя ставка по налогам;

А – сумма амортизации;

КР – капитальные расходы;

ДОК – динамика оборотного капитала.

6,3 млн. руб. * (1 – 0,156) + 0,4 млн. руб. – 0,2 млн. руб. – 3,6 млн. руб. = 1,92 млн. руб. – плановый показатель денежного потока будущего периода.

Пример расчета FCFE

Также рассчитаем кэш-фло, определяемый для акционеров. Он находится по формуле:

ДПп – УП – Зп – Зв, где

ДПп – первичный свободный денежный поток;

Уп – уплаченные проценты;

Зп – задолженность погашенная;

Зв – задолженность выпущенная.

4,4 млн. руб. – 0,2 млн. руб. – 0,6 млн. руб. – 0,8 млн. руб. = 2,8 млн. рублей.

Таким образом, свободный денежный поток, рассчитанный для акционеров фирмы, составил 2,8 млн. рублей. Именно с этой суммы будут начислены дивиденды.

Достоинства и недостатки показателя

Достоинством показателя кэш-фло является то, что он четко отражает финансовые потоки, а также может указать на причины динамики оборота. Проведя небольшие расчеты, вполне возможно спрогнозировать будущий экономический цикл. Зачастую инвесторы обращают внимание именно на кэш-фло, так как именно он показывает, насколько эффективно компания управляет финансами.

Несмотря на все достоинства, коэффициент имеет свои недостатки. Он не всегда может четко отразить реальное положение дел в компании. Например, если фирма инвестировала денежные средства в развитие какого-либо проекта, кэш-фло может оказаться отрицательным. И это не говорит о плохом финансовом состоянии фирмы. Именно поэтому вместе с показателем свободного денежного потока рассчитываются и другие коэффициенты.