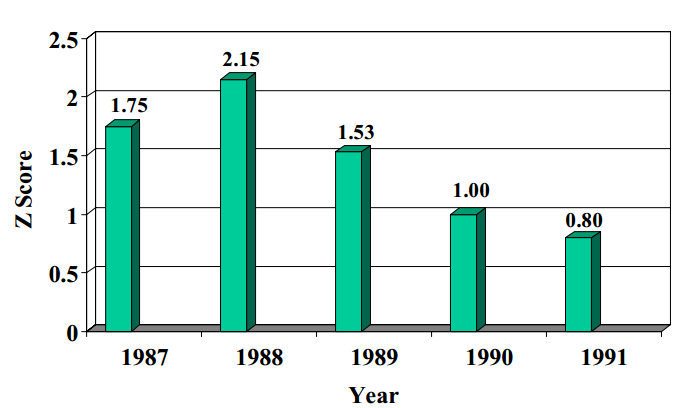

Разберем модель Альтмана прогнозирования вероятности банкротства предприятия. Эдвард Альтман – американский ученый, который один из первых предложил оценивать финансовое состояние не с помощью коэффициентов, а с использование интегральной модели. Что такое интегральная модель? Интегральная модель – совокупность коэффициентов с весовыми значениями, которая рассчитывает интегральный показатель, позволяющий оценить финансовое состояние предприятие.

- Инфографика: Модель Альтмана (Z-счёт Альтмана)

- Как Альтман построил свою модель?

- Модель Альтмана. Виды. Формула расчета

- Двухфакторная модель Альтмана

- Оценка по двухфакторной модели Альтмана

- Пятифакторная модель Альтмана

- Оценка по пятифакторной модели Альтмана

- Модель Альтманадля частных компаний

- Оценка по пятифакторной модифицированной модели Альтмана

- Модель Альтмана для непроизводственных предприятий

- Корректировка для модели для развивающих рынков и России

- Оценка по четырехфакторной модели Альтмана

- Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

- Модель Альтмана и кредитный рейтинг

- Связь значенияZ—score в модели Альтмана с рейтингом отMoody’s

- Модель Альтмана. Пример расчета

Инфографика: Модель Альтмана (Z-счёт Альтмана)

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Как Альтман построил свою модель?

Альтман для построения своей модели использовал 66 американских компаний в период с 1946-1965. 33 компании обанкротились в этот период, а 33 остались финансово устойчивыми. Помимо этого из 22-х финансовых коэффициентов он выделил всего 5, по его мнению, наиболее полно отражающих деятельность предприятия. После этого он использовал инструментарий множественного дискриминантного анализа для определения весовых значений у коэффициентов в интегральной модели. В итоге он получил статистическую классификационную модель для определения класса предприятия (банкрот/небанкрот/зона неопределенности).

Зачастую некорректно говорят, что Альтман изобрел математический инструментарий множественного дискриминантного анализа (т.к. MDA-анализ первый предложил Фишер (R.A.Fisher)). Альтман был новатором в применении этого инструмента для оценки риска банкротства.

Модель Альтмана. Виды. Формула расчета

Рассмотрим основные разновидности модели Альтмана созданные с 1968 по 2007 год.

Двухфакторная модель Альтмана

Z= -0.3877 — 1.073*X1 + 0.0579*X2

X1 – Коэффициент текущей ликвидности,

Х2 – Коэффициент капитализации .

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

= стр.1200/ (стр.1510+стр.1520)

Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

= (стр.1400+стр.1500)/ стр.1300

Коэффициент капитализации иногда в отечественной литературе называет коэффициентом самофинансирования или отношению заемных средств к активу.

Оценка по двухфакторной модели Альтмана

Z<0 — вероятность банкротства меньше 50% и уменьшается по мере уменьшения значения Z,

Z>0 – вероятность банкротства больше 50% и увеличивается по мере увеличения значения Z,

Z=0 – вероятность банкротства равна 50%.

Пятифакторная модель Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую классической, пятифакторную модель прогнозирования вероятности банкротства предприятия. Формула расчета интегрального показателя следующая:

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + X5

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Рыночная стоимость акций/ Обязательства | рыночная стоимость акций/ (стр.1400+стр.1500) | Market value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Нераспределенная прибыл в формуле = Чистая прибыль,

Операционная прибыль в формуле = Прибыль до налогообложения =EBIT

Рыночная стоимость акций = рыночная стоимость акционерного капитала компании =Рыночная капитализация = MVE

Источник расчета модели Альтмана по МСФО – презентация самого Э. Альтмана.

Оценка по пятифакторной модели Альтмана

Если Z>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,8<Z<2,9 – зона неопределенности («серая» зона).

Если Z<1,8 – зона финансового риска («красная» зона).

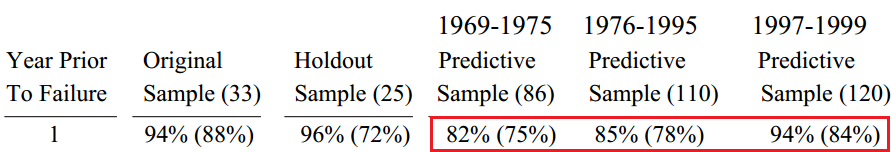

Точность прогноза по модели Альтмана на выборках различных лет представлена на картинке ниже. Вне скобок стоит точность классификации банкротов, а в скобках указана точность модели Альтмана в оценке финансово устойчивых предприятия.

Тестовый период 1969-1975: проверка модели на 86 предприятиях дала точность по прогнозированию банкротства – 82%, прогнозированию финансовой состоятельности – 75%.

Тестовый период 1997-1999, как самый близкий к настоящему времени: проверка модели на 120 предприятиях банкротах и 120 предприятиях небанкротов дала точность 94% в прогнозировании банкротства и 84% в прогнозировании финансовой устойчивости предприятия.

Модель Альтмана для частных компаний

В 1983 году Альтман предложил модель для частных компаний, не размещающих свои акции на фондовом рынке. Формула расчета интегрального показателя следующая:

Z* = 0.717*X1 + 0.847*X2 + 3.107*X3 + 0.420*X4 + 0.998*X5

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Четвертый коэффициент Х4 отличается коэффициента предыдущей пятифакторной модели Альтмана. В формуле за место рыночной стоимости акций берется значение собственного капитала. Точность пятифакторной модифицированной модели Альтмана – 90,9% в прогнозировании банкротства предприятия за 1 год до его наступления.

Оценка по пятифакторной модифицированной модели Альтмана

Если Z*>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,23<Z*<2,9 – зона неопределенности («серая» зона).

Если Z*<1,23 – зона финансового риска («красная» зона).

Модель Альтмана для непроизводственных предприятий

В 1993 году Альтмана предложил модель для непроизводственных предприятий. Формула расчета интегрального показателя следующая:

Z** = 6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

Точность модели Альтмана для непроизводственных предприятий – 90,9% в прогнозировании банкротства предприятия за 1 год.

Корректировка для модели для развивающих рынков и России

Для развивающихся рынков Альтман добавляет к формуле константу +3.25.Формула получается следующая:

Z** = 3.25+6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

Данная формула подходит для развивающихся стран, куда можно отнести и российскую экономику.

Оценка по четырехфакторной модели Альтмана

Если Z**>2,6 – зона финансовой устойчивости («зеленая» зона).

Если 1,1<Z**<2,6 – зона неопределенности («серая» зона).

Если Z**<1,1 – зона финансового риска («красная» зона).

Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

Альтман совместно с Габриэлем Сабато в 2007 году предложил модель на основе инструментария логистической регрессии (logit-модель). Формула расчета выглядит следующим образом:

P=1/(1+e—y)

Y = 4.28 + 0.18*X1 — 0.01*X2 + 0.08*X3 + 0.02*X4 + 0.19*X5

Х1 – прибыль до вычета налогов и процентов/Активы

Х2 – краткосрочные обязательства/Капитал

Х3 – чистая прибыль/Активы

Х4 – денежные средства/Активы

Х5 – прибыль до вычета налогов и процентов/проценты к уплате

В результате расчета получится значение от 0 до 1 (вероятность банкротства). К примеру, значение 0,4 будет говорить о 40% вероятности банкротства, а значение 0,9 о 90% вероятности. По сути, если P>0,5, то предприятие можно отнести к классу банкротов, а если P<0,5, то финансово стабильным. Как вы заметили в этой модели нет «серой зоны» неопределенности.

Модель Альтмана и кредитный рейтинг

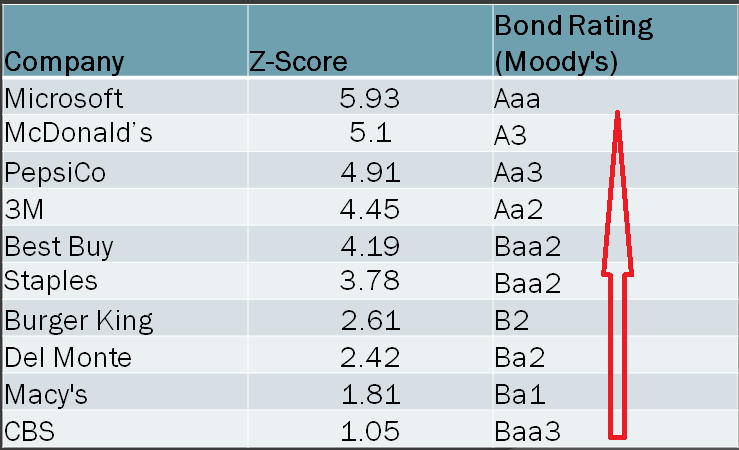

Оценка предприятия по модели Альтмана тесно связана с кредитным рейтингом. Кредитный рейтинг дается рейтинговым агентством, когда оценку по модели Альтмана можно сделать самому предприятию, что очень удобно. Значение Z-score напрямую коррелируется со значением рейтинга от международных рейтинговых агентств.

Связь значения Z—score в модели Альтмана с рейтингом от Moody’s

Интересна иллюстрация сравнения значения интегрального показателя по модели Альтмана и кредитного рейтинга Moody’s. Можно найти прямую зависимость, что чем выше значение Z-score, тем выше кредитный рейтинг. К примеру, у компании Microsoft Z-score по модели Альтмана равен 5,93 и у нее самый высший рейтинг Ааа.

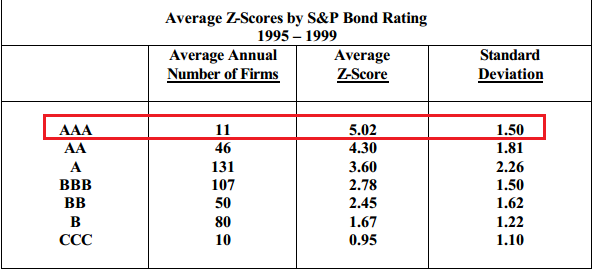

Еще один пример, из отчета Альтмана, в котором видно соотношение рейтинга S&P и значения Z-score по модели Альтмана. Так, он взял 11 компаний с рейтингом ААА и нашел, что среднее значение Z для них – 5,02, а стандартное отклонение 1,5. Это значит, что если компания имеет значение Z-score от 3,52 до 6,52, то у нее рейтинг по шкале S&P – ААА. Аналогично он сделал и для остальных рейтинговых оценок.

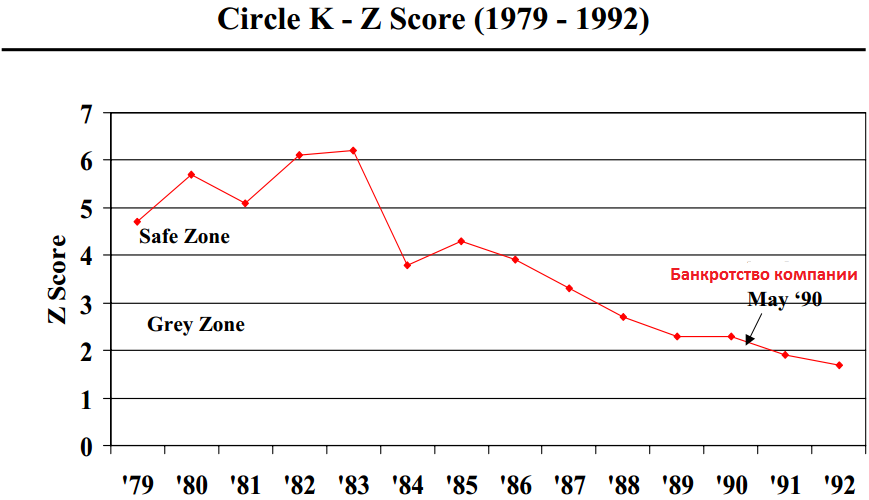

Модель Альтмана. Пример расчета

|

Пример динамического анализа предприятия банкрота предприятия «Circle K Stories» по модели Альтмана. |

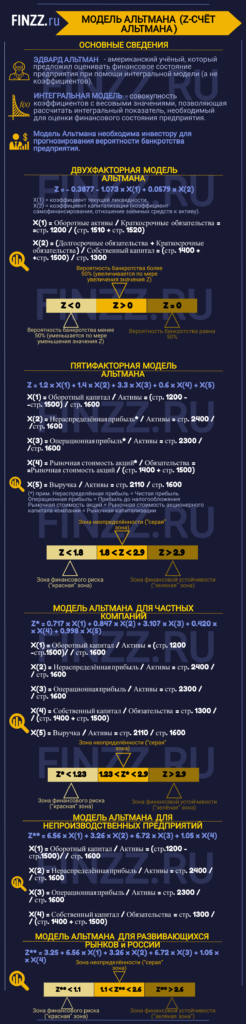

На рисунке виден расчет модели Альтмана для техасской компании Circle K Stories с 1979 года по 1992. В мае 1990 года компания была признана банкротом. В момент банкротства предприятие по оценке находилось в «серой зоне» (1,8<Z<2,9). То есть предприятие в серой зоне может стать банкротом, как это было с Circle K Stories, так и не стать им, если предпримет действия по улучшению финансового состояния.

| Еще один пример с голландско-британской компанией DAF, которая занимается производством грузовиков. Она стала банкротом в 1993 году. |

На рисунке показано изменение значения Z-score по годам с 1987 по 1991 год. Начиная с 1989 года идет снижение данного показателя с 1,53 до 0,8. Можно сделать выводы, что платежеспособность компании снижается, что и привело к ее банкротству в 1993 году.

Резюме

Итак, мы разобрали модель Альтмана и все ее основные вариации: двухфакторную, пятифакторную, модифицированную пятифакторную, четырехфакторную и пятифакторную logit-модель. Применять модель Альтмана для российских предприятий нужно с осторожностью, так как Альтман строил свою модель на статистической выборке американских предприятий. В Америке другой стандарт бухгалтерской отчетности (GAAP), поэтому коэффициенты получаются несколько различными. Тем не менее, ее можно использовать в качестве рекомендательной модели, так как она универсальна и включает в себя основные финансовые коэффициенты.

Автор: Жданов Василий Юрьевич, к.э.н.

Здравствуйте, а скажите, пожалуйста, может ли значение Z по модели Альтмана для непроизводственных компаний быть отрицательным?