В данной статье мы разберем формулу расчета и экономический смысл коэффициента оборачиваемости кредиторской задолженности компании или в бизнес-плане.

Оборачиваемость кредиторской задолженности

Оборачиваемость кредиторской задолженности (англ. Accounts Payables Turnover) – финансовый показатель, относящий к группе «Деловой активности» (Оборачиваемости) предприятия и характеризующий скорость погашения обязательств перед заемщиками и кредиторами. Коэффициент отражает количество раз, которое предприятие может рассчитаться с размером кредиторской задолженностью за отчетный период (на практике, год или квартал). Данный показатель используется менеджерами для проведения экспресс-диагностики финансового состояния предприятия.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета коэффициента оборачиваемости кредиторской задолженности

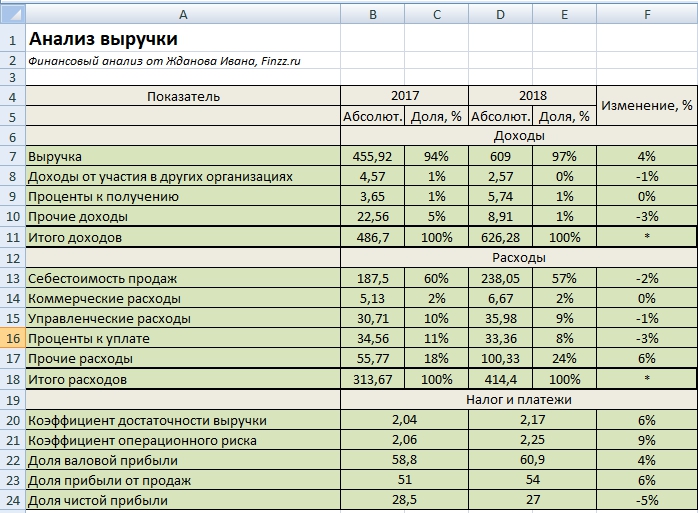

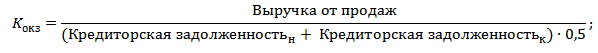

Коэффициент оборачиваемости кредиторской задолженности (Кокз) представляет собой отношение выручки от продаж продукции к средней величине кредиторской задолженности. Данные для расчета коэффициента берутся из бухгалтерской отчетности предприятия (см. Пример оценки коэффициента оборачиваемости кредиторской задолженности для ОАО «НЛМК»).

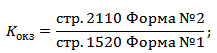

Коэффициент оборачиваемости кредиторской задолженности по балансу организации рассчитывается:

Период оборота кредиторской задолженности

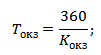

В отечественной практике помимо расчета коэффициента оборачиваемости кредиторской задолженности рассчитывают период оборота (Tокз), который показывает количество дней необходимое для погашения кредиторской задолженности.

Анализ оборачиваемости кредиторской задолженности

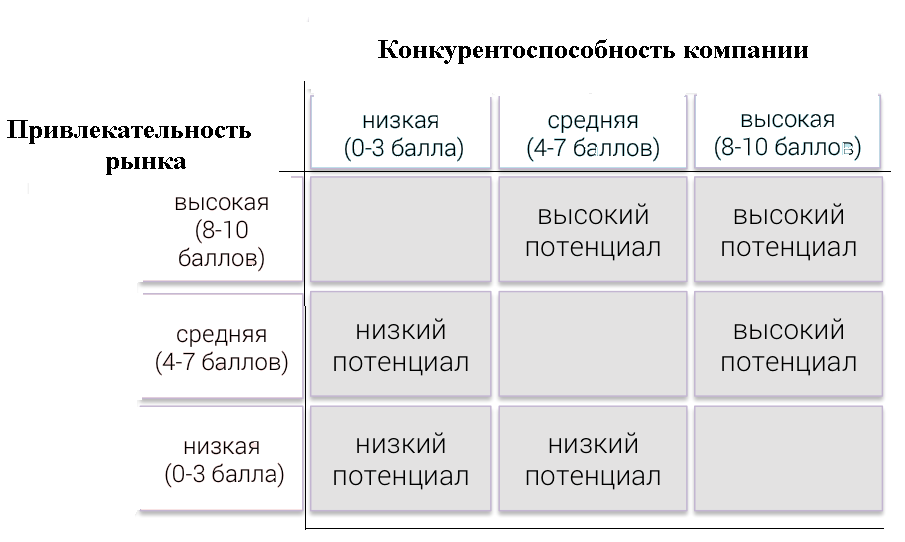

Единого нормативного значения для всех показателей оборачиваемости не существует. Каждое предприятие устанавливает собственные допустимые уровни коэффициента. Чем выше оборачиваемость кредиторской задолженности, тем больше активность фирмы в получении доходов от продаж по отношению к заемным средствам. Часто данный показатель сравнивают с оборачиваемостью дебиторской задолженностью (Кодз).

|

Значение коэффициента |

Анализ финансового состояния предприятия |

| Кокз ↗ | Рост показателя оборачиваемости кредиторской задолженности. Финансовое состояние устойчивое |

| Кокз ↘ | Снижение показателя оборачиваемости кредиторской задолженности. Снижение финансовой устойчивости |

| Кокз >> Кодз | Значительное превышение оборачиваемости кредиторской задолженности над дебиторской задолженностью. Предприятие испытывает финансовые трудности |

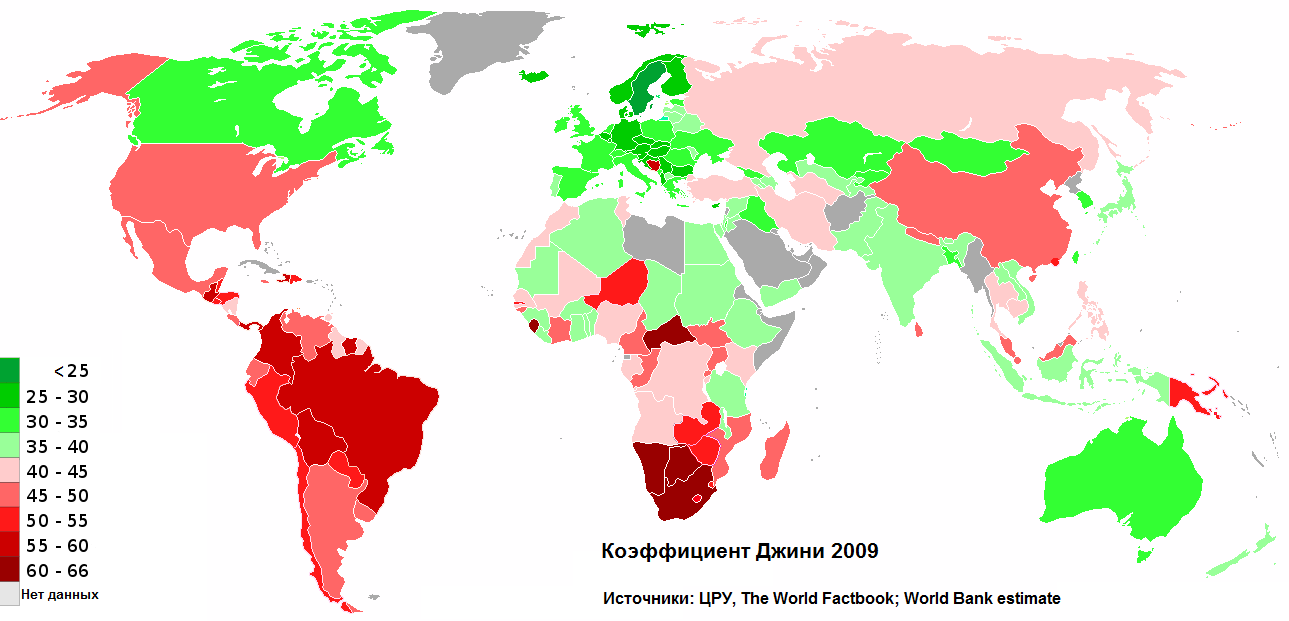

Для обеспечения финансовой устойчивости организации необходимо разработать механизм взаимодействия с кредиторами и политику управления кредиторской задолженностью. Чрезмерный размер заемного капитала увеличивает риск банкротства, но в тоже время оперирование бизнесом только собственным капиталом приводит к снижению рентабельности, а, следовательно, и конкурентоспособности в долгосрочной перспективе. Более подробно про коэффициенты оборачиваемости читайте в статье: «Коэффициенты оборачиваемости. 6 формул показателей«.

Видео-урок: «Расчет ключевых коэффициентов оборачиваемости для ОАО «Газпром»

Резюме

Оборачиваемость кредиторской задолженности является важным показателем финансовой устойчивости организации. Менеджменту предприятия необходимо оперативно отслеживать любые негативные изменения данного показателя. Для проведения комплексного финансового анализа необходимо использовать также коэффициенты ликвидности, финансовой устойчивости и рентабельности. Если вам нужен кредит для бизнеса или как физическому лицу, то рекомендую аналитический сайт → «Нужен кредит«.

Автор: к.э.н. Жданов Иван Юрьевич