В разберем коэффициент промежуточной ликвидности предприятия, формулу расчета и его экономический смысл. Используется как в оценке компаний, так и для анализа бизнес-планов.

Коэффициент промежуточной ликвидности

Коэффициент промежуточной ликвидности (аналог: коэффициент срочной ликвидности, коэффициент быстрой ликвидности) – отражает возможность погашения краткосрочных обязательств с помощью денежных средств, быстрореализуемых ценных бумаг и ожидаемых денежных платежей (краткосрочная дебиторская задолженность). Коэффициент промежуточной ликвидности отличается от коэффициента текущей ликвидности исключением запасов из оборотных активов предприятия, как активов имеющих более долгий срок реализации, нежели денежные средства и ценные бумаги. То есть промежуточная ликвидность рассматривается как платежеспособность на основе среднеликвидных и быстроликвидных активов. (см. «Коэффициенты платежеспособности и ликвидности бизнеса«).

Оценка стоимости бизнеса |

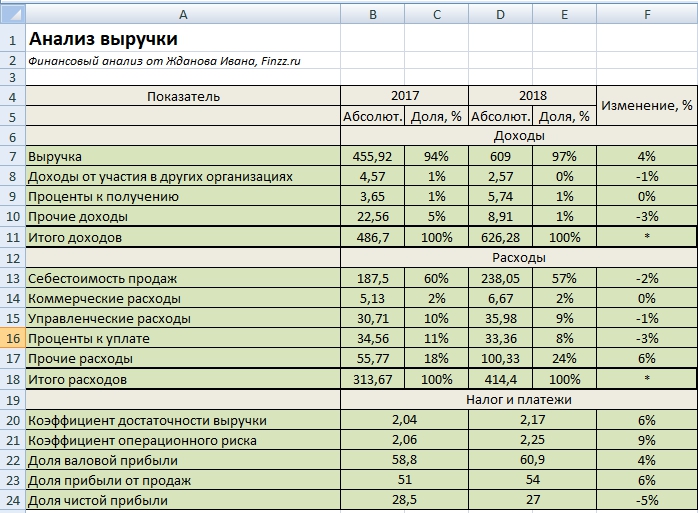

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета коэффициента промежуточной ликвидности по балансу

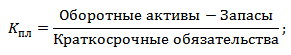

Формула расчета представляет собой следующее отношение:

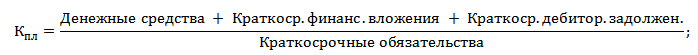

Другой вид формулы расчета промежуточной (срочной) ликвидности имеет следующий вид:

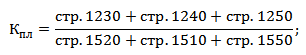

Показатель промежуточной ликвидности рассчитывается по бухгалтерскому балансу Форма№1, где формула расчета следующая:

Читайте коэффициент →общей платежеспособности; →общей ликвидности; →коэффициент быстрой ликвидности; →коэффициент абсолютной платежеспособности.

Видео-урок: «Расчет коэффициентов ликвидности на примере ОАО Газпром»

Нормативное значение коэффициент промежуточной ликвидности

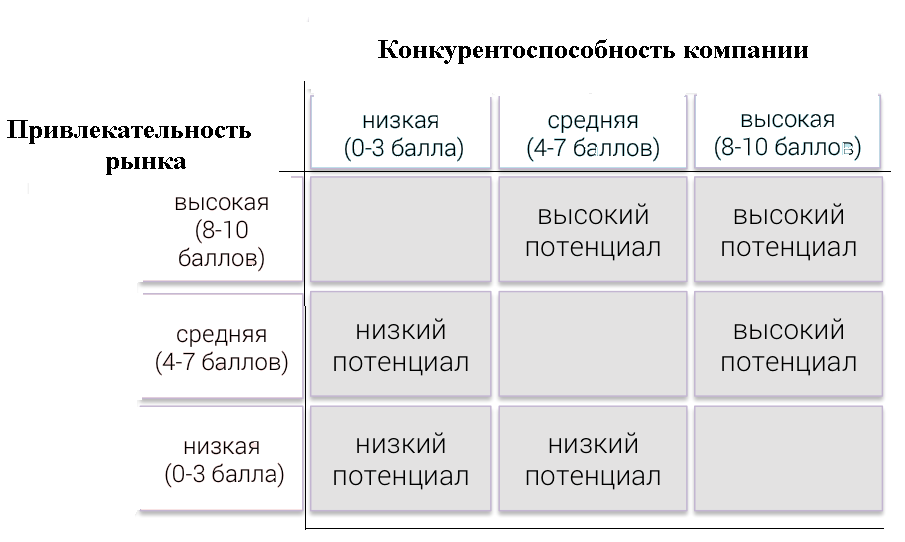

Чем выше значения коэффициента, тем выше способность предприятия расплачиваться в среднесрочном и краткосрочном периоде. Финансовыми аналитиками принимается нормативное значение Кпл = 0,8. В таблице ниже представлено значение коэффициента промежуточной ликвидности и соответствующее финансовое состояние предприятия.

|

Значение показателя |

Финансовое состояние |

|

3 > Кпл > 0,6-1 |

Высокая степень платежеспособности предприятия. |

|

Кпл = 0,8 |

Оптимальный уровень финансовой устойчивости предприятия. |

|

Кпл > 3 |

Нерациональная структура капитала организации, увеличение объема денежных средств, незадействованных в организационно-хозяйственной деятельности. |

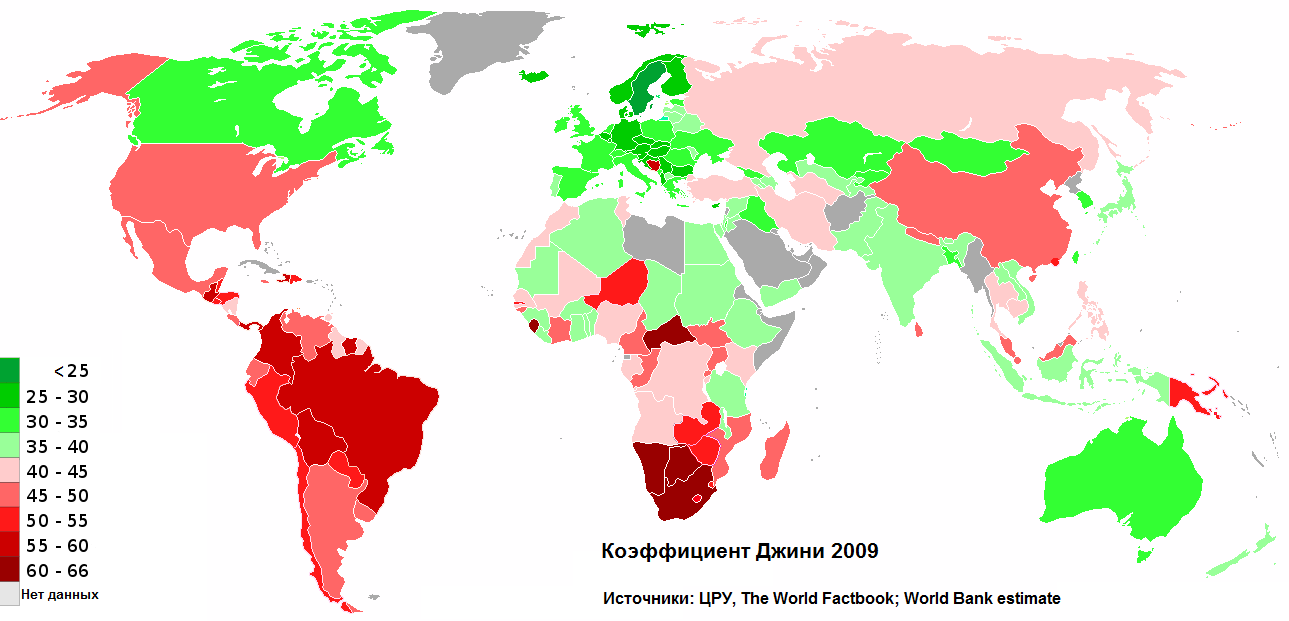

Чрезмерное увеличение промежуточной платежеспособности (>3) снижает рентабельность предприятия (бизнеса). Снижение прибыльности отражается в снижении конкурентоспособности и инвестиционной привлекательности в долгосрочной перспективе. Более подробно про коэффициенты ликвидности вы можете прочитать в статье «Коэффициент текущей ликвидности (Curreunt ratio). Формула расчета. Норматив»

Автор: к.э.н. Жданов Иван Юрьевич