Акционерная добавленная стоимость (англ. SVA, Shareholder Value Added) — данный показатель был предложен Альфредом Раппапортом в 1986 году и используется в стратегическом менеджменте для создания системы управления на тактическом и оперативном уровне с целью повышения стоимости компании. В статье рассмотрим расчет добавленной акционерной стоимости компании (SVA) на примере ОАО КАМАЗ в Excel.

- Направления использования акционерной добавленной стоимости

- Системы стратегического управления компаний

- Формула расчета акционерной добавленной стоимости SVA

- Пример расчета добавленной акционерной стоимости (SVA) в Excel

- Управлением компанией на основе показателя SVA

- Сравнение моделей SVA, EVA, CVA и CFROI

- Сложности управления компанией на основе показателя SVA

Направления использования акционерной добавленной стоимости

Направления использования коэффициента SVA следующие:

- Для оценки стоимости компании – показатель позволяет оценить стоимость организации и бизнеса.

- Для оценки менеджмента и эффективности управления компанией – анализ динамики показателя и его значения за отчетные периоды позволяет дать оценку результативности принятия управленческих решений руководством компании при управлении инвестициями и определить была ли создана добавочная акционерная стоимость или потеряна в результате ошибок менеджмента.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Системы стратегического управления компаний

Существуют два направления (концепции) стратегического управления компанией. Рассмотрим более подробно:

- Концепция стоимости (англ. Value-Based Management, VBM) — данная концепция ориентирована на фокусирование всех ресурсов организации для повышения стоимости компании. Другими словами, управление на операционном (уровень персонала и рабочих) и тактическом уровне (уровень линейных менеджеров) выстроен так, чтобы результаты деятельности повышали интегральный показатель стоимости компании. Результирующим коэффициентом оценки эффективности организации выступают: чистая прибыль (как итоговый результат деятельности), EVA (экономическая добавленная стоимость, ⊕ пример расчета EVA в excel), SVA (акционерная добавленная стоимость), MVA (рыночная добавленная стоимость) и др.

- Концепция стейкхолдеров — представляет собой управление развитием компании через создание сбалансированного удовлетворения множества целей заинтересованных сторон: собственников, инвесторов, кредиторов, персонала, поставщиков, государства, потребителей и т.д. Данный подход противоположен стоимостному, и в отличие от интегрального показателя оценки эффективности управления использует многофакторный подход. На основе концепции стейкхолдеров разработана система сбалансированных показателей (англ. Balanced Scorecard, авторы: Роберт. С. Капалан, Дейвид. П. Нортон). Данная система нацелена на создании многоуровневой оценки бизнеса по 4 направлениям: финансы, клиенты, внутренние бизнес-процессы, персонал. Для каждого направления разрабатываются ключевые показатели эффективности — KPI (англ. Key Performance Indicators, KPI), выполнение которых необходимо выполнять.

Выше в статье мы разобрались, где применяется показатель акционерной добавленной стоимости, разберем более подробно как он рассчитывается.

Формула расчета акционерной добавленной стоимости SVA

Добавленная стоимость акционерного капитала представляет собой сумму приведенной стоимости чистого денежного потока (NCF) и разницы между приведенной стоимостью остаточных ценностей (TV) на конец и начало года. Более подробно читайте: ⇒ расчет чистого денежного потока NCF. Формула имеет следующий вид:

Экономический смысл данной формулы можно трактовать так: «акционерная добавленная стоимость создается тогда когда чистая операционная прибыль после налогообложения (NOPAT) превышает затраты на капитал (Cost of Capital)».

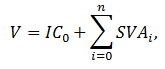

Если более подробно расписать формулу то:

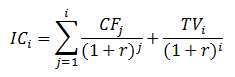

![]()

где: SVA – добавленная акционерная стоимость;

ICi (ICi-1) – размер инвестиционного капитала на конец и начало рассматриваемого года.

где:

ICi – величина инвестированного капитала на начало i-того периода;

r – ставка дисконтирования;

CFj – денежный поток j-го периода;

TVi – остаточная стоимость компании на конец i-го года.

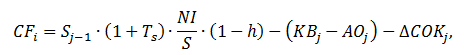

где:

CFj – денежный поток j-того периода (года);

S(i-1) – выручка в предыдущем году;

Тs– темп прироста выручки в течение года;

NI/S – рентабельность продаж (Чистая прибыль / Выручка, англ: Net Income / Sales);

h – процентная ставка налога на прибыль;

(КВj– АОj) – чистые капитальные вложения (стратегические инвестиции) за j-й год;

COKj– рост собственного оборотного капитала в течение j-го года.

Значение SVA может быть применено для оценки бизнеса в следующей формуле:

где:

IC0 — рыночная стоимость инвестированного капитала в начале периода (IC0 = NI0 / r);

SVAi– добавленная акционерная стоимость компании за i-й период (год).

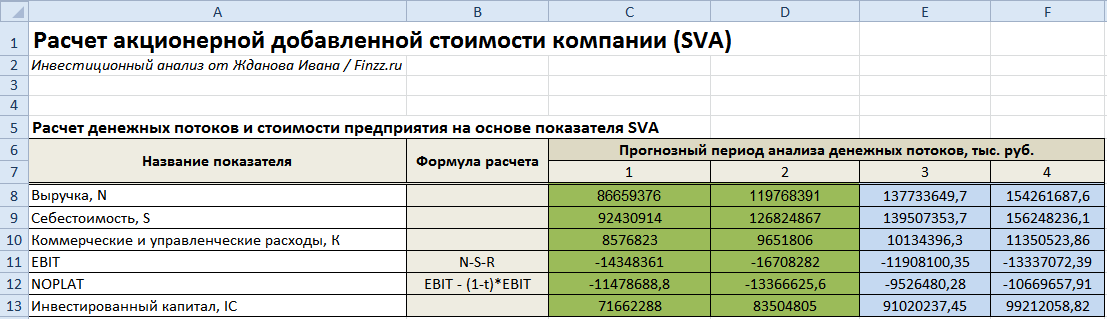

Пример расчета добавленной акционерной стоимости (SVA) в Excel

Рассмотрим на примере расчет добавленной акционерной стоимости (SVA) с помощью Excel для компании ОАО КАМАЗ. Для этого необходим скачать отчетность с официального сайта предприятия или по этой ссылке → Скачать отчетность ОАО КАМАЗ.pdf.

Формула расчета прибыли до уплаты налогов с процентами по обязательствам (EBIT) по балансу следующая:

![]()

где:

EBIT – прибыль до уплаты налогов с процентами по обязательствам (операционная прибыль);

TR (Total Revenue) – выручка компании;

TC (Total Cost) – полная себестоимость.

Формула расчета EBIT по балансу имеет следующий вид:

EBIT = Доходы – Расходы + Налоги + Проценты по обязательствам

EBIT = стр. 2110 – стр. 2120 +стр. 2410+2421+2450 +стр. 2330

Для расчета показателя добавленной стоимости акционерного капитала необходимо сначала ввести за два известных года 2015 и 2016 год из баланса «Выручку» (стр. 2110), «Себестоимость» (стр. 2120), сумму коммерческих и управленческих расходов (стр. + стр. ), EBIT (прибыль после реализации). Прогнозирование за (3) и (4) года будет на основе равномерного прироста введенных показателей. Для выручки темп роста по годам взят 1,15; себестоимости темп увеличения 1,1 и коммерческих и управленческих расходов 1,05.

Размер инвестиционного капитала (IC) представляет собой сумму собственного капитала и долгосрочных обязательств (или суммарные активы минус краткосрочные обязательства).

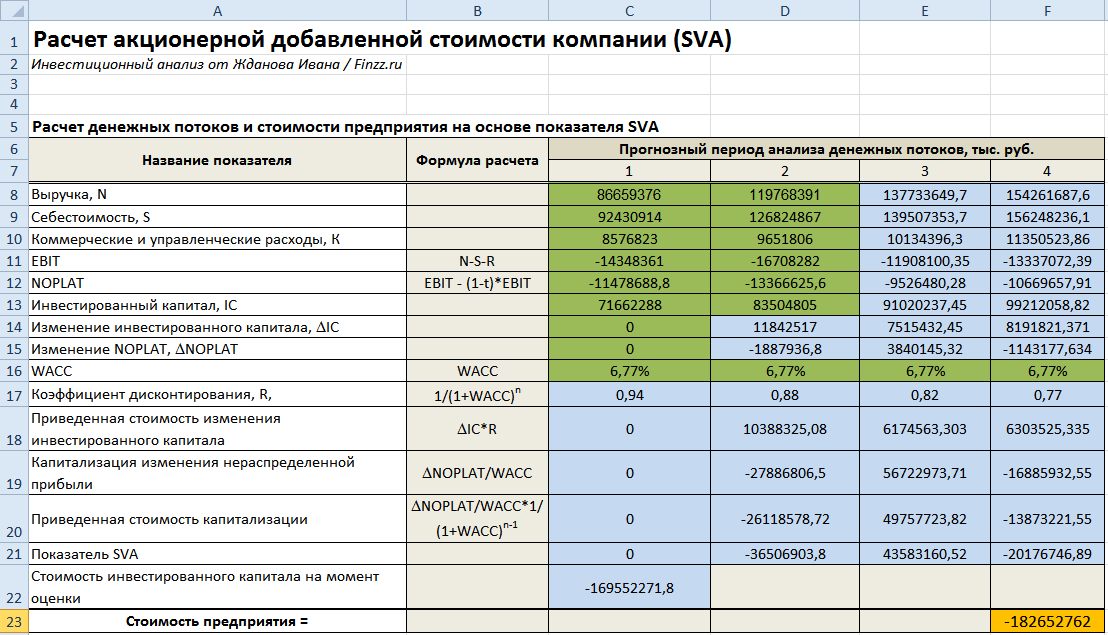

Для дальнейшего расчета нам необходимо произвести следующие расчеты.

Изменения инвестиционного капитала, IC (D14) = D13-C13

Изменение NOPLAT (D15 )= D12-C12

В модели SVA ставка дисконтирования рассчитывается по методы средневзвешенной стоимости капитала WACC. Более подробно про методы расчета ставки дисконтирования читайте в статье: → 10 методов расчета ставки дисконтирования. Если за начальные данные берутся значения из баланса и отчета о финансовых результатах, то значение WACC может быть рассчитана по балансу (⊕ Расчет средневзвешенной стоимости капитала WACC по балансу в Excel). Ставка дисконтирования может меняться при оценке стоимости бизнеса и компании, в нашем случае мы взяли постоянную ставку дисконтирования на всем прогнозном периоде.

Коэффициент дисконтирования, R (D17)= 1/(1+C16)^C7

Приведенная стоимость изменения инвестированного капитала (D87) =D14*D17

Капитализация изменения нераспределенной прибыли(D19) =D15/C16

Приведенная стоимость капитализации (D20) =D19*C17

Показатель SVA (D21) = D20-D18

Стоимость компании (F23) = СУММ(C21:F21;C22)

Скачать пример расчета акционерной добавленной стоимости компании (SVA) в Excel

В примере можно заметить, что добавленная стоимость во 2-м и 4-м периоде отрицательная, отсюда можно сделать вывод, что темп роста валовой прибыли и расходов был оценен не правильно и будет приводить к снижению стоимости бизнеса. Результирующая стоимость (V) предприятия отрицательная, это показывает что данная компания не привлекательна для инвестиций.

Управлением компанией на основе показателя SVA

- Данный показатель применяется для крупных компаний, имеющих акционерный капитал. Задачей стратегического управления компанией является повышение добавочной стоимости акционерного капитала, т.е. создание приращения при ROIC > WACC. Для этого процесс управления организуется так, чтобы тактический (линейных менеджеров), операционный уровень (персонала) был сфокусирован на создания приращения капитала. Это стимулируется различными премиями менеджерам и рабочим за выполнение требований и целей.

- Увеличение рентабельности предприятия за счет вложений в основное производство, повышение стандартов качества, обучение и повышение квалификации персонала.

- Ликвидация низкорентабельных активов, которые создают слабый денежный поток.

- Улучшение кредитного рейтинга компании, что приводит к снижению стоимости заемного капитала (из-за снижения процентной ставки по обязательствам).

Сравнение моделей SVA, EVA, CVA и CFROI

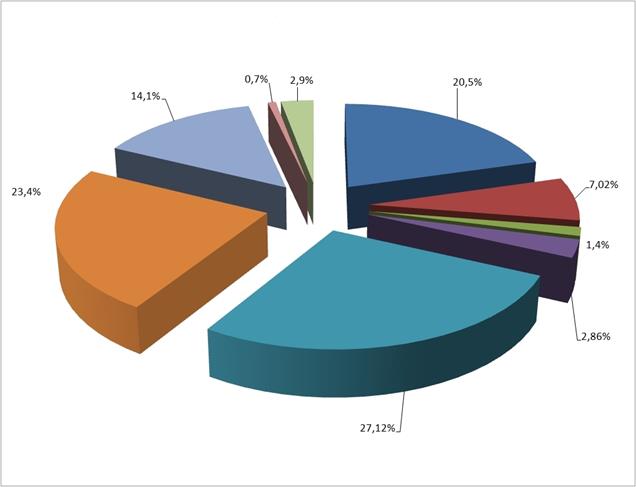

В таблице ниже проведено сравнения направлений использования различных методов управления стоимостью компании их преимущества и недостатки. ↓

| Методы оценки стоимости компании | Параметры расчета | Применение | Преимущества | Недостатки |

| Экономическая добавленная стоимость (EVA) | Рассчитывается на основе баланса компании и используется для краткосрочного прогнозирования | Может применять для компании любого размера и отрасли как для стратегического управления так и для оценки инвестиционной привлекательности. Для расчета необходим ряд корректировок | Прост в расчете и применении для оценки размера привлеченного капитала для достижения целевых уровней стоимости. Применяется для создания системы мотивации персонала и линейных менеджеров компании в создании добавленной стоимости | Необходимость корректировок

Не отражаются будущие денежные поступления и инвестиции в компанию в создании стоимости Сложность в сравнении между собой компаний по EVA |

| Акционерная добавленная стоимость (SVA) | Рассчитывается на базе денежных потоков и показателей баланса. Применяется для прогнозирования на 5-7 лет. | Применяется в крупных компаниях в стадии зрелости. Входит в правительственные методики оценки эффективности предприятий (например в Тасмании) | Позволяет оценить эффективность инвестиций в создании добавленной стоимости

Преимущества использования SVA по отношению к CF заключаются в том, что можно оценить эффективность инвестиций в создании стоимости компании.

|

Сложность оценки будущих денежных потоков искажает значение SVA |

| Добавленная стоимость денежного потока (CVA) | Может быть рассчитан на любой период.

Использует как денежные потоки от операционной деятельности так стоимость инвестиционного капитала из баланса |

Применяется как альтернатива методу EVA, где чистая операционная прибыль (в модели EVA) заменяется на скорректированный денежный поток от операционной прибыли | Прост в использовании на практике

Коэффициент не связан с бухгалтерскими показателям |

Необходимость применения корректировок при расчете не стабильно поступающего денежного потока от операционной прибыли |

| Доходность инвестиций на основе денежного потока (CFROAI) | Использует реальные и прогнозные значения денежных потоков, стоимость активов | В краткосрочной перспективе управления стоимостью компании. Показатель отражает норму доходности по совершенным инвестициям. Может применяться компаний любого размера и стадии роста | Показатель относительный и позволяет использоваться для сравнения компаний между собой при оценки инвестиционной привлекательности и результативности | Сложность прогнозирования будущих денежных потоков, создаваемых текущими и будущими активами компании |

Сложности управления компанией на основе показателя SVA

Рассмотрим основные трудности встречающие при стратегическом управлении предприятием на основе модели SVA.

- При использовании коэффициента SVA в стратегии управления компанией возникает проблема «агента-принципала». Другими словами, появляется разрыв в интересах акционеров (собственников) и менеджеров. Если собственники сфокусированы на создание долгосрочного устойчивого развития, на основе инвестиций и развитии основного производства. Тогда как менеджеры больше заинтересованы в создании текущего (краткосрочного) дополнительного акционерного капитала, так как от этого зависят их премии и поощрения. Например, менеджеры могут продать часть основных фондов (оборудование, станки), что высвободит дополнительные денежные средства и повысит стоимость компании в текущей момент, но в тоже время может подорвать производство и устойчивость развития предприятия в долгосрочной перспективе.

- Сложность долгосрочного прогнозирования денежных потоков. Другая сложность применения показателя прибыльности акционерного капитала заключается в том, что для прогнозирования денежных поступлений: «Выручки», чистой операционной прибыли после налогообложения (NOPAT) необходимо прогнозировать будущие поступления, т.е. оценить будущие продажи. На практике прогнозировать на несколько лет вперед денежные потоки сложно и оценка получается с большой погрешностью.

- Расчет ставки дисконтирования для оценки будущей стоимости бизнеса. Оценка нормы дисконта искажается тем, что используются оценочные и экспертные методы расчета. Оценить точно можно только для текущих значений стоимости собственного и заемного капитала компании.

- Ограничения по направлению использования. Модель SVA нельзя использовать для компаний с ограниченным циклом развития, например для ресурсодобывающих. Если известно, что добыча ресурса ограничена 5 годами, делать прогноз на 7 лет нельзя, т.к. после исчерпания ресурсов стоимость компании стремится к нулю.