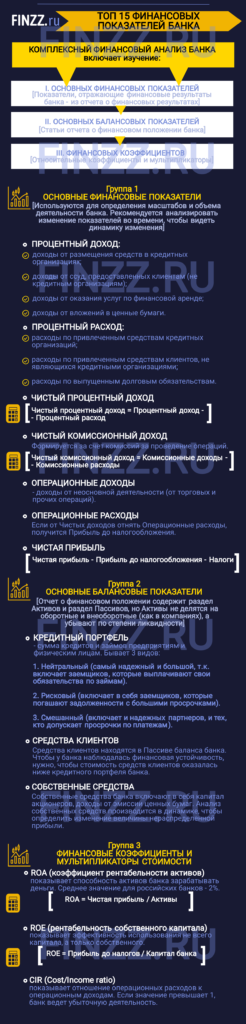

Для того, чтобы инвестировать в акции или облигации банка без финансового анализа не обойтись. Финансовый анализ отчетности банка отличается от финансового анализ компании. Мы выделили 15 показателей для анализа банковской отчетности. Для того чтобы провести комплексный финансовый анализ банка мы выделили 3 группы:

- Основные финансовые показатели.

- Основные балансовые показатели.

- Финансовые коэффициенты.

В первой группе собраны показатели, отражающие финансовые результаты банка, которые можно найти в одноименном отчете. Во второй рассматриваются статьи отчета о финансовом положении кредитной организации. А третья группа – это относительные коэффициенты и мультипликаторы.

Далее более детально рассмотрим показатели из этих групп.

- Инфографика: ТОП 15 финансовых показателей банка

- Группа 1. Основные финансовые показатели

- Процентный доход

- Процентный расход

- Чистый процентный доход

- Чистый комиссионный доход

- Операционные доходы

- Операционные расходы

- Чистая прибыль

- Группа 2. Основные балансовые показатели

- Кредитный портфель

- Средства клиентов

- Собственные средства

- Группа 3. Финансовые коэффициенты и мультипликаторы стоимости

- ROA

- ROE

- CIR

- COR

- NIM

Инфографика: ТОП 15 финансовых показателей банка

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Группа 1. Основные финансовые показатели

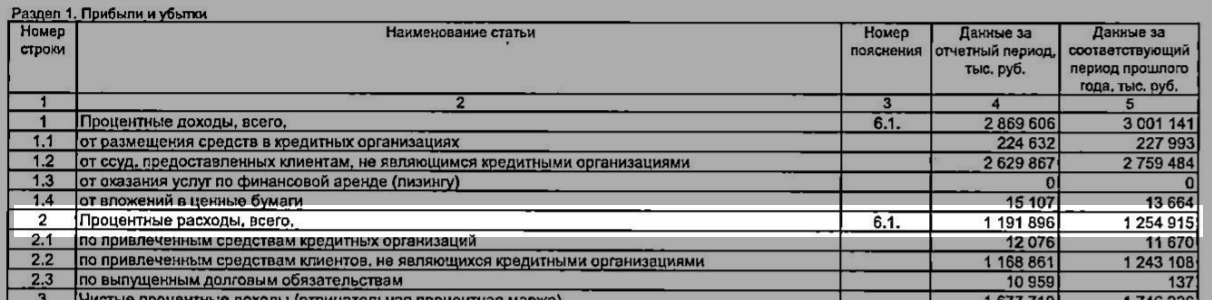

Начнем финансовый анализ банка с анализа отчета о финансовых результатах. Этот отчет похож на отчет о прибылях и убытках, которые формируют компании.

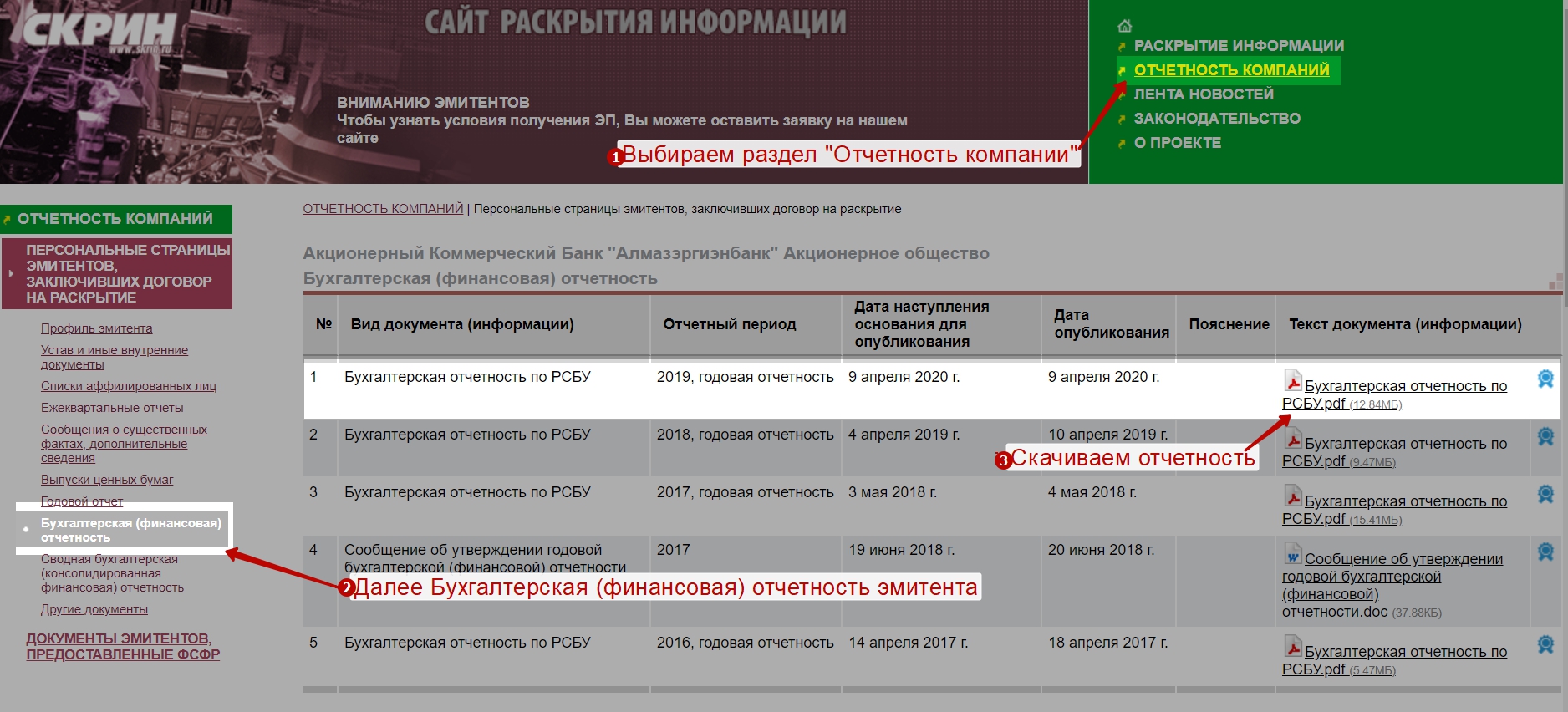

В качестве примера будем рассматривать отчетность АКБ «Алмазэргиэнбанк». Возьмем ее с сервиса раскрытия информации disclosure.skrin.ru.

Скачать отчетность банка в формате .pdf

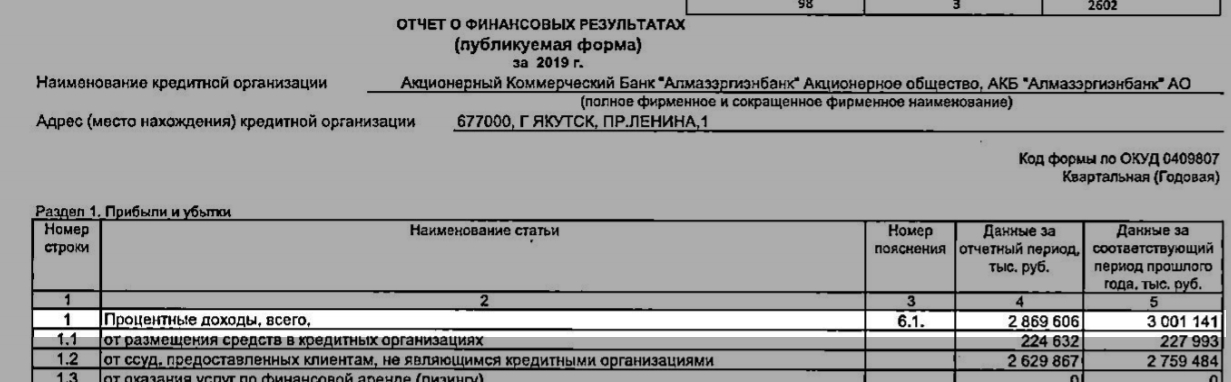

Процентный доход

Доходы банковской деятельности заключаются выдаче займов и кредитов предприятиям и физическим лицам. Отсюда основные доходы банка составляют процентные платежи по кредитам и займам.

В строке 1 отчета о финансовых результатах мы видим главный источник дохода банка – «Процентные доходы». Их увеличение показывает улучшение финансового состояния организации.

Как можно заметить Процентные доходы могут быть от:

- Размещения средств в кредитных организациях.

- От ссуд, предоставленных клиентам, не являющимися кредитными организациями.

- От оказания услуг по финансовой аренде.

- От вложения в ценные бумаги.

В нашем примере доход у банка «Алмазэргиэнбанк» сократился с 3 001 141 тыс. руб. до 2 869 606 тыс. руб.

Процентный расход

Расходы банка складываются от привлечения денежных средств от предприятий и физических лиц, т.е. основные расходы – это выплата процентов по депозитам

Процентные расходы состоят из:

- Расходов по привлеченным средствам кредитных организаций.

- Расходов по привлеченным средствам клиентов, не являющимися кредитными организациями.

- Расходов по выпущенным долговым обязательствам.

Расходы у анализируемого банка также сократились с 1 254 915 тыс. руб. до 1 191 896 тыс. руб.

Чистый процентный доход

Разница между Процентным доходом (стр. 1) и Процентным расходом (стр. 2) формирует Чистый процентный доход (стр. 3).

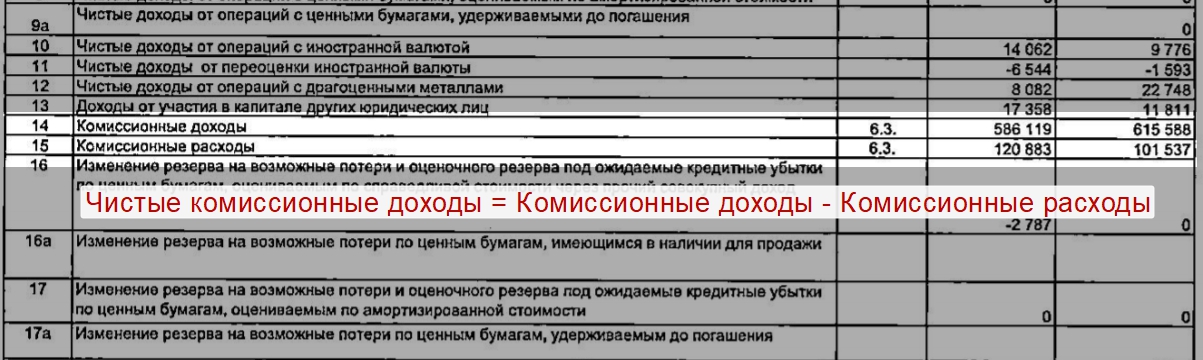

Чистый комиссионный доход

Комиссионные доходы не относятся к процентным доходам и получаются от комиссий за проведение операций. В общей структуре доходов банка могут доходить до 30%.

Формула расчета чистого комиссионного дохода = Комиссионные доходы – Комиссионные расходы.

Являются одной из составляющих чистого операционного дохода банка.

В нашем примере Чистые комиссионные доходы = 586 119 – 120 883 = 465 236 тыс. руб.

Операционные доходы

Помимо доходов от основной деятельности у банка есть доходы и расходы от предоставления прочих услуг населению и бизнесу, а также от инвестиционной деятельности. Результаты от торговых и прочих операций формируют операционные доходы банка.

Для банка АКБ «Алмазэргиэнбанк» операционные доходы и операционные расходы были соответственно равны 725 622 тыс. руб. и 1 964 517 тыс. руб.

Операционные расходы

Далее смотрим операционные расходы. Если из Чистых доходов (стр.20) отнять Операционные расходы (стр.21), то мы получим Прибыль до налогообложения (стр.22).

Чистая прибыль

Чистая прибыль (стр.24) заключительный показатель, который мы получим, отняв налог из Прибыли (убыток) до налогообложения.

В нашем примере у банка чистая прибыль выросла с 29 630 тыс. руб. до 320 814 тыс. руб.

Абсолютные показатели, которые мы рассмотрели полезно использовать для определения масштабов и объема деятельности банка. Рекомендуется анализировать изменение этих показателей во времени, чтобы видеть динамику изменения.

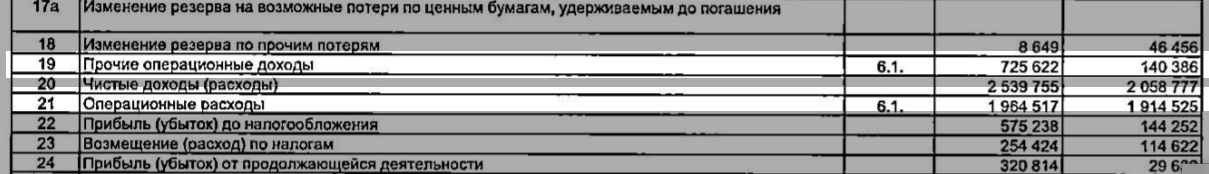

Группа 2. Основные балансовые показатели

В этом блоке мы продолжим анализ баланса банка и перейдем к рассмотрению статей отчета о финансовом положении кредитной организации. Отчет о финансовом положении содержит два основных раздела Активы и Пассивы.

Активы не делятся на оборотные и внеоборотные, как это делается в отчетности компаний, а убывают по степени ликвидности.

Кредитный портфель

Состоит из суммы кредитов и займов предприятиям и физически лицам. Выделяют три вида кредитных портфелей банка:

- Нейтральный. Самый надежный и большой портфель в структуре портфелей. В него входят заемщики, которые выплачивают свои обязательства по займам.

- Рисковый. Включает в себя заемщиков, которые оплачивают свои долги с большими просрочками.

- Смешаный. Может включать в себя как заемщиков, которые платят с опозданием, так надежных партнеров.

Средства клиентов

В Пассиве баланса банка находятся Средства клиентов (стр.16). В нашем примере за последний период Средства клиентов составили 25 176 277 тыс. руб.

Для того, чтобы у банка была финансовая устойчивость необходимо чтобы стоимость средств клиентов была ниже кредитного портфеля банка.

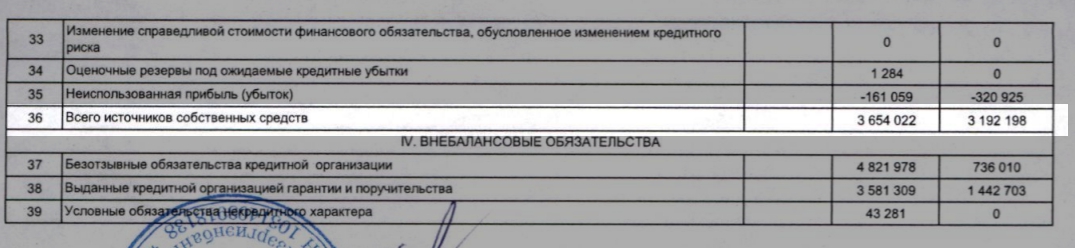

Собственные средства

Капитал банка (собственные средства) один из ключевых показателей финансовой устойчивости банка. Анализ собственных средств производится в динамике для определения изменения величины нераспределенной прибыли.

Собственные средства банка (стр.36 в балансе) включают в себя капитал акционеров, доходы от эмиссии ценных бумаг.

В нашем примере Собственные средства банка равны 2 654 022 тыс. руб. за последний отчетный период.

Группа 3. Финансовые коэффициенты и мультипликаторы стоимости

Последний третий блок показателей оценки банковской отчетности состоит из различных относительный показателей (коэффициентов).

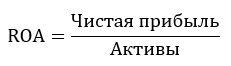

ROA

Начнем с коэффициента рентабельности активов ROA (Return on Assets), который показывает способность активов банка зарабатывать деньги.

Формула расчета ROA банка

Для нашего банка значение ROA будет следующая = стр.26/стр.14 = 320 814 тыс. руб. / 29 330 509 тыс. руб. = 0,01, что означает ROA=1%.

Коэффициент показывает прибыльность операций банка. Чем выше значение, тем топ-менеджмент банка более эффективен в своих управленческих решениях. По данным агентства S&P среднее значение ROA для российских банков – 2%.

ROE

Следующий важный показатель эффективности работы банка – рентабельность собственного капитала ROE (Return on Equity). Он показывает эффективность использования не всего капитала, а только собственного.

Формула расчета ROE банка

![]()

Для нашего банка значение ROE по балансу будет следующее = стр.22 – стр.36 = 575 238 тыс. руб. /3 654 022 тыс. руб.= 0,15, что означает ROE = 15%. По данным агентства S&P среднее значение ROE для российских банков 17%.

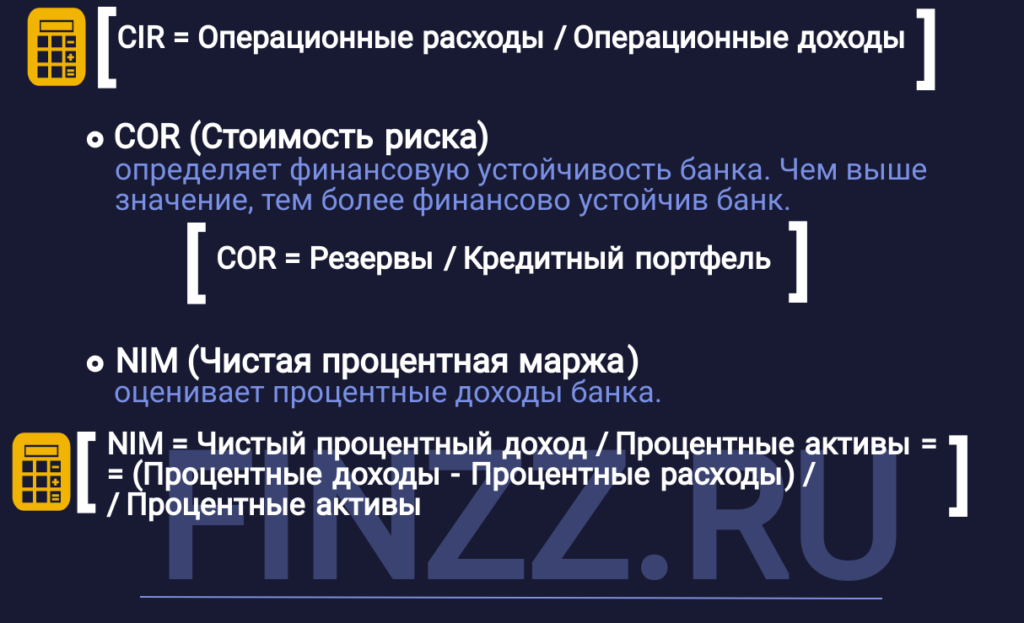

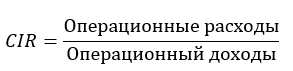

CIR

CIR (Cost of Income Ratio) – коэффициент, представляющий отношение операционных расходов к операционным доходам.

Формула расчета

В нашем примере CIR = стр.21/стр.стр.19 = 1 964 517 тыс. руб. / 725 622 тыс. руб.= 2,7

При значении показателя больше 1 можно сделать вывод, что банк ведет убыточную деятельность.

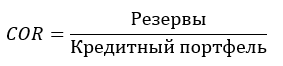

COR

COR (Cost of Risk, Стоимость риска) – коэффициент, который определяет финансовую устойчивость банка.

Формула расчета

Чем выше значение показателя, тем ниже финансовая устойчивость.

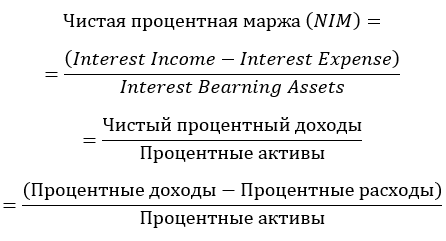

NIM

NIM (Net Interest Margin, Чистая процентная маржа) – финансовый коэффициент, который оценивает процентные доходы банка. Чистая процентная маржа является разницей Процентных доходов с Процентными доходами (Чистый Процентный доход) деленная на активы банка. Иногда называют Доходностью по процентным активам.

Формула расчета

Коэффициент полезно использовать для сравнения эффективности деятельности разных банков, так как сравнение Чистой процентной доходности не всегда корректно.

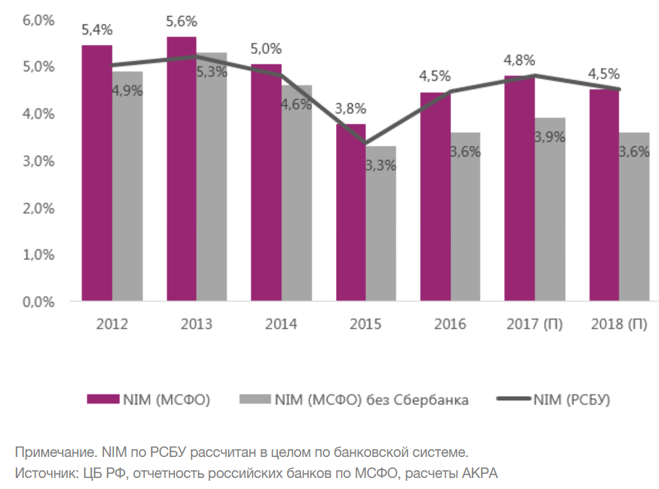

По данным S&P показатель чистой процентной маржи для российских банков составил около 6% в 2010 году, а 2015 году уменьшился до 3,8%.

Автор: к.э.н. Василий Жданов