Рассмотрим, как можно оценить надежность компании с целью инвестирования. Для решения этой задачи профессором Мессодом Бенишом (Бенеиш) в 1999 году был предложена модель Бениша М-score (Beneish M-score). Она показывает сделала ли компания какие-либо манипуляции со своей финансовой отчетностью. Иногда ее называют «картой нормативных отклонений финансовых индикаторов». Сущность системы М. Бениша заключается в том, что если темпы роста показателей отличаются от единицы, то можно предположить, что компания манипулирует отчетностью.

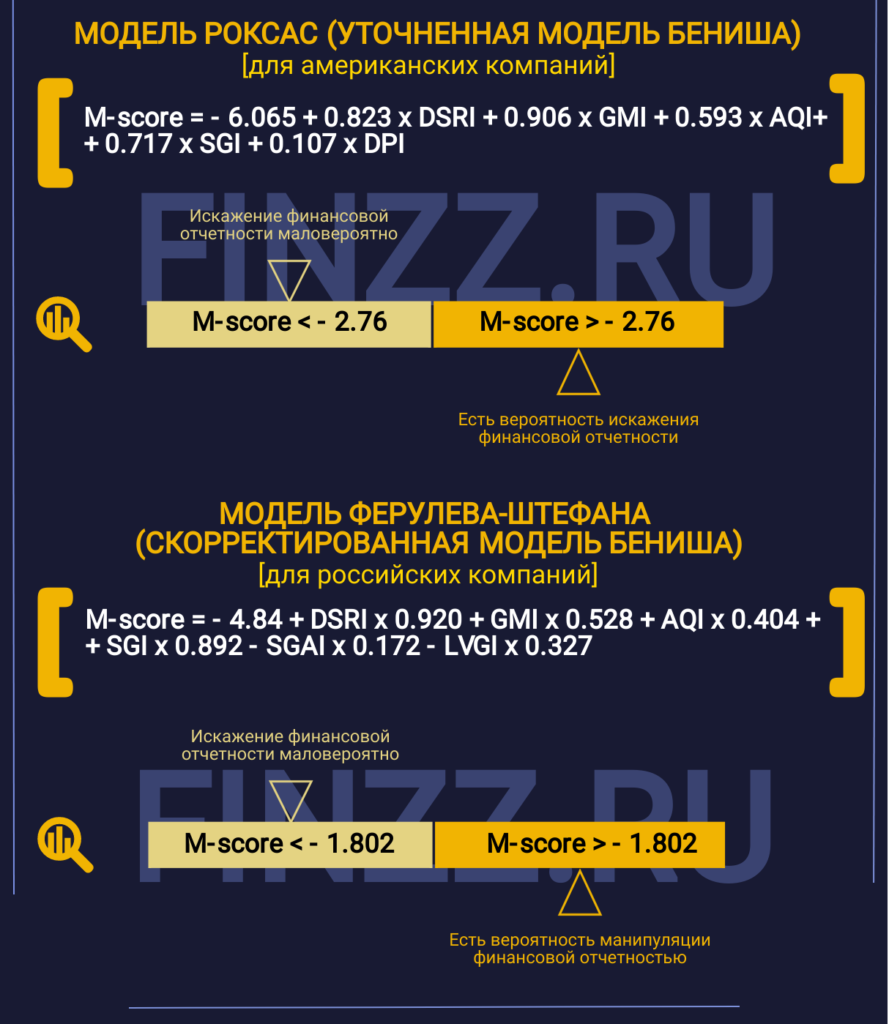

Инфографика: Beneish M-score (модель Бениша)

Модель Бениша состоит из 8 показателей, которые рассчитываются из бухгалтерского баланса, отчета о прибылях и убытках и движения денежных средств. После их расчета они подставляются в модель, которая представляет собой регрессионную формулу, где у каждого показателя есть вес и все показатели суммируются. В итоге получается результирующий показатель (M-score), на основании которого производится классификация предприятия в группу манипуляторов отчетности или неманипуляторов отчетности.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Формула расчета M-score (модель М. Бениша)

8 факторная формула расчета M-score:

Далее более детально рассмотрим, как рассчитываются показатели, входящие в модель.

1- DSRI

Days’ Sales in Receivables Index – индекс дневных продаж в дебиторской задолженности.

DSRI = (Net Receivablest / Salest) / Net Receivables t-1 / Sales t-1 = (Дебиторская задолженностьt/Выручкаt)/Дебиторская задолженностьt-1/Выручкаt-1

При значении DSRI>1 дебиторская задолженность выросла в процентах от продаж по сравнению с предыдущим годом. Это может говорит о том, что компания:

- Пытается повысить продажи, предоставляя клиентам отсрочку по платежам.

- Учитывает выручку до ее фактического получения.

2- GMI

Gross Margin Index – индекс рентабельности продаж по валовой продукции

GMI = [(Sales t-1– COGS t-1) / Sales t-1] / [(Salest – COGSt) / Salest] = [(Выручка t-1 – Себестоимость t-1)/Выручка t-1] / [(Выручка t – Себестоимость t)/Выручка t]

При значении GMI>1 можно утверждать, что рентабельность компании ухудшается. Зачастую компании со снижающейся рентабельностью чаще манипулирую финансовой отчетностью.

3- AQI

Asset Quality Index – индекс качества активов

AQI = [1 – (Current Assetst + PP&Et + Securitiest) / Total Assetst] / [1 – ((Current Assets t-1+ PP&E t-1 + Securities t-1) / Total Assets t-1)] = [(Активыt – Оборотные активыt – Основные средстваt) / Активыt] / [(Активы t-1 – Оборотные активы t-1 – Основные средства t-1) / Активы t-1]

При AQI>1 в компании наблюдается большое изменение активов неопределённого качества.

4- SGI

Sales Growth Index – индекс роста выручки.

SGI = Salest / Salest-1=Выручкаt / Выручкаt-1

При SGI>1 можно сделать вывод, что продажи компании растут по сравнению с предыдущим годом. При больших темпах роста продаж компания может прибегать к манипуляциям, чтобы поддерживать их на высоком уровне.

5- DPI

Depreciation Index – индекс амортизации.

DEPI = (Depreciation t-1/ (PP&E t-1 + Depreciation t-1)) / (Depreciation t / (PP&E t + Depreciation t)) = [Амортизация t-1/(Амортизация t-1+Основные средства t-1)] / [Амортизация t/(Амортизация t + Основные средства t)]

При DPI>1 эффективная норма амортизации замедляется. Компания пересмотрела срок амортизации в сторону увеличения, уменьшив тем самым планируемые расходы.

6- SGAI

Sales, General, and Administrative expenses Index – индекс коммерческих и управленческих расходов.

SGAI = (SG&A Expense t / Sales t) / (SG&A Expense t-1/ Sales t-1) = [(КРt +УРt)/Выручка t] / [(КРt -1+УРt-1)/Выручка t-1]

При SGAI>1 расходы компании в процентах от продаж увеличились по отношению к предыдущему году. Непропорциональное изменение является негативным фактором.

7- TATA

Total Accruals to Total Assets – начисления к активам.

TATA = (Income from the Continuing Operations t – Cash Flows from the Operations t) / Total Assets t = (Чистая прибыль от текущей деятельности t – Денежный поток от операций t) / Активы t

При TATA>1 уменьшается степень того как деньги формируют заявленную прибыль.

8- LVGI

Leverage Index – индекс коэффициента финансовой зависимости.

LVGI = [(Current Liabilities t + Total Long Term Debt t) / Total Assets t] / [(Current Liabilities t-1 + Total Long Term Debt t-1) / Total Assets t-1] = [(Долгосрочные обязательства t + Краткосрочные обязательства t) / Активы t] / [(Долгосрочные обязательства t-1 + Краткосрочные обязательства t-1) / Активы t-1]

При LVGI>1 компания увеличила займы по отношению к предыдущему году. Чем выше значение показателя, тем больше кредитное плечо.

При разработке модели Бениш не использовал финансовые компании в выборке, так как их бизнес-модели отличаются от производственных и сервисных предприятий. Это следует иметь в виду при анализе компаний по модели M-score.

Расчет модели Beneish M-score в Excel

Нормативное значение M-score

Если M-score меньше -2,22, то можно предположить, что компания не манипулирует отчетностью.

Если M-score больше -2,22, то делается предположение, что компания манипулирует финансовой отчетностью

Утоненная модель Бениша (модель Роксас)

Мария Л. Роксас в 2011 году уточнила модель Бениша для американских компаний, убрав показатели SGAI, LVGI, TATA из формулы. Формула модели М. Роксас:

![]()

При значении M-score< -2,76 искажение финансовой отчетности маловероятно, при M-score>-2,76 есть вероятность искажения отчетности.

M-score для российских компаний

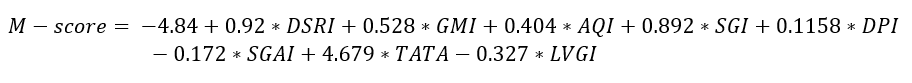

Экономисты (Н.В. Ферулева, М.А. Штефан) из ВШЭ в 2016 году провели корректировку данной модели для отечественных компаний. В результате получилась формула из 6 показателей:

M-score = -4,84 + DSRI x 0,920 + GMI x 0,528 + AQI x 0,404 + SGI x 0,892 – SGAI x 0,172 – LVGI x 0,327

При значении M-score<-1,802 искажение финансовой отчетности маловероятно, при M>-1,802 есть вероятность манипуляции отчетностью.

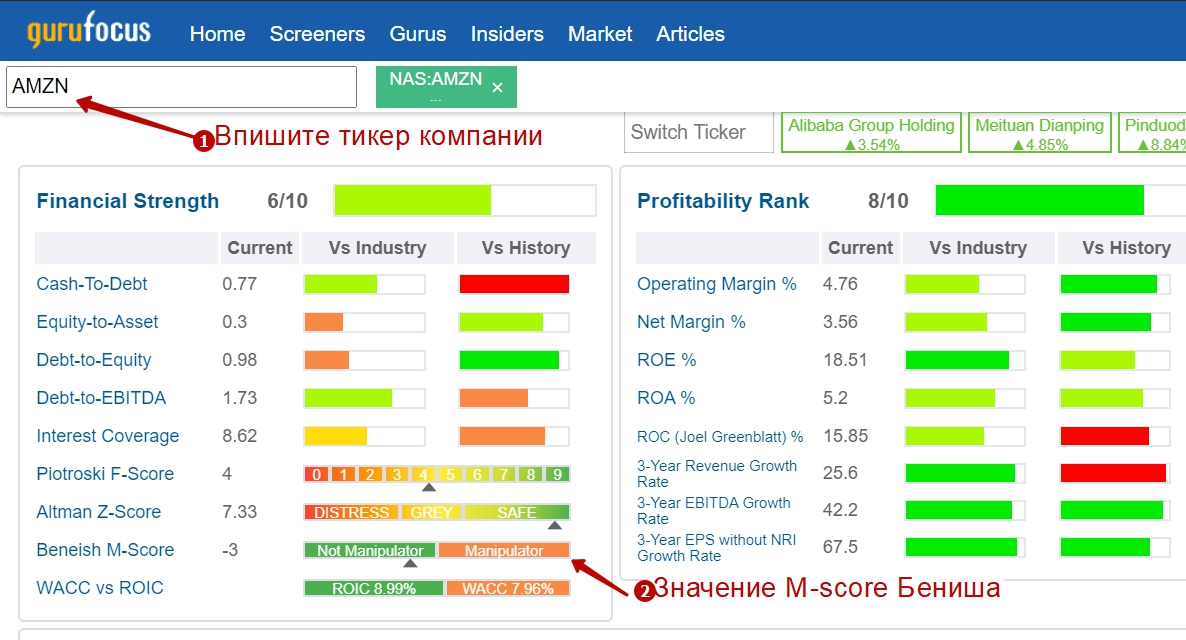

Сервисы для определения M-score компании

Для оценки M-score у компании можно использовать сервис gurufocus.com раздел Screeners. Для этого вам необходимо вписать тикер компании (в нашем случае это Amazon – AMZN). В разделе финансовая сила можно будет увидеть шкалу M-score. По модели Бениша Амазон не манипулирует отчетностью (M-score=-3).

Вывод

Тестирование модели на выборке американских компаний с 1982 года по 1992 год дала точность определения манипулирования отчетностью в 76%. 17,5% компаний были определены ошибочно.

В 2007 году Бениш предложил использовать его модель как инструмент для выбора акций. Стратегия, основанная на выборе акций с помощью M-score дала доходность 14% годовых.

Также компании которые были определены как манипуляторы финансовой отчетности показывали доходность на 9,9% хуже чем компании с более низким показателем M-score.

Можно ли применять модель для российского рынка? Скорее нет, чем да.

Модель тестировалась и создавалась на американских акциях поэтому использование ее для российских компаний может дать противоречивые результаты. Также бухгалтерская отчетность американских и российских компаний существенно различается.

Модель M-score можно отнести к экспресс-оценке компаний. Ее использование можно дополнить расчетами моделей Z-score Альтмана (для оценки риска банкротства) и F-score Пиотроски (для оценки финансовой устойчивости), что позволит дать более полную оценку компании.

Автор: к.э.н. Василий Жданов