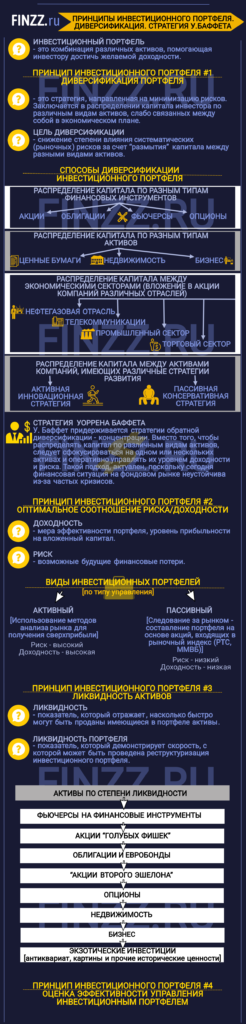

Опишем принципы инвестиционного портфеля, методы уменьшения риска, стратегию инвестирования У. Баффета, типы стратегий управления и современные тенденции формирования портфеля.

- Инфографика: Принципы инвестиционного портфеля

- Цели и принципы инвестиционного портфеля

- Принцип инвестиционного портфеля #1. Диверсификация портфеля

- Диверсификация инвестиционного портфеля в современной экономике. Стратегия У. Баффета

- Принцип инвестиционного портфеля #2. Оптимальное соотношение риск-доходности инвестиционного портфеля

- Принцип инвестиционного портфеля #3. Ликвидность активов

- Принцип инвестиционного портфеля #4. Оценка эффективности управления инвестиционным портфелем

Инфографика: Принципы инвестиционного портфеля

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Цели и принципы инвестиционного портфеля

Инвестиционный портфель представляет собой комбинацию различных видов активов, реализующих цели инвестора. Основными параметрами инвестиционного портфеля являются риск и доходность. Выделим несколько принципов формирования и управления инвестиционным портфелем:

- Диверсификация портфеля активов (Portfolio Diversification).

- Оптимальное соотношение риска доходности для инвестора.

- Необходимая ликвидность активов инвестиционного портфеля.

- Периодическая оценка эффективности управления инвестиционным портфелем.

Принцип инвестиционного портфеля #1. Диверсификация портфеля

Диверсификация портфеля – распределение капитала инвестора по различным видам активам, слабо экономически связанных между собой. К примеру, портфель, состоящий только из акций, имеет степень диверсификации ниже, нежели портфель, включающий различные финансовые инструменты: акции, облигации, опционы и фьючерсы. Диверсификация представляет собой стратегию инвестора направленную на минимизацию риска.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Цель диверсификации инвестиционного портфеля – снижение влияния систематических (рыночных рисков) за счет «размывания» капитала. Диверсификация может достигаться различными способами:

- Распределение инвестиционного капитала по различным типам финансовых инструментов (акции, облигации, фьючерсы, опционы и т.д.)

- Распределение инвестиционного капитала по различным типам активов: ценные бумаги, недвижимость и бизнес.

- Распределение капитала между экономическими секторами, вложение в акции компаний различных отраслей: нефтедобывающей, газовой, тяжелой промышленной, торговой, транспортной, электроэнергетики, легкой промышленности и т.д.

- Распределение капитала между активами с различными стратегиями развития. К примеру, вложение в акции телекоммуникационной компании, занимающейся развитием национальной сети, и в компанию политика которой направленная на вхождение иностранный рынок.

|

★ Excel таблица для формирования инвестиционного портфеля ценных бумаг (рассчитай портфель за 1 минуту) + оценка риска и доходности |

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

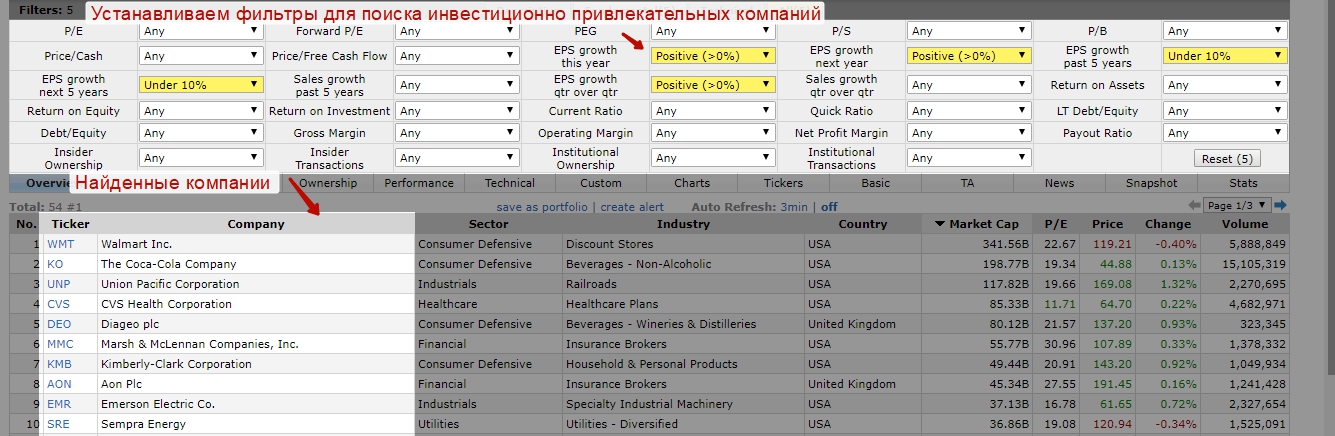

На рисунке ниже представлена схема возможной диверсификации портфеля по различным признакам.

Диверсификация инвестиционного портфеля в современной экономике. Стратегия У. Баффета

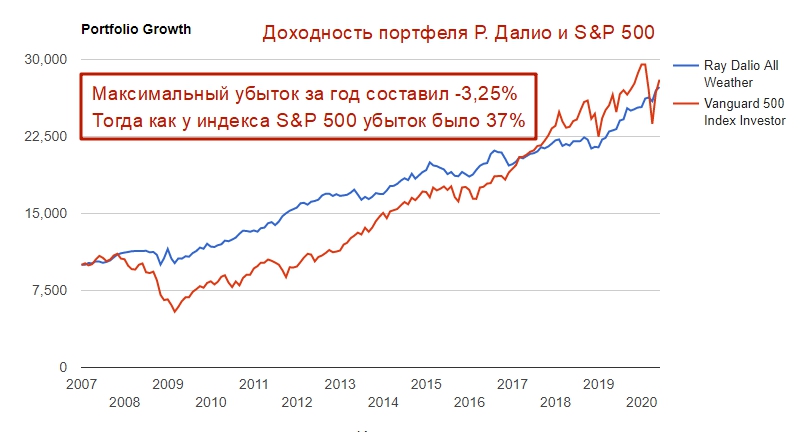

Следует заметить, что чрезмерная диверсификация усредняет доходности инвестиционного портфеля с обще рыночной тенденцией. Подход диверсификации активно использовался в период эффективного рынка капитала 50-80е годы двадцатого века. В настоящее время финансовая ситуация на фондовом рынке не имеет должной устойчивости из-за частых кризисов.

Так У. Баффет придерживается стратегии обратной диверсификации – концентрации. Необходимо не распределять свой капитал по различным видам активов, а сфокусироваться на одном или нескольких активов и оперативно управлять их уровнем доходности и риска. Как мы видим, пассивное управление портфелем и следование за индексом рынка остается в прошлом, многие отечественные паевые инвестиционные фонды (ПИФы) в периоды кризиса потеряли более 70% своего капитала. Сейчас именно фокусирование и мастерство управления 1-2 активами позволяют увеличить доходность от инвестиций и снизить риски.

Принцип инвестиционного портфеля #2. Оптимальное соотношение риск-доходности инвестиционного портфеля

При формировании инвестиционного портфеля инвестору необходимо определить допустимый уровень доходности и риска. Под доходностью понимают меру эффективности портфеля, его прибыльность на вложенный капитал. Риск отражается как возможные будущие финансовые потери. Следует заметить, что между доходностью и риском тесная связь так, чем выше риск, тем выше доходность портфеля. На практике выделяют различные типы стратегий управления инвестиционным портфелем (виды инвестиционных портфелей).

| Тип управления | Описание | Риск | Доходность |

| Активный | Использование методов анализа рынка для получения сверхприбыли | Высок | Высока |

| Пассивный | Следование за рынком. Составление инвестиционного портфеля на основе акций, входящих в рыночный индекс (РТС, ММВБ) | Низок | Низка |

Соотношение доходность/риск определяется каждый инвестором индивидуально и отражает в большей степени его способность адекватно управлять портфелем при выбранном уровне риска.

Более подробно изучить методы составления инвестиционного портфеля, подходы к оценке риска и доходности акций вы можете в статье: «Формирование инвестиционного портфеля Марковица в Excel«.

Принцип инвестиционного портфеля #3. Ликвидность активов

Ликвидность портфеля показывает скорость, с которой может быть проведена реструктуризации инвестиционного портфеля. Ликвидность отражает, как быстро могут быть проданы имеющиеся в портфеле активы. Каждый вид актива имеет различную ликвидность. Рассмотрим рейтинг ликвидности начиная от самых ликвидных:

- Фьючерсы на финансовые инструменты имеют наивысшую степень ликвидности.

- Акции «голубых фишек». Акции компаний входящие в рыночный индекс (РТС, ММВБ) имеют максимальную степень ликвидности на фондовом рынке.

- Облигации и евробонды.

- «Акции второго эшелона». Акции компаний обращающихся на фондовом рынке, но имеющие меньшую капитализацию и привлекательность для инвестирования.

- Опционы. В России рынок опционов слабо развит, ликвидностью обладают только опционы на ключевые акции.

- Недвижимость. Актив, имеющий низкую степень ликвидности, средний период его реализации составляет от 6 месяцев до 2 лет.

- Бизнес. Низколиквидный актив, так как требует как значительного капитала на приобретение, так и наличие навыков управления им.

- Экзотические инвестиции. Вложения в антиквариат, картины и другие исторические ценности.

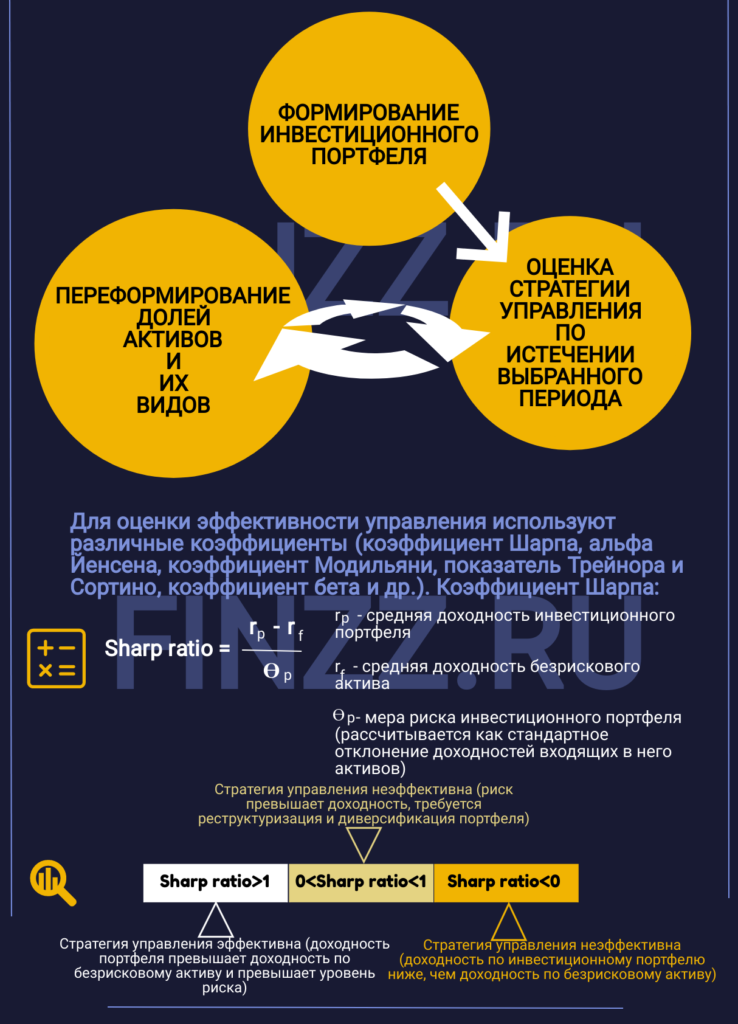

Принцип инвестиционного портфеля #4. Оценка эффективности управления инвестиционным портфелем

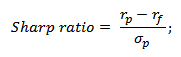

Инвестиционный портфель формируется на определенный отрезок времени, называемый периодом. По истечению срока, стратегия управления оценивается, и вносятся корректировки по переформированию долей активов и их видов. Для оценки эффективности управления используют различные коэффициенты, один из самых распространенных критериев – коэффициент Шарпа. Показатель представляет собой следующую формулу:

где:

где:

rp – средняя доходность инвестиционного портфеля;

rf – средняя доходность безрискового актива;

σp – мера риска инвестиционного портфеля, рассчитанное как стандартное отклонение доходностей входящих в него активов.

На основе показателя Шарпа можно сделать вывод об эффективности управления по доходности/риску.

| Критерий доходность/риск | Стратегия управления инвестиционным портфелем |

| Коэффициент Шарпа> 1 | Стратегия управления эффективна. Доходность портфеля превышает доходность по безрисковому активу и превышает уровень риска. |

| 1 > Коэффициент Шарпа> 0 | Стратегия управления не эффективна. Риск портфеля превышает его доходность, необходимо реструктурировать и диверсифицировать портфель |

| Коэффициент Шарпа < 0 | Неэффективная стратегия управления. Доходность по инвестиционному портфелю ниже, чем доходность по безрисковому активу |

Помимо коэффициента Шарпа существуют другие показатели эффективности управления портфелем: альфа Йенсена, коэффициент Модильяни, показатель Трейнора и Сортино, коэффициент бета и т.д. Данные показатели и их практическое построение вы можете изучить в моей статье: «Оценка эффективности инвестиций, инвестиционного портфеля, акций на примере в Excel«.

|

★ Программа InvestRatio — расчет всех инвестиционных коэффициентов в Excel за 5 минут (расчет коэффициентов Шарпа, Сортино, Трейнора, Калмара, Модильянки бета, VaR) + прогнозирование движения курса |

Резюме

Рассмотренные принципы являются ключевыми для формирования любого инвестиционного портфеля. Необходимо всегда проводить мониторинг уровень риска и проводить оперативную реструктуризацию портфеля в соответствии с рыночными и экономическими условиями, быстрота реагирования будет максимальна при наличии ликвидности у финансовых инструментов. Широкая диверсификация инвестиционного портфеля в настоящее время не эффективна, так как капитал сильно усредняется. Концентрация капитала в четко выбранные активы и оперативное управление портфелем позволит значительно увеличить доходность. С вами был Иван Жданов, спасибо за внимание.

Автор: к.э.н. Жданов Иван Юрьевич