Модель дисконтирования дивидендов (англ: Dividend discount model, DDM) – это метод оценки справедливой стоимости акции компании, представляющий сумму дисконтированных дивидендов.

Цель модели дисконтирования дивидендов: оценка справедливой стоимости акции компании. Поиск недооцененных акций.

В таблице представлено применение справедливой стоимости для принятия решений инвестором ↓

| Значение стоимости | Применение |

| P > Pрыноч. | Справедливая стоимости выше рыночной. Акции компании недооценены и инвестиционно привлекательны для покупки на перспективу роста |

| P < Pрыноч. | Справедливая стоимость ниже рыночной. Компания переоценена инвесторами. Может ожидаться снижении стоимости акции |

Ограничения по использованию:

- Данная модель применяется для компаний, стабильно платящих дивиденды.

- Не для стартапов. Модель не подходит для оценки стоимости стартапов или компаний, находящихся на начальной стадии развития.

- Не цикличных компаний. Так как это будет создавать колебания чистой прибыли и, следовательно, размера дивидендов. В результате модель не может корректно рассчитываться.

- Компаний постоянного роста. Акции компании должны постоянно расти и не быть подвержены спекулятивным колебаниям (таких компаний в настоящее время крайне мало, российские компании нельзя к ним отнести).

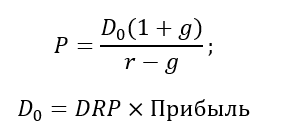

Формула дисконтирования дивидендов

Формула расчета справедливой стоимости акции следующая:

где:

P – стоимость акций компании на текущий момент времени;

D – размер дивидендных выплат;

r – ставка дисконтирования.

Если мы берем компанию, которая имеет устойчивые растущие выплаты дивиденды, то формула может быть модифицирована в модель дивидендов постоянного роста (модель Гордона). Она является частным случаем модели дисконтирования дивидендов, более подробно читайте → Модель Гордона для оценки стоимости акций. Формула. Кратко.

где:

DPR – коэффициент дивидендных выплат.

g – постоянный темп роста дивидендных выплат.

Оценка стоимости бизнеса |

Финансовый анализ по МСФО |

Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel |

Оценка акций и облигаций |

Как выбрать ставку дисконтирования

Ставка дисконтирования может быть рассчитана по-разному. Наиболее распространенным способом для компаний имеющий торгуемые акции на фондовом рынке является метод CAPM (см. → модель Шарпа. Формла. Пример расчета).

Также она может быть посчитана по:

- MCAPM – модификация базовой модели Шарпа с дополнительными премиями за риск к оценке ожидаемой доходности.

- Модель Фамы и Френча – корректировка модели Шарпа. Добавление двух новых факторов определяющих ожидаемую доходность: размер компании и отраслевую специфику (см. → модель Фамы и Френча. Кратко).

- Модель Кархарта – модификация модели Фамы и Френча добавление фактора инертности цены на фондовом рынке «моментум».

- WACC – включает оценку доходности как собственного так и заемного капитала (см. → средневзвешенная стоимость капитала. Формула. Расчет).

- На основе рентабельности капитала (см. → Пример расчета).

- Мультипликатор E/P (обратный коэффициенту P/E).

- Кумулятивный способ – экспертная оценка различных премий за риски (см. → метод кумулятивного построения. Формула. Кратко).

Другие методы расчета ставки дисконтирования читайте в статье → ставка дисконтирования. ТОП 10 методов расчета).

Пример применения модели дисконтирования дивидендов в Excel

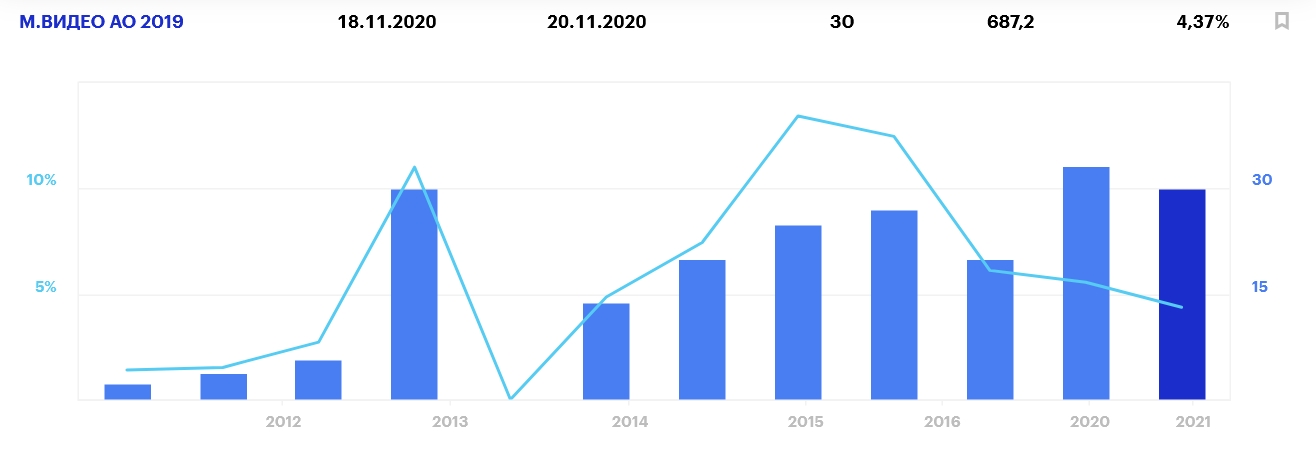

Разберем как применять модель дисконтирования дивидендов на практике и рассчитать справедливую стоимость акции в Excel. В таблице ниже представлены дивиденды М.Видео по годам. В 2017 и 2018 дивидендов не было.

| Год | Размер дивиденда |

| 2013 | 20 |

| 2014 | 25 |

| 2015 | 27 |

| 2016 | 20 |

| 2017 | — |

| 2018 | — |

| 2019 | 33,37 |

| 2020 | 30 |

На рисунке ниже представлена динамика дивидендных выплат ↓

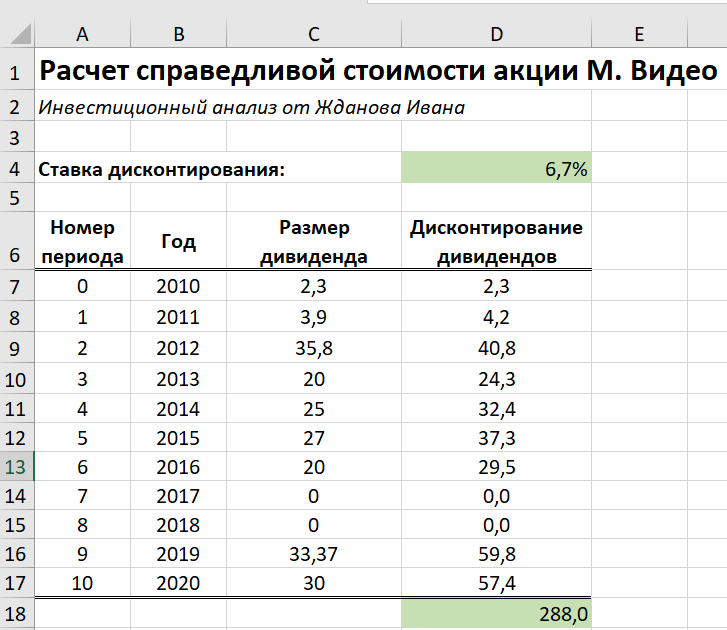

Расчет ставки дисконтирования

Ставка дисконтирования для модели была взята в 6,7%. Ее можно привязать к доходность по государственным облигациям ОФЗ и ОФЗ-н как базовый безрисковый актив (данные по доходностям есть на сайте биржи ММВБ — доходности). Их доходность составляет 5,41% и 6,7% годовых.

Дисконтирование дивидендов

В первый год выплат дивидендов (0) размер дивидендных выплат не дисконтируется. Дисконтированные дивиденды на 2011 году будут рассчитываться:

Дисконтированный дивиденд (D8)=C8*(1+$D$4)^A8

Что составило 4,2 руб. Такая процедура осуществляется по каждому году до текущего момента. Итогом будет сумма всех дисконтированных дивидендных потоков.

Справедливая стоимость акции =СУММ(D7:D17)

Справедливая стоимость акции М.Видео составила 288 руб. Реальная среднегодовая стоимость на рынке на 2020 год была в районе 420 руб. Это на 30% превышает ее реальную стоимость и можно сделать вывод о ее переоценке рынком. Это может быть сигналом продать акции.

(+/-) Преимущества и недостатки DDM

Рассмотрим преимущества и недостатки модели:

(-) Сильная зависимость от ставки дисконтирования. Инвестору не всегда удается четко рассчитать ставку дисконтирования. В результате итоговые значения могут начать «плавать» и иметь сильное отклонение.

(-) Не учитывается курсовой рост. Как на цену могут действовать сезонные факторы или ожидания инвесторов, что приведет к дополнительному росту или незапланированному снижению.

(-) В модели нет учета влияния обратного выкупа акций (buy back), дополнительной эмиссии и влияния макрофакторов.

(+) Возможность определить переоцененность или недооцененность акции. Недооцененные акции имеют потенциал роста и могут входит в инвестиционный портфель долгосрочного инвестирования.

Выводы

Модель дисконтирования дивидендов позволяет оценить стоимость компании. Рекомендуется ее применять для крупных, финансово устойчивых компаний с регулярными дивидендными выплатами. Для отечественного рынка это компании голубые фишки.

Автор: к.э.н. Жданов Иван